预见2022:《2022年中国连接器制造行业全景图谱》(附市场规模、竞争格局、发展前景等)

source link: https://www.qianzhan.com/analyst/detail/220/220822-c81538d8.html

Go to the source link to view the article. You can view the picture content, updated content and better typesetting reading experience. If the link is broken, please click the button below to view the snapshot at that time.

预见2022:《2022年中国连接器制造行业全景图谱》(附市场规模、竞争格局、发展前景等)

连接器是构成整机电路系统电气连接必需的基础元件之一,上游主要是金属材料、塑胶材料与电镀材料,下游市场应用较为广阔,几乎涵盖电子工业全领域。中国目前是全球第一大连接器销售国,但市场上仍是海外巨头占据主导地位。在5G基站建设、新能源汽车发展的新兴行业趋势下,我国连接器行业迎来巨大发展机遇,未来发展前景广阔。本文将从产业链上下游发展情况、行业供给、需求与价格等的发展现状,市场竞争格局及发展前景等多角度深入分析我国连接器制造行业。

本文核心数据:连接器制造行业企业数量,上市公司连接器产量,市场规模,连接器价格

产业概况

1、定义:连接器是电气连接必需的基础元件之一

连接器是一种借助电信号或光信号和机械力量的作用使电路或光通道接通、断开或转换的功能元件,用作器件、组件、设备、系统之间的电信号或光信号连接,传输信号或电磁能量,并且保持系统与系统之间不发生信号失真和能量损失的变化。凡需光电信号连接的地方都要使用光电连接器,连接器作为构成整机电路系统电气连接必需的基础元件之一,已广泛应用于航空、航天、军事装备、通讯、计算机、汽车、工业、家用电器等领域。

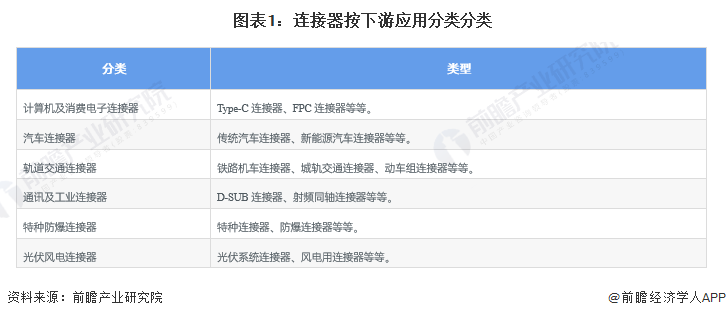

日常生活中常见的连接器有条形/压按式连接器、线对线连接器、手机连接器、高速信号连接器等等。按下游应用分类,我们可以把连接器分为轨道交通连接器、汽车连接器、通讯及工业连接器、特种防爆连接器、光伏风电连接器、计算机及消费电子连接器等等,其具体分类如下:

2、产业链剖析:下游应用丰富

连接器制造行业上游市场为原材料市场,主要分为金属原材料和非金属原材料,中游即为连接器制造行业,由制造企业通过对上游原材料进行加工处理,制配组立,经过测试之后得到连接器成品。连接器作为传递信号、交换信息的基本单元,决定了涉及电子信息领域的终端产品均需要使用,因此连接器下游几乎涵盖电子工业全领域。但不同领域因终端需求差异、单品信息化程度差异等,细分连接器市场规模有较大差别。

从生态图谱来看,中国连接器上游原材料供应部分的企业相对较多,钢铁、有色金属塑胶原材料上市企业包括了中国铝业、鞍钢集团、五矿发展以及海利得等,中游的连接器生产制造企业主要为立讯精密、中航光电、得润电子、信维通信等。

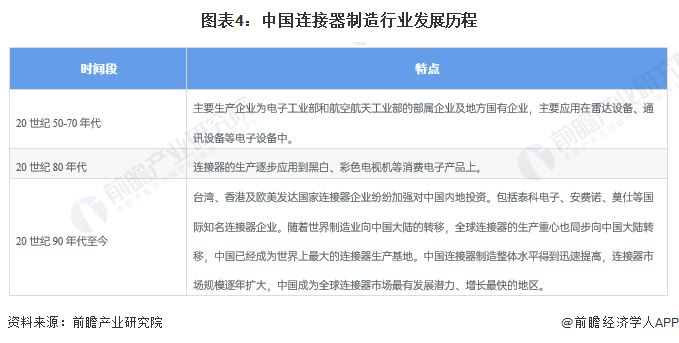

产业发展历程:行业正处于快速发展时期

我国连接器制造行业的发展历程大致经历了三个阶段,这三个阶段分别对应20世纪50-70年代、20世纪80年代和20世纪90年代至今三个时间跨度,我国连接器的生产应用从电子设备衍生到电子产品,生产企业从国有企业到私企再到多个国际知名连接器企业纷纷进入中国市场,我国连接器行业实现了巨大的飞跃和突破。

上游供给情况:金属材料占比最大,其供给较为稳定

连接器产品的上游产业主要为制造连接器所需的各项原辅材料,按照成本占比来排序的话,金属材料所占成本最大,塑胶材料次之,电镀材料较小。

从金属材料市场来看,首先是钢材市场,2017年以来,我国钢材产量逐年上升,2021年,全国钢材产量13.37亿吨,同比增长0.6%;价格上来看,在经历了2015年中国钢材市场的惨淡期后,2016年,我国钢材价格整体持续上升,2021年上半年,受下游需求拉动,钢材价格有较大幅度的上升,于5月达到顶点,下半年,在政策的控制以及国内经济增速放缓的影响下,钢材需求减少,价格有所回落。

其次是有色金属市场,2011-2021年,我国十种有色金属产量持续增长,2019-2021年两年平均增长5.1%。其中,精炼铜产量1048.7万吨,增长7.4%,两年平均增长3.5%;原铝产量3850.3为万吨,增长4.8%,两年平均增长4.8%;从价格上看,进入2022年后,我国的有色金属价格均有不同程度的上涨。

我国连接器制造行业上游金属材料市场总体来看,供给较为稳定,同时供应商数量较多,其议价能力较弱,总体来看有助于连接器制造企业发展,此外连接器行业发展的稳定与否与各金属材料的价格稳定有一定关系,钢材市场和有色金属市场价格近两年总体上处于上升态势,根据价格传导机制,这对连接器行业的利润将有一定的影响。

下游需求情况:通信与汽车行业对连接器需求保持强劲

根据Bishop&Associate统计数据,电信/数据通信行业是2021年电子连接器产品最大的终端设备行业,市场应用规模为183.28亿美元,占比达23.5%,其次为汽车行业。

在通信领域,全球和社会层面上对互联技术的依赖日益增加。各个领域向数字工作场所和在线活动的持续转变正在推动数字基础设施的巨大增长。这反过来又刺激了基础设施投资的加速,以支持这些技术的带宽和速度要求。5G的持续推出推动了对互连的巨大需求。

在汽车领域,过去几年,汽车一直位居榜首。随着车辆集成更多智能连接功能,包括安全和驾驶员辅助技术中的自主内容以及电动传动系统,该市场的需求将保持非常强劲。然而,由于疫情和零部件短缺导致汽车销量大幅下降,该市场将在2020年失去其头把交椅。由于半导体芯片的持续短缺,这一挑战已经延续到2021年。汽车行业连接器占2019年制造的所有连接器的23.7%,2020年,汽车占22.6%,2021年占21.9%。

产业发展现状

1、供给:国内连接器生产厂商数量众多,但普遍规模较小

我国连接器行业起步较晚,连接器市场集中度较低,国内连接器生产厂商数量众多,但普遍规模较小。受限于规模小、技术积累不足和资本实力较差,本土企业业务主要集中在技术水平偏低的中低端产品。随着计算机、汽车、通讯、家电等下游行业对高端连接器需求逐渐增大,下游厂商对配件供应商的产品品质、研发实力、价格水平、交货期限都提出了更高要求,众多国内厂商已经开始对高端连接器产品进行研发。根据企查猫数据,截至2022年5月我国连接器制造行业在业以及存续的企业已经超过10000家,达到了10194家,注册资本在100万元以上的企业有7777家,按成立年份来看,已成立5年及以上企业占比达64%,近五年内成立的新企业占比为36%。

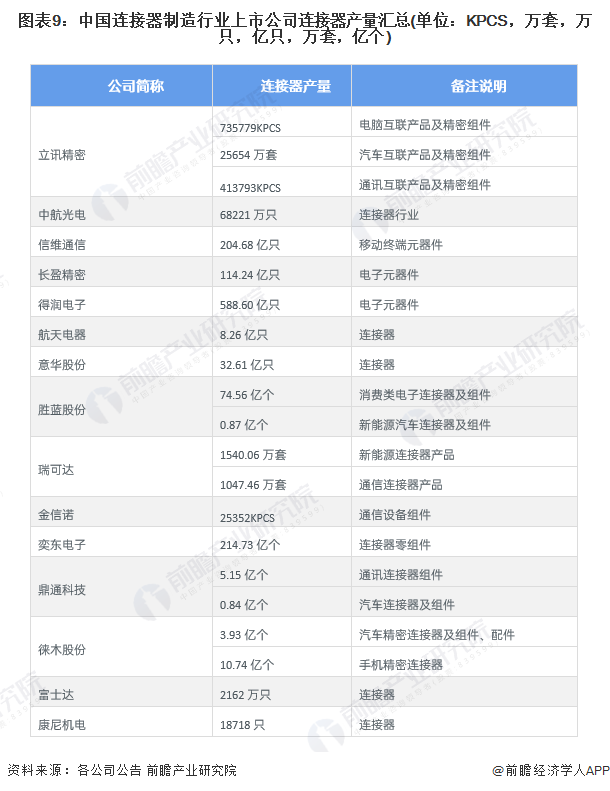

从产能产量来看,由于连接器种类繁多,计算口径不一,连接器行业往往没有权威的产量与产能的统计数据,为了更好地展示中国连接器制造行业市场供给能力,前瞻产业研究院汇总了连接器制造行业上市公司的连接器生产情况,如下图所示:

2、需求:市场规模快速增长

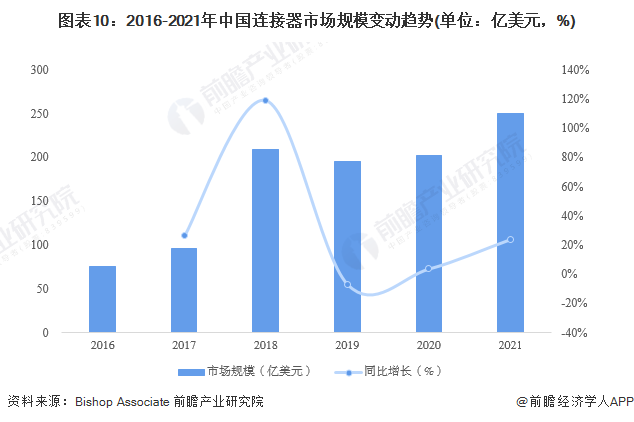

根据Bishop&Associate统计数据显示,2016-2021年中国连接器市场规模呈现上升趋势,2021年中国连接器市场规模总体达到249.78亿美元,同比上升23.8%。

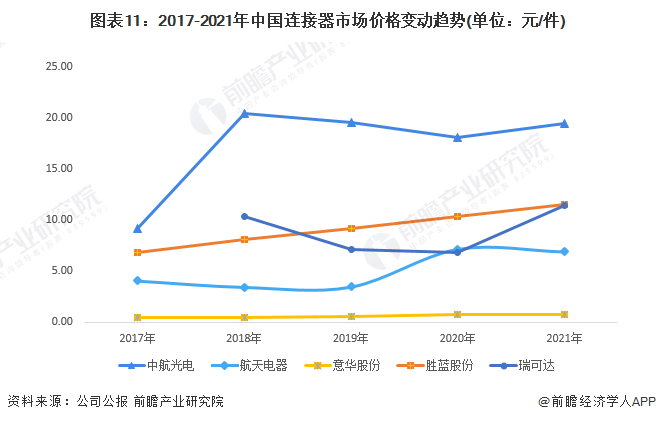

通过5家具体公布连接器业务业绩的上市公司数据来看,2017-2021年,我国连接器行业市场价格整体处于上升趋势中。

行业竞争格局

1、区域竞争:我国是世界最大的连接器销售市场

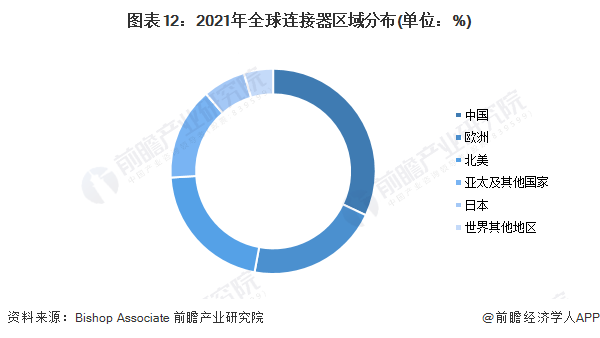

根据Bishop&Associates 2022年公布的数据显示,2021年中国连接器市场规模是249.78亿美元,占全世界32%的市场份额,是世界最大的连接器销售市场,其次为北美地区,连接器市场规模为164.84亿美元,占世界总规模比重的21%。

2、企业竞争:海外巨头占据主导地位,国产崛起正当时

目前国内参与连接器竞争的企业主要包括四类:一类是以泰科电子(TEConnectivity)、安费诺(Amphenol)、莫仕(Molex)等为代表的大型跨国连接器厂商,技术水平较高、产品性能优越,具备较强竞争力。第二类是以矢崎(Yazaki)、日本压着端子(JST)、广濑电机(Hirose)等为代表的日本企业和以鸿海精密为代表的台资企业,其连接器产品在电脑及外设等个别应用领域的市场优势较为明显。第三类是以立讯精密、得润电子、电联技术为代表的研发技术水平、产销规模等方面居于国内领先的少数自主品牌厂商,其连接器产品在智能手机、平板电脑、家用电器等细分下游产品的应用领域占据一定竞争优势。最后是数量众多、技术水平相对落后、规模较小的连接器制造企业,产品同质化现象较为严重,也面临着较为激烈的市场竞争。

目前,中国连接器销售额最大的三家供应商为立讯精密、安费诺(Amphenol)和泰科电子(TE Connectivity),后两者研发水平高,产品种类多、应用广泛,业务布局面向全球,是连接器的领先供应商。国内连接器的领先企业以立讯精密为代表,产品主要面向3C产业开发。

在国家产业政策积极引领和下游应用快速发展、国际产业转移的推动下,中国连接器制造行业近年来整体技术水平取得了明显进步,但与国际大型企业相比仍存在一定差距,主要表现为:领先企业的技术专长领域较为局限,限制了企业的业务开拓能力,难以和国际巨头进行全方位竞争;多数企业主动创新能力较差,仍处在追赶国际领先技术的过程中;关键制造设备上缺乏自主创新能力,进口依赖度较高。这些差距对国内连接器制造行业向高端技术、高端产品全面发展构成了一定挑战。

产业发展前景及趋势预测

1、国产替代节奏加快,定制化诉求逐步提升

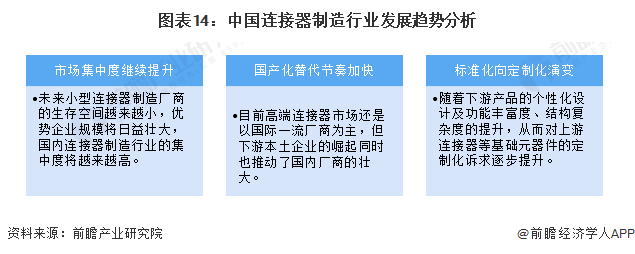

未来随着新兴市场规模的出现与不断扩大,高新技术层面的竞争激烈程度将会略有缓解,但随着传统连接器市场规模的缩减,小规模企业之间的同质化竞争激烈程度将会加剧,小型连接器制造厂商的生存空间越来越小,优势企业规模将日益壮大,国内连接器制造行业的集中度将越来越高。

目前高端连接器市场还是以国际一流厂商为主,但下游本土企业的崛起同时也推动了国内厂商的壮大。因为国际贸易摩擦导致跨境采购不确定性增加,加之新冠疫情蔓延也在一定程度上影响了国际厂商的交付能力。下游本土企业既有降低原材料成本的需求,又对供应商有贴近生产地的诉求,故越来越多的下游本土企业倾向于采购同等质量标准下价格更优惠的国产连接器,从而加速推进连接器的国产化替代和本土化生产。

传统连接器属于无源器件,更多表现为标准化产品,近年来,随着下游产品的个性化设计及功能丰富度、结构复杂度的提升,从而对上游连接器等基础元器件的定制化诉求逐步提升。一方面,随着电子设备越来越智能化,下游客户对连接器的外形、尺寸和功能需求更加多样;另一方面,因下游行业集中度不断提升,各细分领域的龙头企业成为连接器厂商重点服务的大客户,而此类客户为了构建产品的差异化特点,提高产品的整体辨识度,往往对连接器提出更高的定制化需求。综上,连接器厂商需要越来越注重定制化能力的提升,包括降低定制化成本,缩短定制化时间,从而将定制化产品大量快速地向市场推广。在此背景下,要求连接器厂商在产品开发,工艺生产等全流程都具备定制化的服务优势,并通过模块化设计和柔性制造快速实现客户综合连接技术解决方案需求和多品种、小批量快速交付需求。

2、预计到2027年行业销售收入将达超400亿美元

目前我国连接器发展正处于生产到创造的过渡时期,对高端连接器,特别是通信、消费电子和汽车等领域需求巨大。根据2016-2021年中国连接器制造行业销售收入走势测算,2022-2027年行业规模以上企业销售收入年均复合增长率约为8%,2027年行业销售收入将超过400亿美元。

更多本行业研究分析详见前瞻产业研究院《中国连接器制造行业市场需求与投资战略规划分析报告》,同时前瞻产业研究院还提供产业大数据、产业研究、政策研究、产业链咨询、产业图谱、产业规划、园区规划、产业招商引资、IPO募投可研、IPO业务与技术撰写、IPO工作底稿咨询等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

前瞻产业研究院 - 深度报告 REPORTS

Recommend

About Joyk

Aggregate valuable and interesting links.

Joyk means Joy of geeK