严重影响销售?!日本新规下发在即,未注册卖家将面临哪些影响?

source link: https://www.amz123.com/thread-990135.htm

Go to the source link to view the article. You can view the picture content, updated content and better typesetting reading experience. If the link is broken, please click the button below to view the snapshot at that time.

严重影响销售?!日本新规下发在即,未注册卖家将面临哪些影响?

距离日本发票新规的日期越来越近

为了不影响销售

不少卖家已经开始 注册日本JCT

建议还未注册的日本卖家早做准备

抢占销售先机!!!

日本实行发票新规

根据日本国税厅新政,从2023年10月1日起,日本消费税 (Japanese consumption tax,JCT) 制度迎来新规,将启动“合格发票留存系统”作为消费税购置税额的扣除方式。

先来了解一下日本消费税(JCT)

日本消费税相当于国内增值税,

也类似我们常说的VAT!

税率

2019年10月1日起,日本消费税税率由8%增至10%。

标准税率:10%

(其中国家消费税7.8%,地方消费税2.2%)

低税率:8%

(食品供应或报纸,跨境卖家不涉及)

JCT征收范围及要求

根据日本国税厅规定,所有日本境内交易皆属于日本消费税的征收范围。而海外交易则不在征收范围之内。

海外交易的判断标准为,交易发生时,交易物品是否在日本境内。显然,在跨境电商领域,FBA发货及海外仓储发货都属于消费税征收范围。

同时,未达到一定销售额的境内及海外企业可享有免税福利

在日本,出于对中小企业的扶持,年销售在1000万日元以下的企业,可以免于消费税申报,此类免税企业虽然不用申报消费税,但亦不可对进项消费税进行抵扣。

企业一旦超过免税企业的销售阈值,在日本需要强制对消费税进行注册和申报,该销售阈值同样适用于在日本有销售的海外企业。具体规定如下:

✦ 基准期间销售超额:以企业财年为区间的前年销售额超过1000万日元,需要承担消费税纳税义务

✦ 特殊期间销售额超额:企业前年销售额未超1000万日元,但上一个财年前6个月销售额超1000万日元,需要承担消费税纳税义务

✦ 企业注册资本超过1000万日元,需要承担消费税纳税义务

按照这种情况来看,此前多数跨境卖家面临的情况是,虽然在消费税的征收范围内,但是大部分卖家却可以享有免税福利。

那这个发票制度出来之后,对跨境卖家又有哪些不一样的影响呢?

日本新政规定,只有“合格的开票人”才能开具合格的发票。要想成为合格的开票人,需要向税务局提交"合格开票人登记申请表",进行JCT注册。也就是说,只要想开具合格发票,无论该该企业之前是否属于免消费税申报企业,都需要进行JCT注册。

当然,符合免税要求的跨境卖家,可以自愿选择是否进行JCT注册。若不注册的话,卖家无法提供发票,买家无法凭借发票申请相应的税务抵扣。在产品选择上,买家会更倾向选择能够开具发票的商家,到时候会直接影响卖家的销售业绩。

按照目前的形式看来,即使卖家们注册了JCT,也不一定能达到消费税的征收阈值,所以可以先行注册起来,获取开票资格。这样既能向买家提供发票,争取更多销售机会,同时还有机会在清关时合规抵扣采购进项发票。

JCT申报目前有两种方法

1. 简易申报

年销售额在5000万日元以下的企业,可以委托财务代理申请简易申报。

不含税销售额*10% -基础税金*抵扣系数(零售业为80%)=应付税金

2. 一般申报

不含税销售额*10%-采购额*10%=应付税金

*申报时间一般为年报

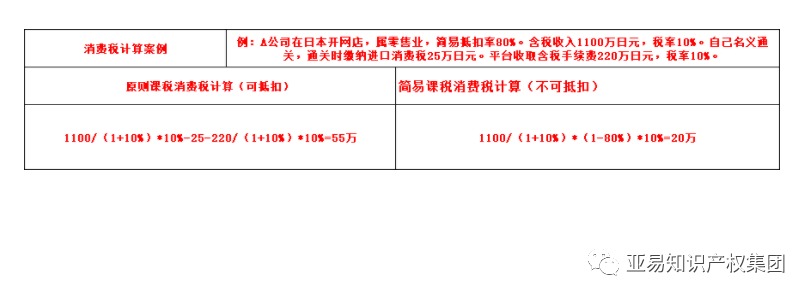

如何计算税金?

日本JCT新注册的卖家,第一年应税销售额不超过5000万日元;第二年度应税销售额不超过5500万日元,第三年应税销售额不超过6000万日元,逐年叠加。

✦ 简易课税税率是2%,前提是不超过5000万日元,也不可以抵扣,两年不能变更;

✦ 原则课税税率是10%,可以抵扣。

所以如果在日本没有进项的话就建议使用简易课税,目前大部分的公司都是采用简易课税,可以申请2%的低税率核算税金。

具体消费税计算参考以下案例:

Recommend

About Joyk

Aggregate valuable and interesting links.

Joyk means Joy of geeK