金融信贷产品:贷前风控流程与常见策略规则类型

source link: https://www.woshipm.com/pd/5879002.html

Go to the source link to view the article. You can view the picture content, updated content and better typesetting reading experience. If the link is broken, please click the button below to view the snapshot at that time.

金融信贷产品的贷前风控流程与常见策略规则类型是从事相关行业人员需要了解的重要内容,在这篇文章中,作者将讨论贷前风控流程的大致模块,并介绍常见的策略规则类型,以帮助读者更好地理解金融信贷产品和相关业务,一起来看。

本文目录:

- 贷前风控流程

- 贷前风控策略模块的构成

- 策略规则的常见类型

一、贷前风控流程

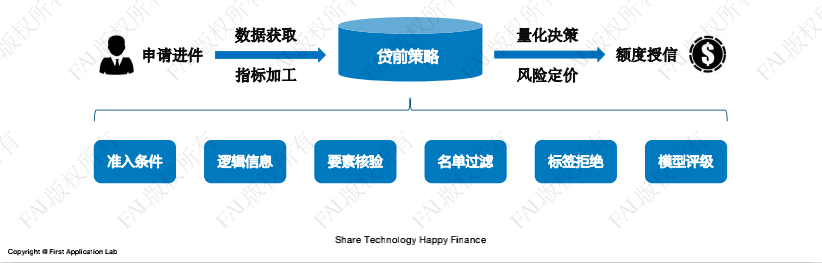

抛开策略技能和模型类型,单从策略角度来看,无论是互联网金融产品,还是现金贷和消费分期产品,基本上贷前风控都是围绕这么个流程,主要分为以下三个模块:

1. 信息核验

在金融信贷业务中,信息核验是用户申请进件后的第一个风控环节,具体表现类型包括身份核验、人脸识别、位置诊断、核身鉴权等,这些策略必然是产品的准入规则,很多数据来源是通过调用外部接口来实现的,例如身份二要素核验、手机号三要素核验等。

2. 欺诈识别

反欺诈在整个信贷领域里是非常凸显的一个模块,它的目的并不是挖掘真正的信用风险,而是想识别它的欺诈风险。识别欺诈包括名单过滤、欺诈检测、多头识别、交叉验证等。

3. 授信决策

授信决策是通过多个维度的指标信息,对申请用户的信用风险进行评估,并根据相关策略来决策审批是否通过或拒绝,具体表现形式有标签规则、信用评分、模型评级、决策矩阵等。

二、贷前风控策略模块的构成

信贷业务的贷前风控流程,首先是申请用户发起进件,业务方通过用户填写的申请信息,以及从外部调用的授权信息,获取风控体系所需要的多维数据,从而加工出策略与模型的相关特征指标,然后按照策略规则的原理逻辑,形成了完善的贷前风控策略,然后根据策略或模型的具体决策逻辑,对用户进行量化分析与风险评估,同时以风控决策引擎配置好的决策规则,来对申请用户进行订单审批与额度授信。

贷前规则类型(业务角度)

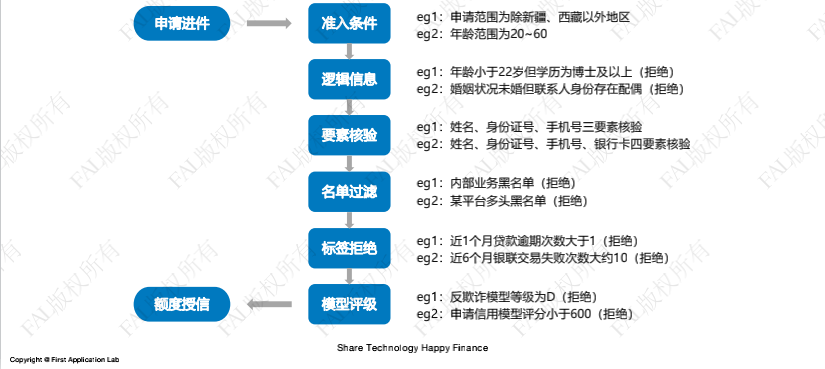

在信贷产品的线上风控体系,策略是其中重要的组成部分,策略模块由多个规则构成,而规则属性又包括多种类型。从策略应用角度区分,贷前规则类型包括准入条件、逻辑信息、要素核验、名单过滤、标签拒绝、模型评级、产品定价等。

上面给大家介绍的是6个类型,从应用的角度来说,还有别的维度,只是这6个类型是容易理解且重要一些。大家可以通过下图举例去看下是怎么去执行的。下图是一个比较标准化的基本顺序,当然在具体业务当中会适当的调整。

三、策略规则的常见类型

通过前面的整个业务背景介绍,相信大家都有了基础了解。上面所讲述的规则类型是从业务思维来进行划分,那从数据分析师/策略分析师/建模分析师的开发角度上如何去划分规则类型呢?

从开发角度来讲,主要从以下几个维度去进行划分:

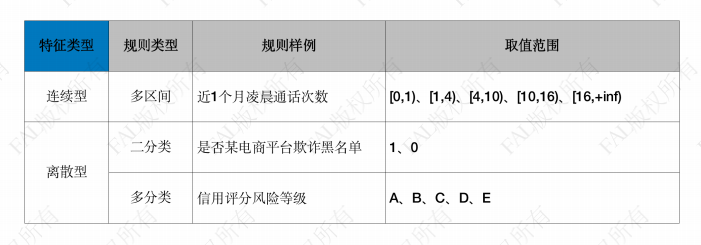

第一种,按特征类型划分连续型和离散型,对应的规则类型有:连续多区间、二分类和多分类。

一个特征字段的类型有连续型和离散型,离散性又可以划分为字符型和数字型。连续型特征比较通俗易懂,即将规则划分成多区间,通过每个区间研究数据样本的分布情况。离散型有二分类和多分类。二分类如有“是否某电商平台欺诈黑名单”,黑名单不是0就是1。多分类规则取值不局限于两类,如有取值范围为A、B、C、D、E的“信用评分风险等级”。

二分类和多分类是有较大的区别,尤其从开发角度。一方面是验证的难易程度,从业务角度二分类体现的是一个用户的正反两面性质。而多分类在很多情况下取值是有序的,不仅要考虑区分度,还要考虑单调性。不管是多区间还是二分类、多分类,需要综合考虑其对应的占比和坏账率。

第二种,按“数据维度”划分为单维度和多维度,规则类型有:标签规则和组合规则。

举个例子,如:某个用户近1个月他安装借贷类APP的数量,这可以看到只体现了一个维度,即不考虑时间窗口,只考虑用户安装APP的业务属性。

很多业务当中是多维度的组合,可能是两个维度或者多个维度,尤其是采用决策树模型的时候,根据很多数据源不断去交叉,交叉后就得到了很多个维度的规则。

举个例子,如:一个用户的消费风险等级与稳定能力等级。交叉结果可能是这个用户消费风险等级是低级,比如C级,是最差的。但他是不是特别坏的用户呢?不一定,虽然比较差,但不是绝对差。如果稳定能力也很差的话,做一个交叉,从矩阵的角度就是多维度组合,这样效果反而更好一些的。

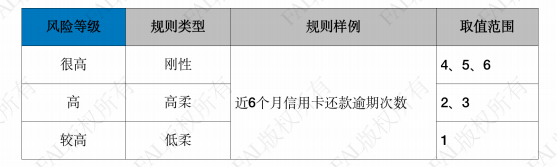

第三种,从“风险等级”维度划规则,规则类型有:刚性、高柔和低柔。

风险等级简单来讲就是高低的区别,在业务中真正做规则的时候,往往需要挖掘一些风险高的阈值。那该如何识别风险,只需要将特征数据分布划分多个区间,把某个区间风险很高的对应的阈值做出一条规则。但既然是风险很高的规则,那不就是一个区间吗?这里给大家介绍另一个方法。为了实现风险精细化管理与评估,可以考虑将风险较高区间划分为多个区间。

举例子,把某规则通过样本分布划分了十个区间,把其中最后三个区间分别组成三套规则。虽然是同一数据源,但阈值不同,阈值不同代表里边每个区间的坏账率表现是有明显差异的。通过坏账率的高低就可以把它定义成很高、高、较高的风险等级。在规则的角度,可以定义成刚性、高柔、低柔。命中刚柔规则,不容置疑,直接拒绝掉。而命中高柔和低柔进行打标签,进入下一环节。

在这种规则开发思路的情况下,最终可以形成多个不同风险等级的策略规则集,在风控决策应用过程中,单条规则不做决策,所有规则综合决策,可参考以下:

- 命中刚性规则的数量>0,拒绝

- 命中高柔规则的数量>5,拒绝

- 命中低柔规则的数量>10,拒绝

本篇文章是基于贷前流程跟大家介绍了金融产品中的策略规则的常见类型,更多关于规则的制定逻辑、策略挖掘不在本文展开细讲。

来源公众号:FAL-金科应用研院(ID:fintechapplab_sz),Make Fintech Easier And Smarter

本文由人人都是产品经理合作媒体 @FAL金科应用研院 授权发布,未经许可,禁止转载。

题图来自 Unsplash,基于 CC0 协议

该文观点仅代表作者本人,人人都是产品经理平台仅提供信息存储空间服务。

Recommend

About Joyk

Aggregate valuable and interesting links.

Joyk means Joy of geeK