本轮美股熊市何时结束?投资者应该何时入场?

source link: https://www.36kr.com/p/1733861011799304

Go to the source link to view the article. You can view the picture content, updated content and better typesetting reading experience. If the link is broken, please click the button below to view the snapshot at that time.

目前的熊市还处于早期阶段,还没有给投资者带来足够的痛苦。

上周美股市场大幅走低后,纳斯达克综合指数目前已进入熊市区域,标普500指数已较1月份高点下跌14%,也面临跌入熊市的危险,该指数中近一半的股票都出现了至少20%的跌幅。

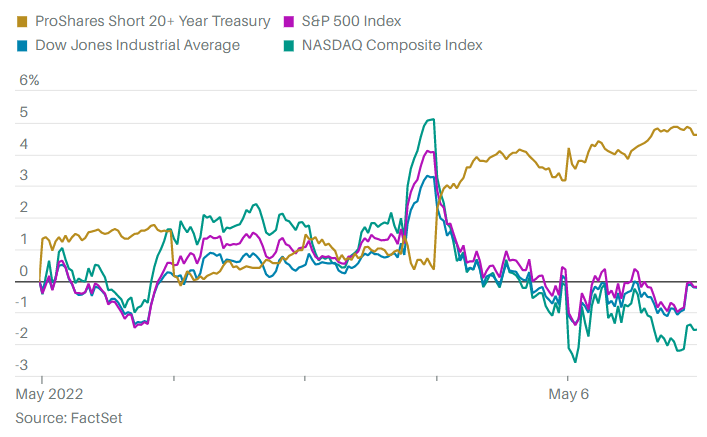

过去这种幅度的抛售会吸引投资者入场买入自己喜欢的股票,但现在这种情况发生了变化。Rosenberg Research首席经济学家戴维·罗森博格(David Rosenberg)在研报中指出:“现在的情况是,只要股市出现一丝回升的迹象,就会被当作卖出的机会,这显然说明目前阻力最小的路径仍然是下行。”上周美联储宣布议息决定后股市出现的大涨和大跌就说明了这一点。

上周累计下跌后,周一盘前三大股指期货继续走低,跌幅在1%到2%之间。

1 美股还有下行空间

美联储主席鲍威尔认为“中性利率”(既不会刺激经济也不会伤害经济的利率水平)在2%到3%之间,但有分析人士认为,由于目前通胀水平非常高,鲍威尔所说的中性利率水平可能太低了。

22V Research创始人丹尼斯·德布斯谢尔(Dennis DeBusschere)指出,一些投资者认为中性利率高达4%,而且大多数人认为,尽管鲍威尔提出了经济“软着陆”的目标,但美联储很难在不引发经济放缓的情况下抑制通胀。德布斯谢尔说:“没人相信鲍威尔上周三说的话。”

这一点在上周四表现得很明显,股市回吐了之前的涨幅,然后又进一步下跌。这并不完全是因为投资者在重新考虑美联储的货币政策立场,10年期美债收益率回升至3%以上也可能是股市继续走低的原因之一。此外,近期公布的经济数据显示,美国生产率大幅下降,单位劳动力成本飙升11.6%,这对正艰难应对高通胀的美国经济来说是个坏消息。

就连上周五公布的好坏参半的就业数据——新增42.8万个就业岗位,高于经济学家普遍预计的39.6万个,但劳动力参与率没有变化——也被视为卖出股票和债券的信号。MKM Partners首席经济学家迈克尔·达尔达(Michael Darda)说:“美联储还有更多工作要做,市场很明白这一点。”

事实上,投资者似乎正处于这样一个环境中:好消息成了坏消息,坏消息仍是坏消息,但最后可能会变成好消息。Wellington Shields技术分析师弗兰克·格雷茨(Frank Gretz)对此解释说,当所有需要卖出的人都卖出时,熊市就结束了,但这种情况只有在投资者有理由卖出时才会发生。格雷茨写道:“坏消息会引发抛售,判断抛售何时结束要看股市底部何时到来。”

加拿大皇家银行资本市场(RBC Capital Markets)美国股票策略主管洛里·卡瓦西纳(Lori Calvasina)说:“从投资者情绪可以看出市场正在接近触底。”

美国个人投资者协会(American Association of Individual Investors)之前进行的投资者情绪调查发现,看涨股市的受访者比例降至16.4%,截至5月4日的一周这一比例回升至26.9%。不过,美国商品期货交易委员会(CFTC)的持仓数据仍显示,专业投资者仍没有出现投降式抛售的情况。此外,虽然VIX恐慌指数处于32.86的高位,但仍低于过去10年的峰值。

卡尔瓦西纳认为,这说明股市可能正处于“增长恐慌”的阵痛中(参考2015年和2018年的类似情况),但仍可能有更多下行空间,标普500指数可能会跌到3850点。她说:“我们认为,未来公布的经济数据可能会继续造成恐慌,虽然一些指标短期内还会下行,但这也为长期投资者创造了做逆向投资的机会。”

2 三个因素有助于美股走出熊市

不过,熊市并不会因为投资者希望它结束而结束。研究公司Gavekal Research首席执行长路易斯-文森特·盖夫(Louis-Vincent Gave)指出,就目前而言,如果出现以下四种情况投资者情绪可能会发生变化:美联储立场变得温和、油价大幅回落、美元停止大幅上涨或者资产价格便宜到令投资者无法抗拒。盖夫在研报中写道:“如果没有出现这些情况,那么今年股市走低的趋势就可能不会发生变化;目前的熊市还处于早期阶段,还没有给投资者带来足够的痛苦。”

熊市会因为什么而结束?盖夫指出,在没有其他多少选择的情况下,有三个因素可能有助于终结熊市。首先是中国疫情缓解并推出经济刺激措施,这将有助于缓解投资者对中国及全球经济放缓的担忧;第二是国际局势得到化解,能源价格会因此回落;第三是美国与伊朗和委内瑞拉达成能源协议的可能性,这个因素也会让油价回落,起到缓解股市压力的作用。

在美国及全球股市可能进一步下跌之际,DataTrek Research联合创始人尼古拉斯·科拉斯(Nicholas Colas)建议投资者目前把"投资组合遭受的增量损失降到最低"作为首要目标。

他表示,这意味着要避免持有那些已经触及52周新低的股票或ETF,投资者应该至少等待一到三个月让这些资产的价格恢复稳定,因为当股市因估值下降出现调整时,便宜的股票和板块往往会变得更便宜。

3 投资者什么时候可以考虑增持,该买什么?

科拉斯告诉《巴伦周刊》,股市不会在一天内触底,这也是科拉斯建议投资者按“平均成本法”(一次只买入少量股票)买入自己想持有的股票的原因。科拉斯指出,当VIX恐慌指数达到36时,投资者可以考虑增仓,当该指数接近20时,投资者可以考虑减仓;该指数目前为32.86。

科拉斯还指出,由于相关系数在股市底部时往往接近1.0,反弹往往会在某种程度上惠及几乎所有板块,因此对于那些不想陷入困境的投资者来说,持有指数基金是从反弹中获利的一种方式。

科拉斯表示,就个股而言,在下跌过程中遭受最大打击的股票,往往也会出现最大的反弹,比如说科技股。但他认为,Netflix (NFLX)、Meta Platform (FB)和亚马逊(AMZN)等“增长故事受挫”的科技股可能不会出现和板块同等幅度的反弹。

Hightower Advisors首席投资策略师兼投资组合经理史蒂芬妮·林克(Stephanie Link)最近几个月一直主张采用“杠铃策略”,即同时持有周期性和价值导向的公司以及拥有强大自由现金流、资产负债表强劲、商业模式健康和管理优秀的公司。

星巴克(SBUX)是林克在股市下跌中一直关注的公司之一。她指出,星巴克在美国的业绩强劲,而且由于取消了股票回购,该公司在员工、门店和产品上投资了200亿美元。

林克青睐的其他公司包括美国运通(AXP),该公司正在抢占市场份额,从年轻的Z世代和千禧一代那里找到了新的增长点,并且可以从旅游和娱乐行业的复苏中受益。她还看好能源公司斯伦贝谢(SLB),认为该公司采用的技术有望推动利润实现两位数增长,斯伦贝谢最近还把股息上调了40%。

本文来自微信公众号 “巴伦周刊”(ID:barronschina),作者:郭力群,36氪经授权发布。

该文观点仅代表作者本人,36氪平台仅提供信息存储空间服务。

Recommend

About Joyk

Aggregate valuable and interesting links.

Joyk means Joy of geeK