比亚迪半导体全力“去比亚迪”

source link: https://www.36kr.com/p/1379822623653248

Go to the source link to view the article. You can view the picture content, updated content and better typesetting reading experience. If the link is broken, please click the button below to view the snapshot at that time.

台积电创始人张忠谋曾对大陆喊话:芯片代工业务就交由台积电来做,大陆还是负责好芯片设计就好了。

王传福“隔空回应”:“芯片是人造的,不是神造的。”

言下之意,你台积电能造芯片,我比亚迪也可以。

早在2004年,比亚迪就成立了微电子公司(比亚迪半导体前身),17年的韬光养晦之后开始“秀肌肉”,打破国外巨头在汽车功率半导体领域的垄断,比亚迪半导体目前是国内唯一集设计、晶圆制造、封装测试,再到系统级应用的全产业链IDM企业。

然而这个国内汽车芯片执牛耳级的企业,最近却因代理律所被证监会立案调查,上市之路被迫按下暂停键。

被“队友”拖累,并不意味着比亚迪半导体上市终结。严峻的缺芯潮,再加上新能源汽车产业的高景气,都是其汽车芯片业务持续发展的基础。

全球来看,汽车厂商跨界入局芯片制造极为罕见。但比亚迪的特殊就在于,其从来没有将自己的能力圈局限在某一个领域。

分拆半导体业务之后,王传福在新能源汽车的全产业链野心已然外露。对于已经是中国汽车界第一大市值的比亚迪来说,意味着怎样的想象空间?

01含着金钥匙的“富二代”

尽管已经分拆,比亚迪半导体更像是比亚迪集团扶持下的一个“事业部”。

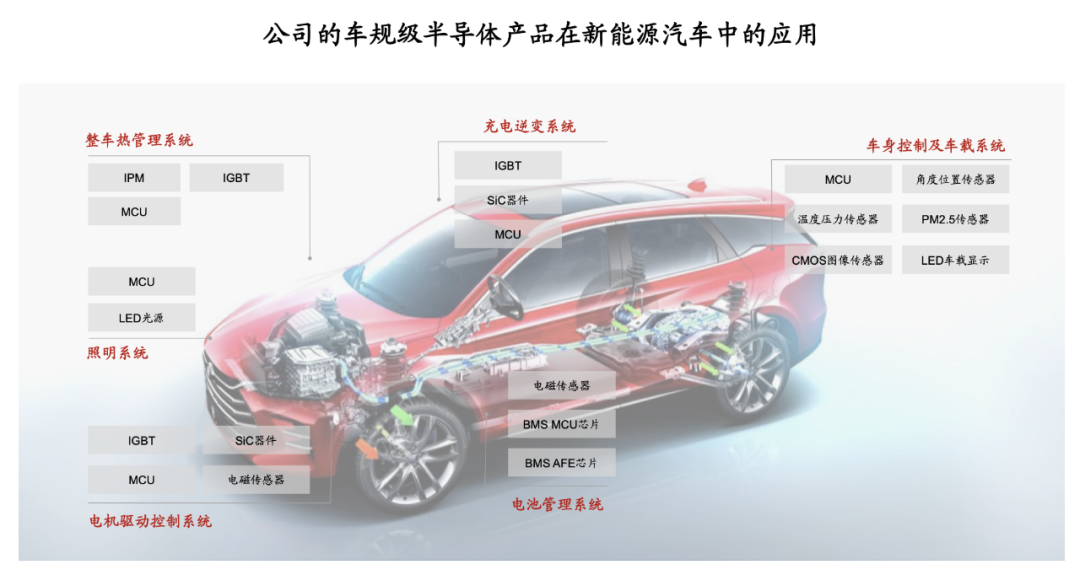

汽车功率芯片是比亚迪半导体的核心业务。

尽管只有巴掌大小,但IGBT(绝缘栅双极型晶体管)功率芯片却是新能源汽车的“中枢神经”。

它直接影响着电动车功率的释放速度,直接控制直、交流电的转换,同时对交流电机进行变频控制,决定驱动系统的扭矩(汽车加速能力)、最大输出功率(汽车最高时速)等,可以把它理解为汽车电子装置的“CPU”。它的好坏,在一定程度上影响着你的车能跑多远、能跑多快。

对比传统汽车,功率半导体在汽车半导体中的用量占比为21%,但在纯电动新能源汽车上,其用量占比达到约56%,直接上涨了一倍之多。

成本角度来看,功率芯片约占电机驱动系统成本的一半,而电机驱动系统占整车成本的15-20%,也就是说IGBT占整车成本的7-10%,是除电池之外成本第二高的元器件。

可见,汽车功率芯片不仅贵,而且必不可少。

比亚迪半导体含着金钥匙出生。仰仗母公司在新能源汽车领域的领先地位,比亚迪半导体是国内唯一一家集设计、晶圆制造、封装测试再到系统级应用的全产业链IDM企业。

目前,国内IGBT芯片仍然被外资把控,英飞凌市占率在国内长期超过50%,比亚迪半导体仅次于英飞凌,市场占有率19%,在国内厂商中排名第一;另一家中国企业斯达半导位居第三,市占率约为13%。

和比亚迪的IDM全业务链模式不同,斯达半导采用无工厂的Fabless模式。比亚迪的一体化优势,使其能够在芯片代工及真车测试端做到更多的精密控制。

除了汽车功率芯片,比亚迪半导体还是:

中国最大的车规级MCU(微控制单元)芯片厂商;

IPM(智能功率模块)保持国内前三;

CMOS 图像传感器排名第四;

全球首家、国内唯一实现SiC(碳化硅器件)大批量装车的半导体供应商;

国内少数能量产前装车规级LED光源的半导体厂商。

尽管已经分拆,比亚迪半导体更像是比亚迪集团扶持下的一个“事业部”。

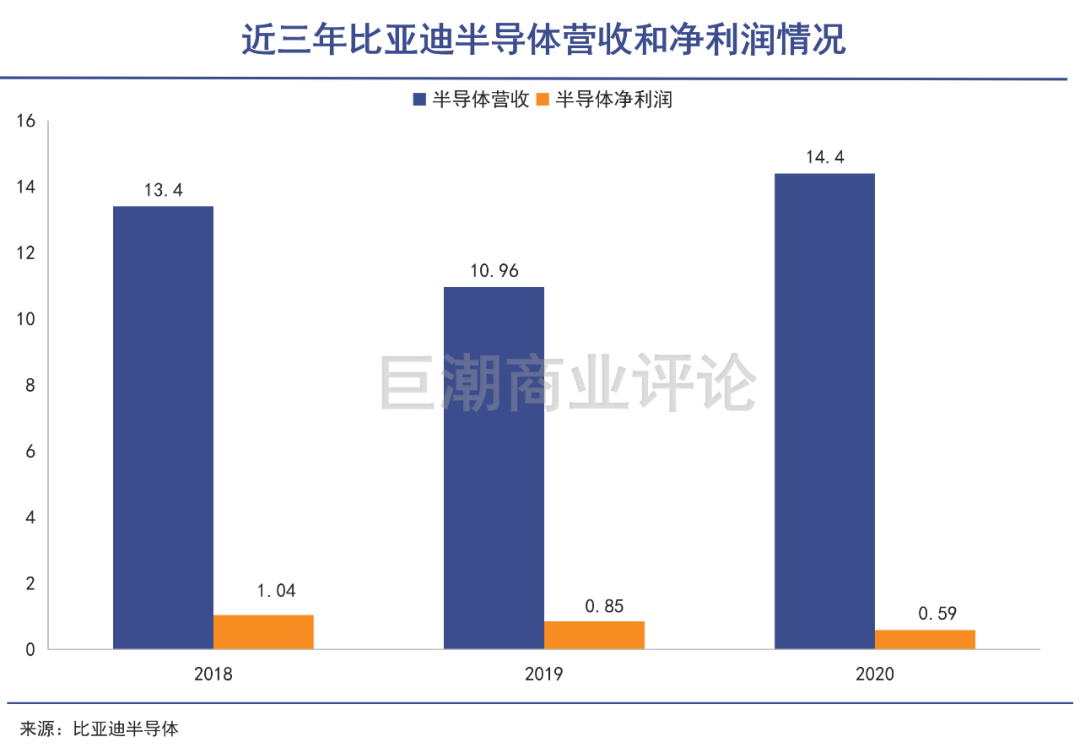

比亚迪半导体约六成收入来自比亚迪集团。公司招股书显示,2018 年、2019 年和 2020年,比亚迪半导体向关联方的销售金额分别为9.1亿元、6.01亿元和 8.51亿元,占营收比例分别为 67.88%、54.86%和59.02%。

如此之高的关联销售比例,比亚迪和比亚迪半导体就像是一家“母子公司”——母公司输血,子公司供货。

但如今,这个比亚迪亲手养大的孩子,必要学会断奶。

02 外供难题

“朋友圈”的开拓并非易事。

如果说分拆上市是比亚迪开放战略的第一步,那么开拓“朋友圈”,打动外供客户,才是比亚迪业务分拆的关键。

此前,中金公司给予比亚迪半导体300亿的估值,相比同行业580亿市值的斯达半导(603290.SH),比亚迪半导体产能更大,市占率更高,理应还有近一倍的空间。

关键就在于产品的外销,但“朋友圈”的开拓并非易事。显而易见的一个问题:作为竞争对手,其他汽车厂商为何要购买比亚迪半导体的产品,为他人做嫁衣呢?

只要比亚迪还是大股东,这种顾虑恐怕就不会消除。

此外,比亚迪半导体六成收入依赖母公司,潜在客户也会对其能否持续稳定供货产生担忧。

而且,车规级半导体有其行业特殊性,客户获取的难度相对动力电池只增不减。

最早分拆的比亚迪动力电池业务,截至目前,其“刀片电池”外供车企名单中仅有福特和红旗两个品牌。

车规级半导体企业要想打入车企的供应链体系,需符合一系列车规标准和规范,且需要在较长周期中完成相关测试,并向整车厂提交测试文件。即使完成了相关认证和审核,还需经历严苛的应用测试验证、长周期的上车验证,才能进入汽车前装供应链。

车企和芯片厂商一旦形成稳定的合作关系后,很难再次更换供应商。

另外,竞争对手也在不断涌入,士兰微、株洲中车时代等企业已经加入战局。中车时代的IGBT芯片产品已经在物流、大巴车上开始使用。

开拓外销客户不仅是比亚迪半导体的一项长期工作,同时也是“比亚迪系”的共同难题。这对于这些企业的负责人来说绝非易事,但也只能迎难而上。

03 被迫的开放

如果没有曾毓群的搅局,王传福本有机会在动力电池领域再造一个规模更大的比亚迪。

对于比亚迪集团来说,业务分拆是应对新能源汽车产业深刻变革的一次战略选择。

而这个产业变革的标志,便是如今其最重要对手宁德时代的崛起。

宁德时代成立于2011年,2014年至今,营收增长57倍,净利润增长102倍。自2018年上市以来,股价上涨超18倍。

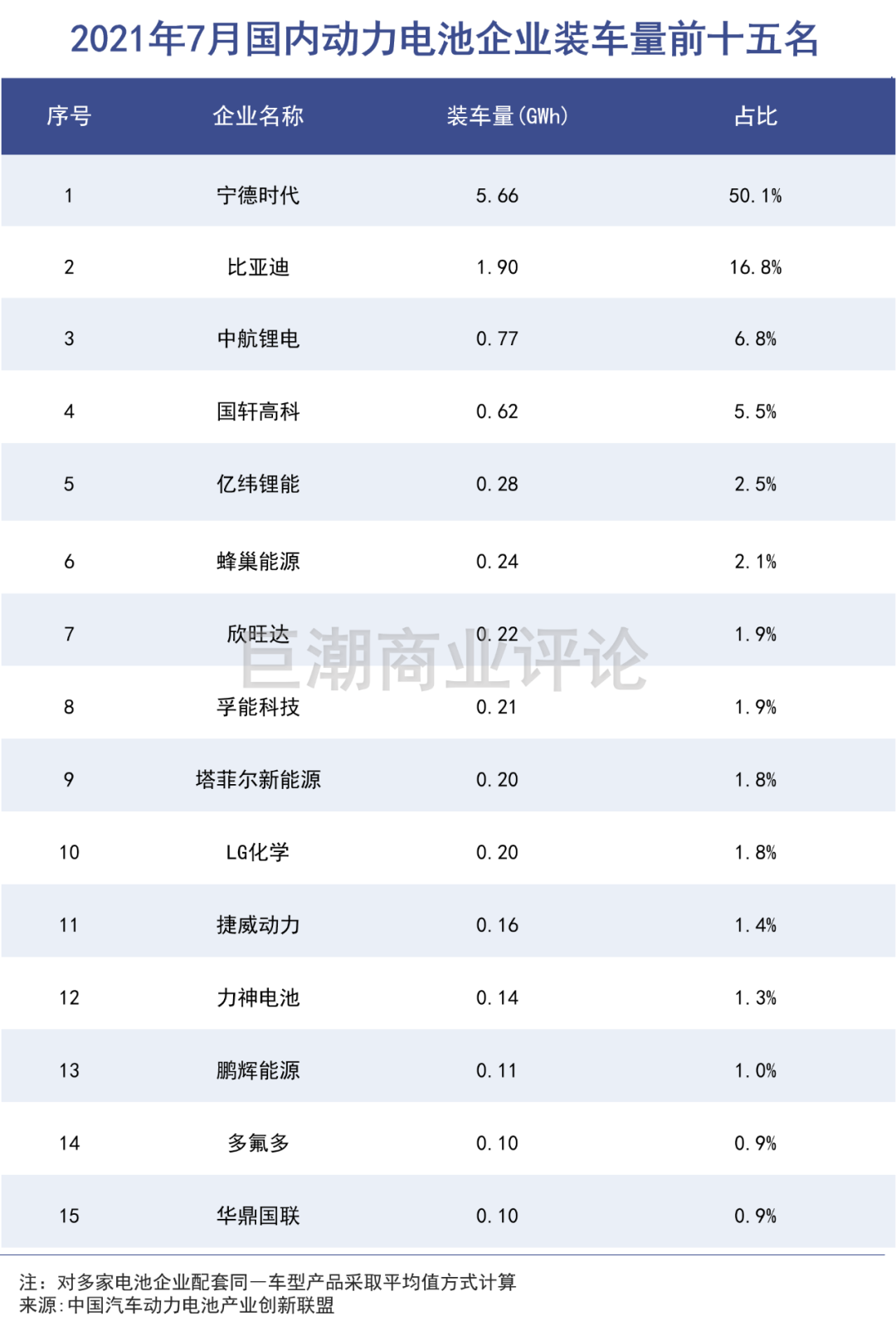

无论在国内还是全球市场,宁德时代目前都位居第一。今年7月份,国内动力电池企业装车量前5名分别是:宁德时代(50.1%)、比亚迪(16.8%)、中航锂电(6.8%)、国轩高科(5.5%)、亿纬锂能(2.5%)。

宁德时代一家就占据半壁江山,领跑中国动力电池产业。比亚迪紧随其后,但与其它上榜企业不同的是,比亚迪的市场份额,几乎全靠“自产自销”。

如果没有曾毓群的搅局,王传福本有机会在动力电池领域再造一个规模更大的比亚迪。但如今这已经成为了别人嘴里的肥肉。

1995年,比亚迪以电池生意起步,但做了20多年电池,却被宁德时代用7年时间超越。

2005年,比亚迪第一款磷酸铁锂动力电池面世后,在国内动力电池领域老大的位置上坐了12年之久。2016年,宁德时代的动力电池出货量还只有6.72GWh,排在松下与比亚迪后面。

但到了2017年,画风突变,宁德时代的动力电池出货量飙升73%,达到11.8GWh,一举越过松下、比亚迪,拿下全球第一的宝座。

坚信 “垂直整合模式”的比亚迪,一直没有对外开放动力电池供应,产能全部供应旗下的新能源汽车。其他厂商对动力电池求之不得,这给宁德时代留下了充足的发展空间。

宁德时代的崛起深深地刺痛了王传福:电动车市场很小的时候,不会考虑分拆旗下业务,而如今的零部件市场如此之广阔,为什么还一根筋盯着竞争如此激烈的整车业务?

起了个大早的比亚迪,赶了个晚集。

作为应对,2019年,比亚迪先后拆分了旗下动力电池等业务并成立弗迪系五家子公司。紧接着在2020年4月份又拆分了半导体业务,动力电池与半导体公司均准备单独上市。

产业角度来思考,一体化的模式实现了“自产自销”,理应可以降本增效,提升盈利能力,但在比亚迪却恰恰相反。

今年上半年,比亚迪(002594.SZ)增收不增利,营收大涨50.22%的情况下,归母净利润却下降29.41%;毛利率也下滑至12.76%,创下5年来的新低。

在一些车企大赚特赚的时刻,比亚迪的业绩表现却有些“难看”,半年报数据和其市值严重不符。比亚迪、长城、吉利、上汽、广汽、长安六大车企中,比亚迪净利润最少,市值和估值却最高。

据坊间报道,比亚迪内部员工表示:“造车事业部找零部件事业部谈采购,价格比外面的市场价谈下来还要高一点。”这加剧了整车成本的控制压力。

缺少市场化的竞标,反而导致成本上升,而且产品质量难以在良性竞争中提升。与此同时,全产业链布局让比亚迪得上了“大公司病”,员工众多,人均创收/创利开始降低。

成立弗迪系及比亚迪半导体等多家公司,意味着王传福开始加速“去比亚迪”化。

比亚迪半导体的分拆上市也显得如此之急迫,分拆-融资-启动上市不到2年的时间。

自2019年9月起,比亚迪半导体先后进行了几轮融资。去年5月26日,A轮融资19亿元,引入了红杉中国、中金资本、国投创新等投资机构。不到一个月,又完成了A+轮融资,融资额7.99亿元,引入韩国SK、联想、中芯聚源、小米、北汽产投、上期产投等产业投资机构,还包括深创投、招银国际等财务投资者,投后估值超过百亿。

到今年6月29日,比亚迪半导体发行上市申请已获受理。7月25日,比亚迪半导体接受首轮问询。但如今,这场上市的“短跑冲刺赛”,却变成了长跑。

冲上市的同时,比亚迪半导体加紧并购扩产。8月24日,比亚迪半导体斥资50亿元收购了一家晶圆厂——济南富能半导体。目前,比亚迪IGBT芯片晶圆的产能已经达到5万片/月,预计2021年底可达到10万片/月。

收购济南富能后,比亚迪相关产能还将继续扩大。

中金公司对比亚迪半导体出的预计估值,达到300亿元。相对比斯达半导理应还有一倍的增值空间,但这个美好估值想象的空间,却亟需通过“去比亚迪化”的标签来实现。

04 写在最后

左手“刀片电池”,右手汽车芯片,再加上汽车、云轨、电子代工,构筑了比亚迪的科技产业集团,看起来实力雄厚如同帝国,但拼凑在一起,却又有些无所适从。

曾经笃定封闭保守路线的比亚迪,已然开始“自我否定”。当下的王传福期望旗下业务既能相互协作共生,又能自力更生,自我造血。

新能车对标特斯拉,动力电池追赶宁德时代,半导体抗衡英飞凌,电子代工PK富士康……

比亚迪对外展示的使命是Build Your Dreams——成就你的梦想;而如今,让旗下各个业务线单飞、上市、融资、扩产,尽快实现规模优势给自己减负,才是王传福最迫切的梦想。

本文来自微信公众号“巨潮商业评论”(ID:tide-biz),作者:谢泽锋,编辑:杨旭然,36氪经授权发布。

Recommend

About Joyk

Aggregate valuable and interesting links.

Joyk means Joy of geeK