预见2023:《2023年中国羽绒服装行业全景图谱》(附市场现状、竞争格局和发展趋势等)

source link: https://www.qianzhan.com/analyst/detail/220/230630-78077edd.html

Go to the source link to view the article. You can view the picture content, updated content and better typesetting reading experience. If the link is broken, please click the button below to view the snapshot at that time.

预见2023:《2023年中国羽绒服装行业全景图谱》(附市场现状、竞争格局和发展趋势等)

行业主要上市公司:波司登(03998)、森马股份(002563)、华孚时尚(002042)、海澜之家(600398)、华茂股份(000850)、红豆股份(600400)、美邦服饰(002269)、雅戈尔(600177)、七匹狼(002029)等

本文核心数据:中国羽绒服进出口额;羽绒服品牌关注度;羽绒价格;羽绒服产销量

行业概况

1、定义:新标准助力行业高质量发展

国家标准《羽绒服装》(GB/T 14272-2021)将羽绒服装定义为以羽绒为填充物,绒子含量明示值不低于50%的服装。其中,绒子含量为朵绒、未成熟绒、类似绒与损伤绒在羽毛羽绒中的含量百分比。

2022年4月1日起正式实施的GB/T 14272-2021《羽绒服装》将“含绒量”修改为“绒子含量”,“含绒量”指绒子和绒丝在羽毛羽绒中的质量百分比,“绒子含量”为绒子在羽毛羽绒中的质量百分比。由此可见,新国标制定的绒子含量这一参数更能直观地表征羽绒品质,助力行业高质量发展。

根据国家统计局制定的《国民经济行业分类与代码》(GB/T4754-2017),我国将羽绒服装制造分类为纺织服装、服饰业(国统局代码18)下分机织服装制造(181)中的其他机织服装制造(1819)。

2、剖析:羽绒服装产业链中下游紧密交融

羽绒服制造的上游供应商主要包括原材料供应商与加工设备供应商。其中,原材料主要包括棉布、缝纫线、鹅绒、鸭绒、纽扣、拉链等;加工设备主要包括充绒机、缝纫机、剪裁机、针刺机等。中游即为羽绒服装的纺织加工及制造,根据羽绒服的相应功能划分,主要包括登山羽绒服装、滑雪羽绒服装、混合羽绒服装、野外作业羽绒服装等。下游的销售渠道主要包括线上的电商平台以及线下的专卖店、商场、超市等。目前绝大多数羽绒服装制造商将企业布局延伸至下游销售,通过线上或线下的渠道实现自产自销,故中下游环节逐渐融合。此外,悄然兴起并且正逐渐成为行业热榜的回收旧羽绒服市场也是我们不可忽视的下游重要环节。

行业发展历程:国潮崛起对标国际时尚品牌

我国的羽绒服装市场于70年代萌芽。1975年上海飞达羽绒服装厂诞生我国第一个羽绒服品牌,彼时因设计单一、面料粗糙被戏称为“面包服”。2001年至2011年,随着羽绒服的逐渐普及,消费者的需求与日俱增。波司登在市场中快速崛起并占据市场份额成为行业龙头。此外,雅鹿、雪中飞、鸭鸭等羽绒服装厂同样为行业的中坚力量,市场格局基本形成。2012年始,随着市场的逐渐扩大,更多资本嗅到红利,运动品牌、快时尚品牌等争相进入市场,消费者对羽绒服的需求逐渐提高,丰富多元的羽绒服不断推陈出新侵占市场份额,本土的羽绒服品牌受到冲击,龙头企业波司登同样受到严厉打击。2016年至今,高奢品牌加拿大鹅等进入中国市场,进一步提高了消费者对羽绒服时尚性和功能性的要求,市场在激烈的竞争中逐渐趋于成熟。

行业政策背景:政策助力规范市场竞争

国际品牌的涌入与国内本土品牌群的不断发展孕育了新经济发展条件下的竞争浪潮,与此同时,国家陆续出台产业新政策助力服装、纺织行业的发展,为我国服装行业在国际舞台的布局提供全新机会。

2021年,中国纺织工业联合会发布《纺织行业“十四五”科技发展指导意见》,提出应积极推进纺织科技成果化,打造行业发展新引擎;此外,在国家提倡环保的背景下,深入推进废旧纺织品循环再生体系构建同样被列入发展重点方向。

2022年中华人民共和国中央人民政府发布的《进一步提高产品、工程和服务质量行动方案(20202-2025年)》中明确要求加强数字化试衣、智能服装等新技术新产品的研发,此外羽绒制品、服装等领域的质量分级同样备受关注;中华人民共和国中央人民政府同年出台《关于新时代推进品牌建设的指导意见》,鼓励消费品行业发展个性化定制、规模定制,加快在纺织服装、消费类电子、家用电器等行业培育一批高端品牌、“专精特新”企业。

政策的加持与引导深刻改变着羽绒服装行业的产业布局,促进行业的优胜劣汰与转型升级,催生羽绒服装行业新业态的诞生与价值延伸,从而不断提升羽绒服装产业的运营能力与资源配置高效化。未来,数字化转型步伐的加快将进一步助推羽绒服产业在互联网浪潮下的价值创造模式变革。

此外,羽绒服新国标GB/T 14272-2021《羽绒服装》于2022年4月1日实施,《羽绒服装》国家标准的重新修订在考虑消费者穿着体验感的前提下进行大量科学试验,本着“技术先进,符合国情”的原则,吸纳了国际标准,规范了市场秩序,引导企业绿色健康得运行,促进羽绒服装行业更加高效发展,提升我国羽绒服装在国际舞台适应力。下表为修订前后重点变化。

行业发展现状

1、国内外高端品牌交汇,谁将站在浪潮之巅?

2016年以来,欧美高端品牌逐渐打开我国羽绒服装市场,本土企业自欧美品牌入侵后备受震荡。加拿大鹅、盟可睐等品牌的进入为国内羽绒服行业打开了新思路,消费者逐渐对羽绒服从保暖御寒的要求转而寻求多样化的功能,时尚化、高端化的品牌概念逐渐为消费者所追求。国外品牌对消费者市场偏好的重塑倒逼本土龙头企业波司登进行产品升级,在高奢市场中立住脚跟,羽绒服装行业发展进入转型升级的轨道。

根据中国品牌评级权威机构Chnbrand发布的2023年(第十三届)中国品牌力指数SM(C-BPI)羽绒服/棉衣品牌榜排行,波司登以C-BPI得分563.7分排名第一,且其已经榜上蝉联5年。分列二三的为休闲运动品牌耐克、阿迪达斯。

羽绒服/棉衣品牌榜排名前十二的企业中可以看出,优衣库、北面、加拿大鹅、耐克、阿迪达斯五家为外国品牌,其余七家为中国本土企业。国产羽绒服在国外品牌的冲击下逐渐调整定位对标海外品牌,由此大大提升了消费者对其产品的认可度,这些品牌逐渐构成行业发展的中坚力量。

2、进口渐高端化,出口以中低端产品为主

2022年以前,海关总署将我国羽绒服行业进出口税目分为棉制男式羽绒大衣(税则号62011210)、化纤制男式羽绒大衣(税则号62011310)、棉制男士羽绒短上衣(税则号62019210)、化纤制男士羽绒短上衣(税则号62019310)、棉制女士羽绒大衣(税则号62021210)、化纤制女式羽绒大衣(税则号62021310)、棉制女士羽绒短上衣(税则号62029210)、化纤制女士羽绒短上衣(税则号62029310)八大类,2022年以后,海关总署将我国羽绒服行业进出口税目分为棉制男式羽绒服(税则号62013010)、化学纤维制男式羽绒服(税则号62014010)、棉制女式羽绒服(税则号62023010)、化学纤维制女式羽绒服(税则号62024010),下文所述进出口规模分别为不同年份相应税目加总而得。

由中国海关总署数据统计可看出,我国羽绒服装进出口情况有较大的差异。数据显示,2018-2023年4月,羽绒服装进口量在2019年下降之后又于2021年增长至602.18万件,2021年同比去年增长21.90%;2022年羽绒服装进口缩减至497.25万件,同比下降17.43%。但从进口金额来看,2021年进口羽绒服装8.24亿美元,同比增长66.87%;2022年进口羽绒服装7.33亿美元,同比下降11.13%。由此可见,我国羽绒服装进口金额增速高于进口数额,羽绒服装进口单价正在大幅上涨,消费者对于国外羽绒服更倾向于选择高端时尚、年轻潮流的品牌。

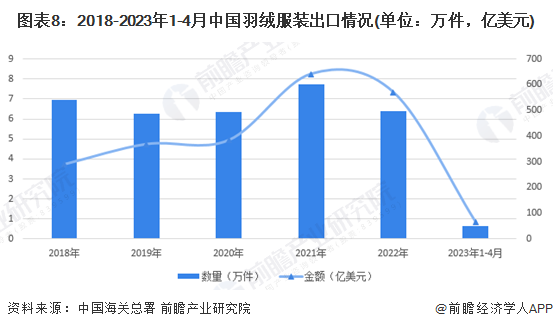

在出口方面,我国羽绒服装出口数额在2019年达到峰值后,在2020-2022年间稳定地维持在7000多万件。2021年出口7777.14万件,较上一年同比增长6.37%;2022年出口7150.22万件,较上一年稍有减少,同比下降8.06%。然而从出口金额来看,2021年出口羽绒服装19.75亿美元,同比增长14.74%;2022年进口羽绒服装20.20亿美元,同比增长2.29%。我国羽绒服装出口金额增速高于出口数额,羽绒服装出口单价同样也有明显涨幅,但出口羽绒服平均单价相较于进口平均单价而言较低,可以看出我国出口羽绒服主要以中低端产品为主。

3、羽绒服供给端逐渐反弹,需求端稳步增长

我国相较于发达国家如日本、德国等欧美国家而言,羽绒服渗透率水平较低,但伴随着居民可支配收入的稳步增长,中国消费者的消费观念与经济水平同样发生了变化,羽绒服装的居民渗透率逐渐加深,市场总量呈现稳步增长的特征。据中国服装协会数据显示,2017年我国羽绒服装市场规模达到964亿元,2018年市场规模达到1068亿元,同比增长10.78%;2021年羽绒服市场规模已达1562亿元,同比上年增长12.77%。根据羽绒服装行业增长情况及未来发展前景,估计我国2022年羽绒服市场规模达到1762.40亿元。

从我国羽绒服产量方面来看,近几年来,我国羽绒服装产量逐年下降,2017年中国羽绒服全年产出2.86亿件,2018年下降至1.96亿件,同比下降31.46%;2019年产出进一步下降至1.53亿件,同比下降21.93%;2020年产出1.28亿件,同比下降16.34%,直至2021年,中国羽绒服产量同比增长3.51%。根据羽绒服装行业增长情况及未来发展前景,估计2022年我国羽绒服装产量为1.36亿件。其中我国羽绒服产量大幅缩水的主要原因是高库存叠加疫情影响,作为纺织品出口大国,疫情的扩散使得我国羽绒服厂商丧失海外市场,开工率的下降使得厂商劳动力紧缺,物流受限、消费需求减弱使得产量下降;2021年疫情管控的结束拉动消费需求增长,工人逐渐出现返工潮,由此羽绒服装的产量得以提升。2022年以来,我国政府高效统筹疫情防控,经济逐渐上行,消费政策的继续发力逐渐拉动需求增长,估计2022年我国羽绒服装产量进一步窄幅上升。

4、旧羽绒服回收行业利润空间可观

2022年4月,国家发展改革委、商务部、工业和信息化部联合发布《关于加快推进废旧纺织品循环利用的实施意见》,鼓励加快推进废旧纺织品的循环利用,构建废旧物资循环利用体系;《再生羽绒羽毛及制品生产管理规范》也将在不久后出台。2022国际羽绒羽毛局(IDFB)年会明确强调了再生羽绒具有天然、绿色、可持续的特点,从可持续发展的角度看,再生羽绒应当得到宣传与鼓励。

而在我国产生的居民端废纺中,大概只有10%能够被回收重新利用,旧衣物的升级再造具有庞大的市场,其利润多为50%以上。据据上海东隆集团测算,每年平均有1000万件羽绒服被抛弃,其中大约有1000吨左右的60%绒原材料。旧羽绒服中的羽绒具有较高的回收价值,由此回收旧羽绒服利润更是翻倍。

行业竞争格局

1、区域竞争:羽绒服装产业聚集东南沿海一带

我国主要的羽绒服装制造厂商分布在东南沿海一带,浙江、江苏、广东为重点羽绒服生产企业聚集地,行业龙头波司登、雪中飞产业基地同样位于江苏。河南、山东、安徽、河北的羽绒服装制造厂商数量次之。

浙江作为羽绒服行业的产业先锋,充分利用其在地域、劳动力、政策方面的优势,为全国羽绒服行业发展提供强劲的保障。其著名的专注羽绒服生产基地浙江嘉兴小城“平湖”拥有2000多家服装加工厂,聚焦在服装业市占率仅3%的羽绒服制造业。因其距离苏州、杭州、上海、宁波四座城市均只有1个多小时的车程,极大的地缘优势使其成为中国最大的羽绒服制造基地。

综合来看,珠三角地区、长三角地区的羽绒服制造产业较为密集。其中,长三角地区的羽绒服生产力处于国内领先水平,众多国内龙头品牌在长三角地区设有生产基地,产业集中度整体较高;珠三角地区以广州、佛山为核心,不断推动羽绒服装在高功能化的探索。中西部地区由于羽绒服装制造业发展落后,与东部地区则存在不小差距。下图为部分国内代表性企业的区域分布热力图,可以看出,长三角、珠三角地区企业集聚度更大,中西部地区羽绒服装行业发展力有待提高。

2、企业竞争:本土企业转型升级,市场份额竞争激烈

海外品牌的加速扩张使得本土企业转型升级抢占市场份额。目前,我国羽绒服装制造企业已经形成规模化和产业基地化的业态。市场上本土羽绒服装相关品牌达100多个,主要品牌有波司登、雅鹿、艾莱依、雪驰、鸭鸭、雪中飞等。

我国羽绒服市场已经逐渐形成四个派系。第一类是以加拿大鹅、盟可睐为代表的国际高端品牌,主打高奢路线,其羽绒服售价普遍在10000元以上;第二类是快时尚品牌,以优衣库、ZARA为代表,主打轻奢路线;第三类是休闲运动品牌,以安踏、阿迪达斯为代表;第四类是本土专注羽绒服品牌,以波司登、雪中飞、鸭鸭等为代表。

2022年,波司登营业收入162.14亿元,毛利润达到97.37亿元,同比增加22.9%;国产品牌鸭鸭2022年营业收入同样扭亏为盈,并且攻破百亿大关。目前,波司登羽绒服销量超加拿大鹅、盟可睐,销售额重回巅峰,本土品牌品牌波司登等行业龙头的市场份额逐渐稳固。

此外,羽绒服装中低端市场竞争相对激烈,行业参与者众多,主打产品以1000元以下的羽绒服为主。随着龙头企业在羽绒服细分赛道品牌号召力的逐渐强大,行业壁垒逐渐形成,生产技术水平落后的小企业在竞争中逐渐退出市场。

行业发展前景及趋势

1、2025年中国羽绒服装整体市场有望突破2400亿

从整体市场规模来看,2017-2021年,中国羽绒服装市场规模呈逐年上升趋势,增速有所放缓。2021年羽绒服市场规模达1562亿元,同比增长12.77%。目前我国羽绒服装普及率尚处低位,消费端仍有较大消费潜力待激发。在我国对纺织服饰品牌化、高质量化的政策规划下,羽绒服装供应商逐渐加强品质和功能的提升以满足消费者对羽绒服装日益提高的预期。中国羽绒服装市场逐渐呈现高质量发展且增量广阔,行业渗透率有望进一步提升,预计到2028年中国羽绒服装整体市场有望突破3300亿规模。

2、技术创新加快推进羽绒服产业变革

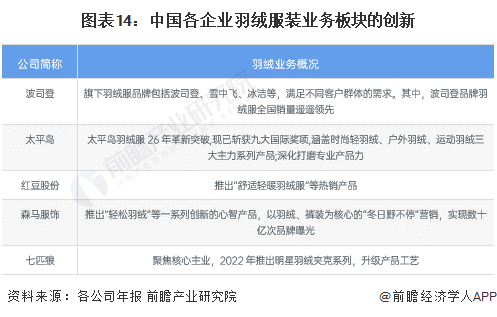

随着青年消费者购买力的崛起,消费群体和需求也在逐渐发生变化。现如今,羽绒服不再作为御寒功能性服装出现。而是变得更加追求轻薄、设计感元素不断提升,并且能够适应通勤、商务、休闲、出游等多种生活场景。推陈出新的羽绒服行业不断创造新品,市场上逐渐出现加热元件、拒水原件、户外机能等融入羽绒服,而这类产品由于原料、环保、工艺的要求较高,主要集中在知名品牌和工业巨头手里。随着消费者的偏好逐渐提高,未来市场上对羽绒服功能的需求将会逐渐严格,而这也将拉动羽绒服市场的竞争加剧,淘汰技术产品尚不到位的企业。多数企业针对羽绒服产品进行了不同程度的突破与创新。

以波司登为例,深耕羽绒服行业46年,不断用科技创新引领羽绒服行业革命,坚持用科技赋能融入到羽绒服品牌的研发与生产,其研发的登峰系列羽绒服获“中国优秀工业设计奖”金奖。户外羽绒服、登山羽绒服、滑雪羽绒服的不同功能定位中,波司登均保持较高频率的创新突破。针对不同市场定位和不同时尚风格,波司登根据客户的客观需求,正在稳步推进强专业性、高品质的产品研发。下表为波司登部分羽绒服的产品性能,以登山羽绒服为最佳,汇聚多个首创中国高新科技。

3、产业将进一步规范,旧羽绒服回收逐渐形成产业聚集

据中国羽绒工业协会表示,我国目前正在加速推进《再生羽绒羽毛及制品生产管理规范》的制定,国际上也同样正对再生羽绒相关产品和定义制定更规范的标准和要求。再生羽绒的市场价值逐渐被挖掘并利用。

《中国废旧纺织品再生利用技术进展白皮书》发布的数据显示,我国每年产生的废旧纺织品达2000万吨,但其再生利用率不及20%。我国发改委等部门于2022年4月针对废旧纺织品的再生利用发布《关于加快推进废旧纺织品循环利用的实施意见》。意见提出,预计到2025年,我国废旧纺织品循环利用体系初步建立,使废旧纺织品循环利用率达到25%,废旧纺织品再生纤维产量达到200万吨;到2030年,废旧纺织品循环利用体系应较为完善,使废旧纺织品循环利用率突破30%,其再生纤维产量达到300万吨。

目前已有企业陆续参与“羽绒制品的循环利用”试点工作,上海东隆集团已建立国内首条GRS认证的再生羽绒生产线,该生产线可实现年产再生羽绒400吨。此外,河南、河北、山东等部分地区也已经悄然兴起旧羽绒服回收热并形成产业聚集。

更多本行业研究分析详见前瞻产业研究院《中国羽绒服行业产销需求与投资预测分析报告》。

同时前瞻产业研究院还提供产业大数据、产业研究报告、产业规划、园区规划、产业招商、产业图谱、智慧招商系统、行业地位证明、IPO咨询/募投可研、IPO工作底稿咨询等解决方案。在招股说明书、公司年度报告等任何公开信息披露中引用本篇文章内容,需要获取前瞻产业研究院的正规授权。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

前瞻产业研究院 - 深度报告 REPORTS

在招股说明书、公司年度报告等任何公开信息披露中引用本篇文章内容,需要获取前瞻产业研究院的正规授权。如有IPO业务合作需求请直接联系前瞻产业研究院IPO团队,联系方式:400-068-7188。

Recommend

About Joyk

Aggregate valuable and interesting links.

Joyk means Joy of geeK