预见2023:《2023年中国化工新材料行业全景图谱》(附市场现状、竞争格局和发展趋势等)

source link: https://www.qianzhan.com/analyst/detail/220/230627-0f90cec0.html

Go to the source link to view the article. You can view the picture content, updated content and better typesetting reading experience. If the link is broken, please click the button below to view the snapshot at that time.

预见2023:《2023年中国化工新材料行业全景图谱》(附市场现状、竞争格局和发展趋势等)

行业主要上市公司:中材科技(002080);金发科技(600143);万华化学(600309);南大光电(300346);新和成(002001);华峰化学(002064);多氟多(002407);回天新材(300041);彤程新材(603650);沃特股份(002886)等

本文核心数据:化工新材料产量、化工新材料消费量、竞争格局、发展趋势预测等

产业概况

1、定义

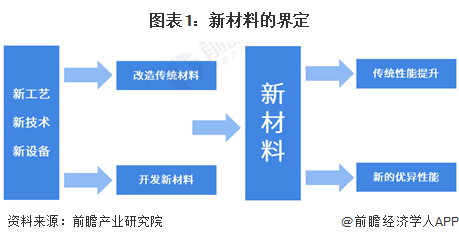

根据工信部发布的《新材料产业指南》,新材料是指新出现的具有优异性能或特殊功能的材料,或是传统材料改进后性能明显提高或产生新功能的材料。

化工新材料产业作为新材料产业的重要组成部分,是化学工业中较具活力和发展潜力的新领域,代表着未来化学工业的发展方向,为新材料产业未来发展提供了有效的参考。化工新材料涉及有机氟、有机硅、节能、环保、电子化学品、油墨等多个新材料领域,是指目前发展的和正在发展之中具有传统化工材料不具备的优异性能或某种特殊功能的新型化工材料。与传统材料相比,化工新材料具有质量轻、性能优异、功能性强、技术含量高、附加值高等特点。

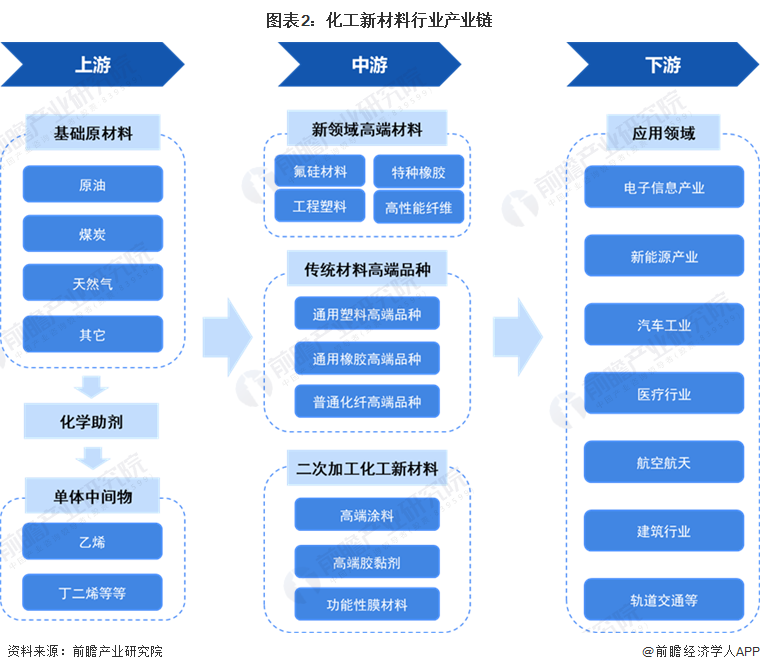

2、产业链剖析:各环节专业分工

化工新材料产业链上游包括基础原材料,如原油、煤炭、天然气等,以及化学助剂、单体中间物等;产业链中游为化工新材料制造,按照工业类别划分为三类:一是新领域的高端化工产品,二是传统化工材料的高端品种,三是通过二次加工生产的化工新材料(高端涂料、高端胶黏剂、功能性膜材料等),具体包括工程塑料、功能高分子材料、有机硅、有机氟、特种纤维、复合材料、电子化工材料、纳米化工材料、特种橡胶、聚氨酯、高性能聚烯烃、特种涂料、特种胶黏剂、特种助剂等十多个大类品种;产业链下游为应用市场,包括电子信息、新能源、汽车工业、医疗、航空航天等,应用市场十分广阔。

从产业链各环节主要企业来看,上游的大宗基础原材料供应商市场较为集中,代表企业有中国石油天然气公司、中国石油化工股份有限公司等能源巨头;产业中游细分领域包括电子化学品化工新材料(锂电池材料、半导体材料、先显示材料)、有机硅新材料、氟化工新材料、可降解塑料及改性塑料领域新材料等,代表企业有万华化学、画风化学、回天新材等;下游应用企业范围较广,包括工业制造领域的大众、华为、比亚迪等,医疗健康领域的迈瑞医疗、新华医疗等,以及航空航天领域的南方航空、中国航天等。

行业发展历程:行业处于快速发展时期

从20世纪90年代以来,由于中国在市场经济方面的进一步推进,在广泛引进国际上有关化工技术与产品开发理论基础上,中国的化工材料研究也取得了很大的进步,与此同时,在能源领域、制造业领域、医药与建筑业等领域当中,中国对于新材料的开发需求越来越大,因而有力地推动了中国有关化工新材料方面的研发水平的提高与理论发展的推进。

步入21世纪以来,中国有关化工新材料方面的研究开发取得了多项突破性的研究成果,研发的新材料在很多领域得到了成功的应用并为中国很多行业的发展带来了福音,例如碳纤维复合材料、氟碳防腐涂料、多晶硅材料等化工新材料的研发因成功应用于实用领域而大大推动了中国经济的发展。

行业政策背景:政策加持,化工新材料行业高质量发展

为促进新材料产业发展更上一层楼,相关政策频频加码。从发布《“十三五”国家战略性新兴产业发展规划》明确加快新材料等战略新兴产业发展,到成立国家新材料产业发展领导小组;从发布《新材料产业发展指南》到为中国制造2025增添百亿专项基金,不断在政策上为新材料产业提供支持。

在“十四五”开局规划《中华人民共和国国民经济和社会发展第十四个五年规划和2035年远景目标纲要》中亦提出发展壮大包括新材料产业在内的战略性新兴产业。国家层面化工新材料行业规划汇总如下表所示:

行业发展现状

1、产品产量逐年增长

目前,中国化工新材料产业已初步形成了较齐备的研发、设计、生产和应用体系,成为全球化工新材料领域不可忽视的力量和全球重要的市场。从化工新材料总体产量来看,2016-2022年,中国化工新材料产量规模逐年增长,据中国石油和化学工业联合会化工新材料专委会数据,2022年,我国化工新材料产能超过4500万吨,产量超过3100万吨。

2、消费量逐年增长

从中国化工新材料消费量来看,2016-2021年中国化工新材料消费量逐年上升,增幅呈现波动变化趋势,2021年,中国化工新材料消费量较上年增长约10%;初步测算,2022年中国化工新材料消费量超过4300万吨。

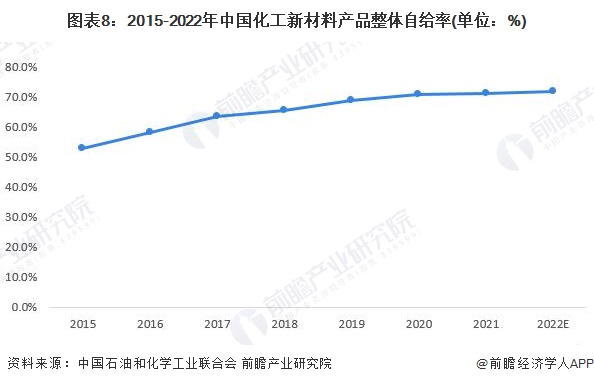

3、化工新材料产品整体自给率提高

化工新材料产业发展离不开市场的引领作用,新能源汽车、生物、高端装备、新能源、环保节能、轨道交通等产业的发展迫切需要品种众多的功能性化工新材料支撑。近年来,中国化工新材料快速发展,部分行业短板得到补足;从化工新材料产品整体自给率来看,2016-2022年,中国化工新材料自给率不断提升,初步测算,2022年化工新材料自给率将进一步提高至72%。

行业竞争格局

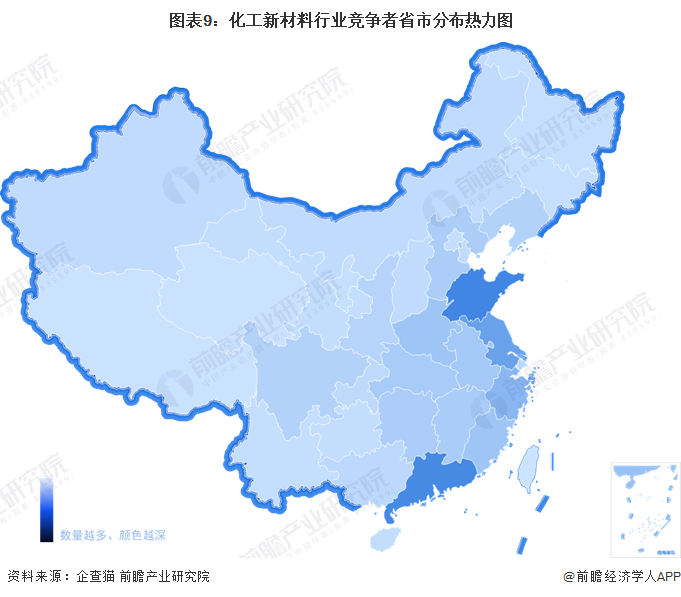

1、区域竞争:山东省化工新材料企业数量领先

从中国化工新材料行业存续/在业企业区域分布来看,目前中国化工新材料行业竞争者数量分布以长三角和珠三角以及京津冀等东南沿海地区为主,其中山东、广东、江苏和浙江等省市企业数量较多,据企查猫数据显示,截至2023年5月10日,山东、广东、江苏和浙江化工新材料企业分别有4478家、4289家、3167家和2140家。

注:截至2023年5月10日。

2、企业竞争:市场参与者众多,外资及细分领域头部企业化工新材料能力领先

目前我国化工新材料行业,企业竞争已初步形成三个梯队的格局,各梯队之间差距较大。第一梯队,以巴斯夫、科思创等为代表的外资及万华化学、华峰化学、金发科技等国内细分领域头部企业为主,企业经验丰富、产业基础完整、装置普遍规模大、技术水平高,通常以较高质量的基本产品和改性产品占据着高、中端市场,因而往往是市场领导者,获得较为丰厚的利润。第二梯队,以国有企业和头部民营企业为主,如巨化集团、新和成等,企业进入市场较早、积累起一定产业经验、装置有一定规模、有较强的技术积累和人才储备、产品链较为完整。第三梯队为其他中小型民营化工企业,产业基础较弱、装置规模不大、技术水平普遍不高、产品链不完整,少数规模较大、技术基础较强的企业处于基本产品低端市场,多数企业则分布于广泛的、分散的终端产品市场。

行业发展前景及趋势预测

1、市场空间广阔

在国际贸易保护主义思潮不断抬头、高技术产品领域贸易摩擦不断升级的形势下,化工新材料短板很可能成为制约我国制造强国建设的瓶颈,必须加快提升保障能力。“十四五”时期国家出台系列政策推动中国化工新材料行业呈现高质量发展,行业将迎来重大发展机遇。随着工程、新能源、日用品等行业的新材料消费的持续增加,化工新材料市场空间预计将进一步扩大。

中国石油与化学工业联合会预计至2025年,国内化工新材料的整体市场规模将超过2万亿元,国内化工新材料消费量超过5700万吨,自给率达到78.0%。前瞻预计2026-2028年,中国化工新材料市场规模的复合增长率约为15%左右,至2028年整体市场消费规模有望超过3万亿元。

2、“十四五”时期,化工新材料产业实现高端化和差异化

《化工新材料产业“十四五”发展指南》规划在“十四五”期间,我国化工新材料产业主营业务收入、固定资产投资保持较快增长,力争到2025年产业实现高端化和差异化,发展方式明显转变,经济运行质量显著提升。其中,重点发展、提升的八大系列化工新材料种类有:高端聚烯烃塑料、工程塑料及特种工程塑料、聚氨酯材料、氟硅材料、特种橡胶及弹性体、高性能纤维及复合材料、功能性膜材料和电子化学品。

更多本行业研究分析详见前瞻产业研究院《中国化工新材料行业发展前景与投资战略规划分析报告》。

同时前瞻产业研究院还提供产业大数据、产业研究报告、产业规划、园区规划、产业招商、产业图谱、智慧招商系统、行业地位证明、IPO咨询/募投可研、IPO工作底稿咨询等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

前瞻产业研究院 - 深度报告 REPORTS

在招股说明书、公司年度报告等任何公开信息披露中引用本篇文章内容,需要获取前瞻产业研究院的正规授权。如有IPO业务合作需求请直接联系前瞻产业研究院IPO团队,联系方式:400-068-7188。

Recommend

About Joyk

Aggregate valuable and interesting links.

Joyk means Joy of geeK