银河电子频繁“高买低卖”亏损数亿 资本运作屡屡受挫究竟何因?

source link: https://finance.sina.com.cn/stock/observe/2023-04-21/doc-imyrcxsm4698007.shtml

Go to the source link to view the article. You can view the picture content, updated content and better typesetting reading experience. If the link is broken, please click the button below to view the snapshot at that time.

银河电子频繁“高买低卖”亏损数亿 资本运作屡屡受挫究竟何因?_新浪财经_新浪网

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

出品:新浪财经上市公司研究院

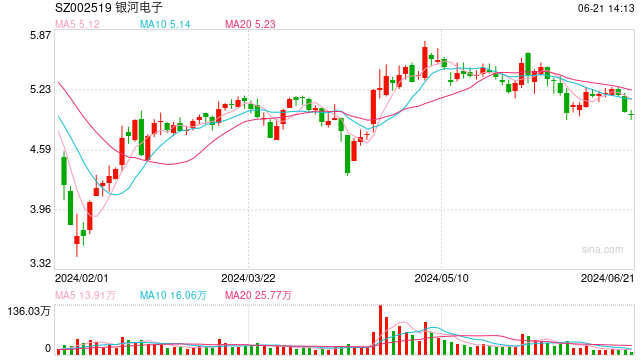

银河电子(5.160, -0.37, -6.69%)又一次在筹划“赔本”的资本运作。

4月20日晚,银河电子发布公告,拟以5600万元增资洛阳嘉盛电控技术有限公司(以下称“嘉盛电控”)增资,增资完成后持有嘉盛电控16%股权;同时,公司拟以1.4亿元出售洛阳嘉盛电源科技有限公司(以下称“嘉盛电源”)100%股权,交易对手方为嘉盛电控。

值得注意的是,几年前银河电子曾以1.83亿元的对价,收购过此次出售的嘉盛电源60%股权;此外,银河电子还曾以122万元的对价,出售过此次增资的嘉盛电控45%股权。

银河电子“高买低卖”的赔本买卖还不止于此,对于骏鹏通信和骏鹏智能两家公司,也有类似的操作。

不仅如此,银河电子为数不多的定增事项也未能达到公司预期,15亿的募资额半数被调整用途,用于补充流动资金。

频频“高买低卖”、资本运作屡屡受挫的背后,究竟是银河电子高管在决策能力方面存在重大缺陷,还是另有隐情,或许值得市场高度关注。

2亿收购嘉盛电源 8年后1.4亿售出

银河电子2010年上市,最初的主营业务为数字电视机顶盒和信息电子结构件。此后,随着各种资本运作,逐步形成了数字电视智能终端、智能机电和新能源三大业务板块。其中,新能源业务又涉及新能源汽车零部件、储能、微电网、智能装备等领域,主业颇显杂乱。

2015年,新能源浪潮初显端倪。银河电子及其子公司以2520万元收购嘉盛电源40%股权;同年9月,银河电子及子公司再次以1.83亿元受让张家书所持有的嘉盛电源60%股权。

上述收购完成后,银河电子实现对嘉盛电源100%控制,累计投入2.08亿元。

嘉盛电源主营业务为新能源电动汽车充电类产品,包括充电机电源模块、车载充电机、移动充电机及其他车载设备,当时正处于新能源汽车产业风口之上。然而,被收购后的嘉盛电源发展并不顺利。

嘉盛电源原股东承诺2015年-2017年经审计的扣非净利润分别为2000万元、3000万元和4000万元,最终嘉盛电源的业绩完成率为95%。

此后,嘉盛电源经营业绩持续下滑。2022年,嘉盛电源净亏损1914.03万元。今年前两个月,嘉盛电源继续亏损301.56万元。

正是在这样的背景下,银河电子宣布出售嘉盛电源。不过,按照2亿元的收购价和1.4亿元的出售价,银河电子在这笔交易上不仅耗费了8年时间,还直接亏损0.6亿元。

公司围绕嘉盛电源的交易,令市场不解。

270万估值出售嘉盛电控 5年后3.5亿估值买回

嘉盛电控成立于2017年6月,主业为电机控制系统、磁轴承控制系统、磁悬浮鼓风机、压缩机、电机等装备生产销售和服务。嘉盛电控成立之初,银河电子直接和间接持有该公司合计51%的股权。

2018年5月,银河电子以“战略调整需要”为由,将其直接持有的嘉盛电控45%股权,以122万元出售给了自然人郭辉和王国亮。2019年12月,银河电子间接持有的嘉盛电控6%股权也被转让给了郭辉。

而此次,银河电子又以“看好磁悬浮高速电机及电控系统市场前景”为由,斥资5600万元收购嘉盛电控16%的股权。也就是说,银河电子以271万元的估值出售嘉盛电控的部分股权,5年之后又以3.5亿元的估值买回。

值得注意的是,2022年,嘉盛电控实现营业收入1074.40万元,净利润仅304.22万元;截至2023年2月28日,嘉盛电控总资产为2308.68万元,净资产1219.86万元。

而根据评估,嘉盛电控股东全部权益于评估基准日(2023年2月28日)的市场价值为3.55亿元。此次收购交易的市盈率高达117倍,市净率也高达29倍。

事实上,银河电子的“亏本买卖”还不止于上述两家公司的交易。

6.9亿收购骏鹏通信 6年后5.5亿售出

2015年,同样因看好新能源浪潮,银河电子以6.9亿元收购新能源电动车和LED结构件供应商骏鹏通信100%股权。

根据当时评估报告,交易对价相比标的账面净资产增值6.27亿元,增值率高达920.16%。

收购之初,骏鹏通信在2015年、2016年连续两年超额完成业绩承诺,2017年实现扣非净利润8410万元,低于9500万元的业绩承诺。

然而,业绩承诺期过后,骏鹏通信的业绩便急转直下。2018年、2019年骏鹏通信的业绩呈现断崖式下滑,扣非净利润分别为2233.31万元、444.72万元;2020年,骏鹏通信经营有所回暖,实现净利润2604.54万元;2021年前4个月,骏鹏通信陷入亏损,净利润为-1248.67万元。

2018年至2020年,银河电子对骏鹏通信分别计提了5.45亿元、1000万元、950万元的商誉减值准备。

2021年6月,银河电子公告出售骏鹏通信100%股权和骏鹏智能100%股权,交易价格为5.5亿元。

很明显,在骏鹏通信和骏鹏智能的交易上,银河电子历经6年,再次以“亏损割肉”的方式出局。

定增融资15亿 半数调整用途用于补流

2016年,完成当时一系列资本运作后,银河电子又启动了定增事项,募资15.20亿元,用于新能源汽车关键部件产业化、新能源汽车空调系统产业化、智能机电设备及管理系统产业化、研发中心建设等四个项目。

募资完成后,银河电子调整了募资使用用途,终止新能源汽车空调系统产业化项目,将计划使用的募资4.25亿元全部永久性补充流动资金。新能源汽车关键部件产业化项目拟使用募资金额调减至4.25亿元,研发中心建设项目拟使用募资金额也调减至3494.39万元,调减后剩余资金永久补充流动资金。

年报显示,截至2022年底,在定增完成6年后,项目全部建设完成。其中,智能机电设备及管理系统产业化项目于2021年6月30日达到预定可使用状态,2022年实现的效益约为1.61亿元,达到了预期效益;新能源汽车关键部件产业化项目在2020年2月15日已经达到预定可使用状态,2022年,实现效益为932.11万元,未到预期效益。

在15.2亿元募资额中,银河电子真正投入项目建设的资金为8.4亿元,仅占募资总额的55%,剩余的6.78亿元,全部被公司作为永久补充流动资金所用。

责任编辑:公司观察

Recommend

About Joyk

Aggregate valuable and interesting links.

Joyk means Joy of geeK