2022年国货化妆品龙头,崛起、较量与劝退

source link: https://www.qianzhan.com/analyst/detail/329/230310-20e25044.html

Go to the source link to view the article. You can view the picture content, updated content and better typesetting reading experience. If the link is broken, please click the button below to view the snapshot at that time.

2022年国货化妆品龙头,崛起、较量与劝退

(图片来源:摄图网)

作者|五洲 来源|节点财经(ID:jiedian2018)

过去一年在全球通胀以及疫情的干扰下,国内经济承受了不小的压力,许多行业因此受损。但我们看到化妆品行业体现出强大的增长韧性,多数龙头公司去年前三季度均取得了良好的业绩增长。

我们判断这背后的原因是“新型社交关系下的颜值焦虑与社会压力增大下的普遍性皮肤问题”,而这些因素短期内看不到消退的迹象,也就意味着化妆品行业是一个高频刚需的行业。

但同时,由进入时间早晚的问题,外资品牌目前依然强势,不过这种势头正在反转,国货化妆品近年来发展迅猛,已经诞生四家市值在500亿左右元的龙头。

本文将讨论这四家龙头企业是如何崛起的?以及它们的业绩规模与盈利水平差距如何?未来那家企业最具投资价值?

它们打赢了“功效”战役

对于许多投资者而言,一个需要刷新的认知是“现阶段化妆品行业最硬核的能力已不再是渠道与营销,而是产品本身的‘功效’”。

由于合成生物、天然动植物提取等相关技术的突破,现在的化妆品经常像3C产品一样被放在一起测评,从而导致功效强的产品获得消费者青睐,而没有核心差异化的产品遭到淘汰。

这种背景下,纯靠砸广告、铺渠道的打法不再适用了,哪家化妆品公司技术硬、有关键差异化成份、功效强、它就能不断扩大份额。

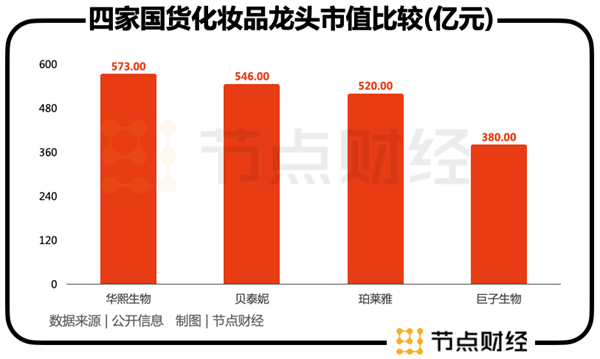

这也当前A股市值500亿元左右的四家国货化妆品龙头崛起的核心驱动力。这四家龙头分别是华熙生物(市值573亿元),贝泰妮(市值546亿元)、珀莱雅(市值520亿元),巨子生物(市值380亿元)。

反观原来的行业领先者如上海家化等,由于产品定位模糊、品牌老化、以及普通化妆品产品占比高等综合原因,掉队明显。

让我们来逐一拆解上述四家国货龙头具体是如何抓住“功效”红利的。

先看华熙生物,该公司利用其全球透明质酸(俗称玻尿酸)原料生产龙头地位,以及丰富的合成生物技术平台,2016年“跨界”进入功能性护肤品领域,对普通化妆品公司进行降维打击。

华熙生物的四大护肤品单品均采用了“玻尿酸相关生物活性原料”作为关键成份,且均有明确的皮肤解决痛点。

比如,公司第一大护肤单品“润百颜”系列产品采用“透明质酸核心+X”的智慧配方,产品对敏感肌、干皮、抗皱、美白等方面具有明确的功效。第二大单品夸迪采用“5D透明质酸及核心技术 CT50”主攻抗衰;第三大单品米蓓尔主攻敏感肌问题;第四大单品肌活瞄准注重性价比的年轻消费群体。

在“核心原料玻尿酸”的加持下,华熙生物已经由一家玻尿酸原料制造商成功转型为功能性护肤品公司,2021年功能性护肤品收入占比达67%。

再看贝泰妮,该公司最大的亮点是利用纯天然植物活性成分,比如牡丹根皮提取物、青刺果神经酰胺、普洱茶叶提取物等,为敏感肌患者提供皮肤学级的功能护肤品,公司旗下的薇诺娜已是全球市场份额最高的敏感肌护肤品牌。

薇诺娜是专门为术后修复、化妆品使用过敏等皮肤状态不稳定的患者提供的功能性护肤品,其功效性更是不言而喻的。

正是因为薇诺娜非常垂直的皮肤解决方案,其多次排进天猫双十一护肤品销量TOP10单品,成为为数不多实现这一壮举的国货品牌。

接着看珀莱雅,该公司定位为一家“大众精致护肤品牌”,旗下主要包括“珀莱雅”护肤品牌以及“彩棠”彩妆品牌,其中珀莱雅护肤品通常占总收入的八成左右。

珀莱雅护肤品类主打大单品战略,旗下已经形成红宝石精华、双抗精华、保龄球蓝瓶、双抗面膜等多款明星产品,其著名套装产品“早C晚A”即“双抗精华与红宝石精华”是公司与法国CODIF等联合研制出的功效护肤品,专注于改善皮肤皱纹,提升肤色。

受益于上述核心成分的支撑,珀莱雅经常在38节、618、双十一大促中荣登国货护肤品榜首。

最后看巨子生物。如果说珀莱雅、贝泰妮是专业的化妆品公司,巨子生物更接近医疗器械公司,因为该公司的核心产品不仅包括“械字号”的护肤品,还有医用敷料等专业的医疗器械产品。

巨子生物当前的最大看点是其是国内最大的重组胶原蛋白护肤品公司,重组胶原蛋白规模仅此于玻尿酸,其亲和的生物活性与独特的三螺旋结构,在创面愈合、缓解敏感肌方面效果显著,经常被线下医院渠道推荐购买。

当前,巨子生物已成功打造出“可丽金”与“可复美”两大营收分别超过5亿元与10亿元的大单品。

可明显看出,上述四家公司的崛起均是建立在有明显差异化卖点的功能性护肤品基础上,很好的满足了消费者对护肤“功效”的需求。

势均力敌下的估值差异

股神巴菲特经常告诉投资者,买股票就要找那种长坡厚雪的公司。“长坡”意味着公司有较match大的发展空间,处在朝阳行业;“厚雪”则指公司能获得不错的盈利。

化妆品公司无疑是这样的标的。

节点财经统计,上述四家国货化妆品龙头公司过去三年(2019年-2021年)均取得的双位数的年复合业绩增速。

尤其是敏感肌龙头贝泰妮,2019年-2021年营收与净利润的复合增速均超过40%,这一高成长现象通常只有在品牌成长初期才会见到。

发展相对成熟的珀莱雅与巨子生物,双方的营收、净利润年复合增速也均超过20%,说明整个化妆品(主要指护肤品)赛道目前处在红利阶段。

华熙生物则显得有些另类,公司过去三年在营收取得近62%的年复合增速下,净利润的年复合增速不到16%,跑输其他三家龙头。

经节点财经拆解,2019年-2021年华熙生物营收从18.9亿元攀升至49.5亿元,主要系功能性护肤品的发展推动,后者收入从6.3亿元攀升至33.2亿元,营收占比从34%攀升至67%。

不过,华熙生物功能性护肤品的毛利率并不低,接近80%左右,公司利润增长不及营收增长的重要因素是销售费用的激增。

2019年-2021年,华熙生物销售费用就从5.2亿元增长至24.4亿元,营销费用率从27%增长至49%。也就是说仅营销费用就侵蚀了公司12%的净利率,这也不难理解同期公司净利率从31%降到15%。

华熙生物之所以要花重金做营销,是因为公司于2016年才开始进军功能性护肤品的,到目前不过7年,早期阶段的高投入对于打造品牌至关重要。

不过,即便华熙生物净利率三年内减了一半,其当前水平也不比专业化妆品公司落后多少,这也反映出公司上游原料与医疗终端产品两块业务其实挺赚钱。

从四家龙头公司的盈利水平看,巨子生物是最高的,2022年前三季度,公司毛利率高达87%,净利率高达53%。

巨子生物的盈利能力之所以突出,是因为公司的核心产品多数获得第二类医疗器械注册证,属于“械字号”护肤品,此类产品由于有较高的专利保护及医学用途,故而能获得更高的产品溢价。

京东平台显示,巨子生物旗下“可复美重组胶原蛋白敷料5贴” 三八节售价178元,单价35.5元,是珀莱雅普通面膜单价的10倍左右,也高于华熙生物“润百颜玻尿酸面膜”的单价22元。

珀莱雅的盈利能力相对比较落后,是因为公司有相当一部分收入来自溢价能力有限的普通化妆品。

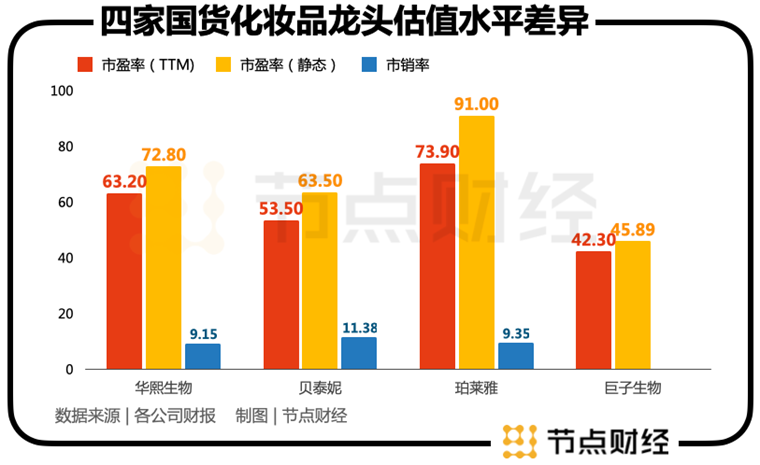

而有意思的是,从估值水平看,珀莱雅却力压其他三家。

节点财经整理发现,不论是静态市盈率,还是市盈率(TTM),珀莱雅均是最高的。

估值高的背后往往是市资本认为这家公司的护城河更高。举个简单例子,酱油界的老大海天味业,由于其庞大的渠道优势以及数一数二的品牌知名度,其估值通常是第二名中炬高新的1.5倍。

市场认为珀莱雅更占优势的原因或许是其发展相对成熟,以及近些年公司推出的包括“红宝石精华、双抗精华、保龄球蓝瓶、双抗面膜、冰陀螺眼霜”等核心大单品的持续成功。

相比之下,华熙生物的四大护肤单品起步相对较晚;贝泰妮的收入过度依赖在薇诺娜一个品牌上;巨子生物也刚刚上市,目前定位高端但未来在大众市场的表现如何,均未知。

这些不确性因素使得资本相对谨慎。

高估值下的投资风险

投资的本质是用现在的现金去换取未来更多的现金。

如果我们去银行存款,一年期的利率大概在1.75%左右,五年期的存款利率不到3%,这个收益率是设置好的。而我们选择购买股票是希望能获得更多的“利息”。

通常股票的盈利收益率是市盈率的倒数,比如20倍的市盈率的股票,它的盈利收益率为5%。即你要为这家公司的1元利润付出20元的现金。

如果这家公司的市盈率高达50倍以上,你的股票盈利收益率仅为2%,也就是说假设公司没有增长也不衰退的话,你需要等上50年才能收回成本。

在巴菲特的“投资三好”标准中,好价格的权重仅次于好公司,而如果一家公司的市盈率过高,而且利润增长匹配不上的话,则意味着这笔投资的收益率将十分有限。

这也是当前投资者对国货化妆品的操作难题。从前文的统计数据发现,过去三年(2019年-2021年),珀莱雅、巨子生物、华熙生物的净利润年复合增速在20%左右,贝泰妮在40%,但这些股票的市盈率多数在五六十倍以上。

如何在高市盈率的基础上获得不错的投资收益率?珀莱雅前一阶段数十倍的投资收益或许能给我们一些参考。

珀莱雅于2017年11月中旬登陆上交所主板,当时公司的IPO发行价为15.34,发行市盈率约23倍,当前这家公司的股价为185元左右,静态市盈率超过90倍。

投资者在过去的5年零4个月从珀莱雅身上获取的12倍投资收益中,其中市盈率贡献了3.94倍(静态市盈率从23倍增长至90倍),每股收益贡献了2.75倍(从2016年1.02元/股增长至2021年底的2.80元/股)。

也就是说,如果没有市场先生的馈赠,投资者只能赚到2.75倍珀莱雅业绩增长的钱,相当于年化率22.4%。

但现在已经水涨船高,在90倍的静态市盈率中投资,无异于火中取栗,这也不难理解过去两年内珀莱雅高管频繁发起的多起减持行为。

华熙生物的境况与珀莱雅相似,均属于业绩增速与估值匹配差异较大的公司,除上述两家公司之外,贝泰妮与巨子生物相较而言更具观察价值,前者业绩增速较高,后者估值相对便宜。

不过,这仅仅是从当前估值“贵与便宜”的角度观察,判断一家公司是否具备投资者价值的第一要素是它是否是个好公司,也就是公司的竞争优势与护城河。

由于除珀莱雅之外的三家化妆品龙头上市时间较短,其业绩成长的持续性还需要时间来观察。

编者按:本文转载自微信公众号:节点财经(ID:jiedian2018),作者:五洲

Recommend

About Joyk

Aggregate valuable and interesting links.

Joyk means Joy of geeK