罗永浩和他的投资人,给中国投资圈上了一课

source link: https://tech.sina.com.cn/csj/2023-01-10/doc-imxzsqhq2197161.shtml

Go to the source link to view the article. You can view the picture content, updated content and better typesetting reading experience. If the link is broken, please click the button below to view the snapshot at that time.

罗永浩和他的投资人,给中国投资圈上了一课

2023-01-10 13:04:32 创事记 微博 作者: 财经无忌 我有话说(0人参与)

过去几天里,如果要评选科技和风投圈最劲爆的大瓜,前锤子科技创始人罗永浩和紫辉创投创始人郑刚之间的“隔空互撕”,一定能牢牢霸占榜首。

迄今为止,双方围绕人品、道德、行规等一系列层面,以小作文和亲友采访为发声渠道,所展开的“不友好交流”已经累计了三轮。

这一过程中,抛开“老罗跪X美元基金”、“郑先生婚内传奇”等一系列情绪化的离谱发言。总体来看,双方的核心议题还是两点:

1. 新公司股权替换回购协议一事,是否存在利益侵犯?

2. GP(普通合伙人,一般为投资管理者)和企业高管应该如何相处?

围绕着上述两点,郑先生认为自己“没被尊重”、“利益受损”,而老罗方则强调“子虚乌有”、“我给多了”。逢此焦灼战况,不少律师、投资人、大V等相关人士也纷纷出场论战,以至于事态一度升级到老罗的带货直播间。

在此基础上,盘点此次“互撕”,与其说是罗永浩自带的高流量促成了话题的传播,倒不如说,是这两个难得一见的议题,恰巧触碰到了中文风投圈两只“房间里的大象”——一只是“回购协议”,另一只则是“GP角色定位”。

首先来看回购协议部分,这也是双方核心经济利益的分歧点。

据光子星球报道,“锤子科技于2017年9月签署的D轮融资协议里写明了5年回购条款,即公司如果5年内没有实现IPO,需要在投资完成满5年赎回D轮投资人持有的股权,赎回价格需要按照年化5%收取股息。如公司无法支付赎回款项,创始人应承担连带赎回义务。协议中明确要求,5年期满的一个月内将以上股份赎回价款及股息一次性全部支付给D轮投资方。到2022年9月,该协议里约定的5年投资时间已满,投资方也就拥有了赎回权。”

郑刚方的论点主要是从事实和法律层面表达对这一协议的支持:

•中文风投圈都会签回购协议

•这一模式最早从美国舶来,就是为了保护投资人利益

•国内司法也予以承认

换句话说,在郑刚的眼里,只要他愿意,随时可以让老罗追偿这部分股权回购,这或许也是他产生不满的理由——“追偿这1.8个亿合理合法,我可以不要,但你不能不给”。

而在老罗和他的朋友们的视角里,郑刚显然是输在了情理上:

•回购协议的设立和实践,存在“霸王条款”

•投资有风险,挨打要立正

老罗自己可能也觉得委屈:锤子垮了,投资黄了,我自掏另一家公司股份补偿你,还不算仁至义尽?

客观来说,关于这两点,双方的认知都有合理性,但也都不全面,这也正是中文风投圈的普遍现象。

综合来看,回购协议虽然名义上是为了保护投资人利益,也获得了两国法律界在司法立场上的共同支持,但无论是在美中,该协议其实从诞生之初就被赋予诸多限制,可谓不折不扣的“跛脚合约”。

参考北京大学法学院教授刘燕在《对赌协议与公司法资本管制:美国实践及其启示》一文中的事实依据,所谓的“回购协议”,通常只有在目标公司无法完成某些条款时才会触发(在锤子科技事件中,该条款为5年内无法实现IPO),因而本质上是一种“对赌”。

这种“对赌”最早火热于2008年金融海啸之后,它所旨在解决的,是融资合同中的一种不平衡现象——投资人承担了过多的风险。

在出资阶段,投资人首先承担了高溢价入股的风险;在经营阶段,由于目标公司多为非上市公司,不需要信息披露,投资人又面临信息不对称的风险;在退出阶段,由于许多投资方是私募基金,本身就有考核退出期的指标,因而投资人还要再承担上一级的压力。

说难听点,没有这个协议保护,你的投资对象带着小姨子卷款跑路了,你都只能干瞪眼。

然而不幸的是,美国司法界很快就发现,加入了这个协议后,投资方很快又成为了跷跷板的另一极,进可梭哈撞大运,退可撤资保平安。

受此影响,美国风险投资机构协专门拟定了一个《风险投资示范合同》(以下简称《示范合同》)在“赎回”等条款处明确指出了三点:

•回购行为必须要用合法可用的资金

•回购行为不能为公司经营带来负面影响

•回购行为可以分期执行

这一限制背后的商业逻辑,被业内人士总结为一句精辟的观点:

“硅谷无对赌”。

投资风险应该由风投企业自己担,初创企业缺钱,创业公司老总缺乏财富积累,不能要求他们在财富上给予投资者补偿。

当然,上述法律和理念并不全然适用于中国资本市场,宏观来看,国内围绕股权回购协议的争论,主要也分为三派:

激进派认为应当完全诉诸于法律,怎么判就怎么执行;保守派则认为是完全的“道德条款”,无端使用这一协议,等于在圈子里彻底“社死”。

相形之下,笔者认为更值得参考的则是“折衷派”,这一派别主要围绕实际的收益和风险关系,结合投资性质、金额等因素综合分析。

例如,一般认为,风投机构在天使轮和A轮的融资收益上限较高,因而不应当触发“回购协议”,而在投资金额较大,所占股份和收益较少的C、D轮融资,则可以视情况执行。

然而无论参照哪一种模式,值得明确的是,对赌都不是真的“赌”,回购协议也绝非“霸王条款”和“刚性兑付”,正如万通集团创始人冯仑所说的那样:

“二者本质上还是按既定规则调整双方关系,解决投资问题。”

关于理想中的投资人和创业者之间的关系,马云讲过一个比喻:

“两个人的关系就像是夫妻,谁也说不上占了谁的便宜,最后又总会在如何教育孩子上产生分歧。”

某种意义上,这个比喻可以称之为精妙,遗憾的是,国内资本市场的“大家庭”里,除了夫妻和孩子,还有作为“公婆”的LP(有限合伙人,一般为出资者)。

而做“媳妇”的GP,实际体验,也正如某部著名历史剧中的台词一样“两头瞒”,实在瞒不下去的时候,也是只能“屈了自己和子女,不能屈了公婆和丈夫”。

由此也造就了两个极端现象,一个是本该成为创业者合伙人的GP,在全球经济周期下行和LP盈利要求的压力下,对创业者不惜拔剑相向,杀鸡取卵。

典型案例就是软银愿景,在经营的艰难时刻,软银卖出了最赚钱的阿里,但却持有亏钱的WeWork。

彼得·林奇曾将这种行为称之为“拔掉开好的花,然后给杂草浇水施肥。”

上述情况,在罗永浩和郑刚此次的不愉快事件中似乎同样存在。

此前,郑刚就曾对媒体表示,“对锤子科技投资的1.75亿元里,大概有1亿是我的,还有6000万是别人的钱”,而他已经向自己基金的LP回购了4000多万元。

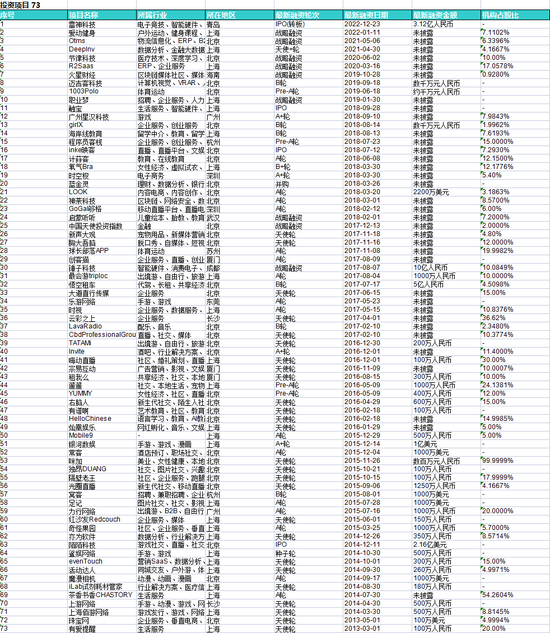

企查查的资料也显示了郑刚等投资人当下的焦虑,在紫辉创投历史投资的73个项目里,除去老生常谈的陌陌、映客、触宝,这家GP上一个结出来的IPO果实,还是2017年注资的雷神科技。

这或许也变相解释了郑刚口中“从不回购”的自己,为何如此执着于这一张1.8亿的回购协议——一个不负责任的猜测是,倘若保留这份回购协议,对于LP来说仍然算“有交代”,而如果接受罗永浩的股权分配方案,这笔投资无疑彻底宣告了失败。

在那之外,另一个极端现象则是本该成为LP引领者的GP,却在无休止的上演“劣币驱良”的野蛮竞争。

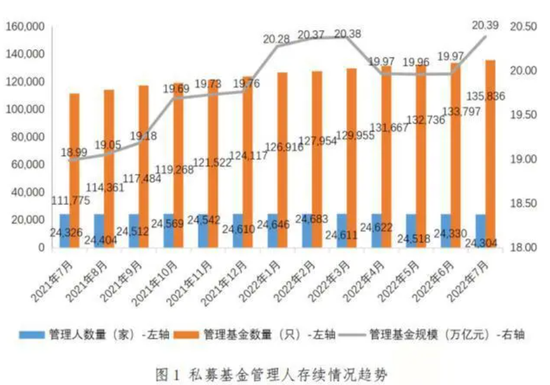

统计数据显示,中国目前的股权投资基金管理人已达两万多家,作为参考,中国GP数量是美国的6倍,但管理规模仅为美国的0.4倍。

这样高强度的内卷下,多么骇人听闻的故事,都拥有了生长的土壤。

此前,就有消息爆料称,华南地域的许多个人LP非常崇尚迷信,热衷于寻觅“缘分”,一到募资机构办公室,觉得“风水不好”,立马就会走人。

为此,不少GP也练就了一身投其所好的本领,比如,选择公司地址时,他们会关注办公室是否坐北朝南,屋前是否开阔无遮挡,可以接纳八方生气,迎四方客财。

这种迷信思想甚至一度蔓延到具体的投资案例中,比如,某知名创投机构GP,一不见面、二不考察,仅凭着对创业公司创始人生辰八字、易经测算,就敢动辄出手百万投资。

如果没有媒体的报道,你大概很难相信,这种离奇服务甚至一度蔓延到了帮LP父亲哭坟,帮LP孩子找工作、镀金,邀请LP本人深山徒步、听交响乐等复合项目上。

对于这一类行为,GP圈还参照互联网行业,发明了一种全新的称谓:“服务赋能”。

只是不知道,这是不是郑刚口中,罗永浩“看不起”投资人的缘由。

当然,无论事实的真相如何,想要在这个复杂动荡的环境下重获增长,内地风投圈仍然离不开GP们的整体价值进化。

成为LP的价值明灯,成为创业者的知心导师,这本该是市场给予投资管理者的厚望。

但在中国,这样的角色分配走向了新的岔路口—GP们固守在自己的舒适圈里,干着重复造轮子的事。

造成这样的窘境的原因既有历史因素,也有现实难题。

宏观来看,中国GP职责的发展轨迹,大致经历过三个阶段:

在上世纪九十年代,股权投资在中国刚刚起步,企业成长步伐加快,一级市场资产大于需求,因此一级市场给新技术的估值也低于二级市场。

而GP往往只需要发现这些存量资产,利用估值差就可以轻松套利。

而进入二十世纪初,GP进入了竞争最激烈的阶段,通过增值服务,比如聚焦投后服务,来形成各自的差异化优势。

不难发现,当下所处的第三个阶段,其实正是需要GP“分化”,深入未来行业发展趋势,并产生独立思考与洞见的时代。

但遗憾的是,投后服务的门槛并不高,反而让GP走向同质化。

而本应走向增量创新阶段的GP,并没有跟上时代的发展,看似形成了自己的投资资源与赛道图谱,但其实仍未走出的舒适圈。

更关键的原因指向认知。富煜投资总裁姒亭佑在接受《母基金周刊》时表示,GP 同质化本质上是人的问题。GP 投资对未来行业发展趋势与认知缺乏独立思考与洞见,张口闭口的投资趋势,都是媒体风口,所谓的核心能力就是“搜寻”。

综上所述,当下的资本市场,无论是LP、创业者,还是GP,都还存在相当的提升空间,结合此次罗永浩和郑刚的故事,可以说,方方面面的原因造成了现在LP、GP和创业者之间的“不可能三角”。无论如何,可以确定的是,这一过程中,吵架和开撕解决不了问题。

这个在经济学家共同期待的2023年开端爆发的插曲,除了吃瓜,似乎也是无形中送给当前野蛮生长的风投圈的警醒。

正如一位投资者在接受媒体采访时所阐述的那样:

“市场的投资是个生态圈,不管是以中国独特的方式,还是照着美国的那种方式,大家都得一环连一环才能运转起来。”

(声明:本文仅代表作者观点,不代表新浪网立场。)

Recommend

About Joyk

Aggregate valuable and interesting links.

Joyk means Joy of geeK