新能源汽车终局加速来临,压力给到蔚小理

source link: https://www.lanjinger.com/d/198392

Go to the source link to view the article. You can view the picture content, updated content and better typesetting reading experience. If the link is broken, please click the button below to view the snapshot at that time.

新能源汽车终局加速来临,压力给到蔚小理

文|明晰野望

12月9日,姗姗来迟的理想Q3财报终于发布,实现营收93.4亿元,同比增长20.2%;净亏损16.46亿元,上年同期亏损仅为2150万元,环比扩大156.7%。

理想汽车同时宣布,沈亚楠辞任执行董事兼总裁,由总工程师马东辉接任。

至此,“蔚小理”2022年Q3财报均为“营收增长、亏损增大”,离“盈亏平衡”的目标愈行愈远。

实现“盈亏平衡”,是蔚小理活到“终局”的前提条件,否则难逃被兼并的命运。

“终局”是指新能源汽车的渗透率不再快速增长,市场份额趋于稳定,供应链相对成熟。比对燃油车,能活到“终局”的车企并不多。

综合雷军、余承东、李想、何小鹏的预测,大概只有3—7家,但李斌认为能活下来十几家。随着新能源汽车渗透率不断提高,“终局”也在加速到来。

数据显示,截止11月,新能源汽车零售渗透率连续9个月保持在25%以上,连续三个月在30%以上,其中11月为36.3%,同比提升15%;1-10月的累计零售渗透率为26.5%,提前两年实现了规划目标。

乘联会崔东树认为,这“意味着新能源汽车在经济型和中大型销量方面取得全面突破”。当然,也代表车企到了“决赛阶段”。

若不在“决赛阶段”掉队,蔚小理也必须做出改变。但在多方势力集体进逼下,“压力山大”的蔚小理还能走多远?

01、越卖越亏还得卖

11月1日,李想发文表示,“争取2022年内实现单月收入过百亿,与连续七年的亏损经营说再见”。

但余音未远,Q3财报又拖了后腿,使理想前三季度累计净亏损达到22.98亿元,远超2021年全年净亏损3.22亿元。

理想前三季度总计交付新车86927辆,平均下来单车亏损2.64万。

但即使烧钱造车、赔钱卖车,KPI也难以实现。

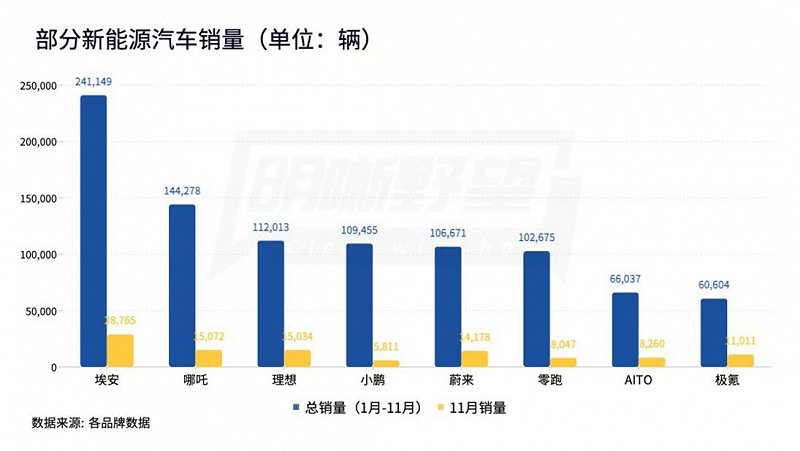

1-11月,理想累计交付新车112013辆,仅完成目标销量17万辆的65.89%,这还是缩水后的KPI。最初理想定为20万辆,但在5月份认为受宏观环境影响较难实现,因此下调了15%。

理想四季度交付指引为45,000至48,000辆之间,10月、11月已合计交付2.5万辆。

“受核心零配件供应延迟影响”,理想将“部分11月的交付订单延期至12月”,因此预计12月再度破万甚至与11月持平应该问题不大,但突破2万辆恐有难度。

完不成KPI的还有蔚来。

在11月25日“蔚来八周年”上,李斌表示,2024、2025 年是决赛阶段,“如果那时你掉队了,到了第二方阵,要再赶上第一方阵,可能性基本没有”。

焦虑溢于言表。

此前蔚来发布了2022年Q3财报,营收130 亿元,净亏损41亿元,同比分别扩大 32%、392%。

2021年全年,蔚来净亏损40.2亿元,而今年前三季度净亏损就达86亿元,已然翻番,由不得李斌不焦虑。

蔚来前三季度总计交付新车82434辆,平均下来单车亏损10.4万元,今年1—11月累计交付新车106671辆,仅完成目标销量15万辆的71%。

按照蔚来四季度4.3万-4.8万台的交付指引,在12月份需交付1.88万-2.38万辆新车。

同时针对“国补”明年退出,蔚来也推出了“限时保价”政策,有可能在12月迎来“翘尾”行情。因此,2022年交付量锁定在12万辆以上问题不大,但距KPI仍有较大差距。

离目标最远的是小鹏。

相比理想、蔚来连续破万并创下月交付新高,小鹏10月、11月交付量同比下滑分别为49.7%,62.5%,连续4个月未能破万。

小鹏Q3实现营收68.2亿元,净亏损23.8亿元,同比分别扩大19.3%、49%。至此前三季度净亏损67.78亿元,前三季度总计交付新车98543辆,平均每辆车亏损6.9万元。

小鹏预计四季度交付量2万-2.1万辆。在Q3电话会上,何小鹏称“G9的产能爬坡将进一步加速”,“预计12月交付量有望大幅回升,重回万台水平”。

1-11月,小鹏累计交付新车109455辆,仅完成销量目标20万辆的54.73%,“重回万台”也无济于事。

目标激进乃至无法完成也是新势力的普遍现象。目前只有哪吒完成目标销量15万辆的96.19%,12月补齐没有悬念。

与新势力形成对比的是,是传统车企转型而来的新能源品牌埃安和极氪。

埃安1-11月的销量为241149辆,提前实现全年销量翻倍;极氪1-11销量6.66万辆,完成了销量目标7万辆的95.16%。

这说明,新旧势力已经站在同一起跑线上。但在供应链把控与整车制造能力上,传统车企更有优势,产销计划的预测也更准确。

同时随着新能源汽车渗透率的提高,市场增速也难免下滑。传统车企的新能源品牌逐渐“舒展手脚”,也在不断挤压市场空间,何况还有一骑绝尘的比亚迪,不断降价的特斯拉。

乘联会最新数据显示,11月新势力零售份额12.7%,同比下降7.3个百分点。

压力已经转移到新势力一方,曾经领军的“蔚小理” 首当其冲。

02、拼生机补短板

2022 年下半年以来,“蔚小理”已连续多月被埃安、哪吒等品牌超越。不过,更令人忧心的是其持续多年的亏损。

为此,李斌提出了“2024 年实现盈亏平衡”。

在新势力中,蔚来融钱最多、花钱最多,扩张最激进。李斌曾在Q2电话会上表示,蔚来的目标是建立全栈自研能力。

除整车研发与制造外,蔚来先后开展了换电、社区服务等业务,2020 年以来加速投入自动驾驶、电池、芯片和手机。2021 年以后,蔚来启动了阿尔卑斯和萤火虫两个低价位子品牌,并宣布出海。

这一系列的操作,使蔚来的发展轨迹正在趋向比亚迪。

车企实现“盈亏平衡”有两条主要途径,一是降低供应链成本,核心零部件自研自产,二是提高产能卖更多的车,冲破盈亏点。这两条路,比亚迪都跑通了。

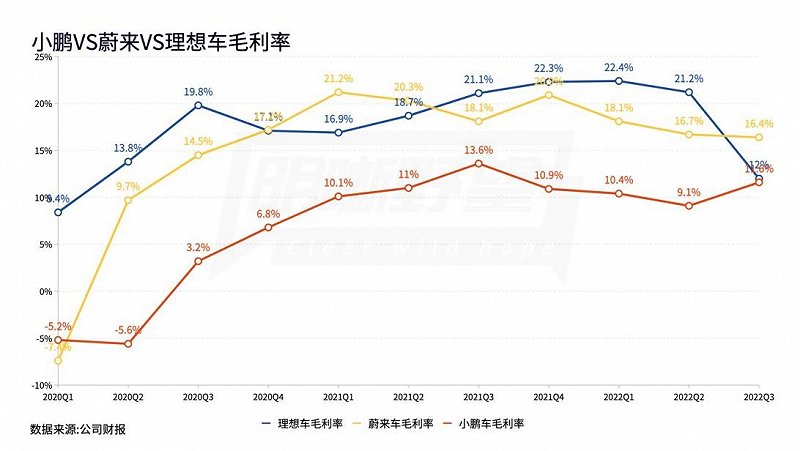

但前者意味着更高的刚性投入,后者就是越亏越卖,规模上去了成本才下得来。因此比亚迪单车毛利率一直很低,今年3季度只有5.26%,落后于同期的蔚小理。

不过相比蔚小理持续亏损7.8年,比亚迪从2002年开始就没有年度亏损记录。

因为自2009年起,“汽车相关业务”就只占总营收的50%左右,“手机部件及组装业务”和“二次充电电池及光伏业务”占比分别为40%和8%左右。

更多的收入来源使比亚迪可以内部摊平汽车业务带来的亏损,也更有底气跑到“盈亏平衡点”。

“蔚小理”不具备这种优势,因此经常被人质疑“烧钱模式还能撑多久”?

但三地上市也令蔚来颇具底气。Q3电话会上李斌称,“现金储备加上银行的现金支持,有信心支持到公司盈利”。

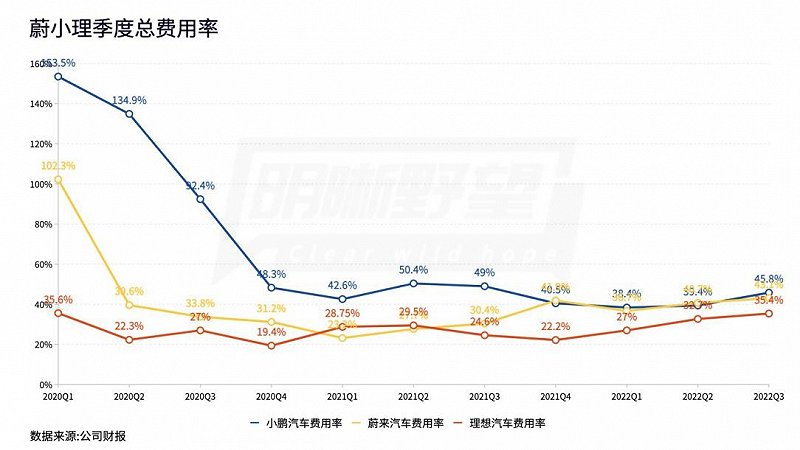

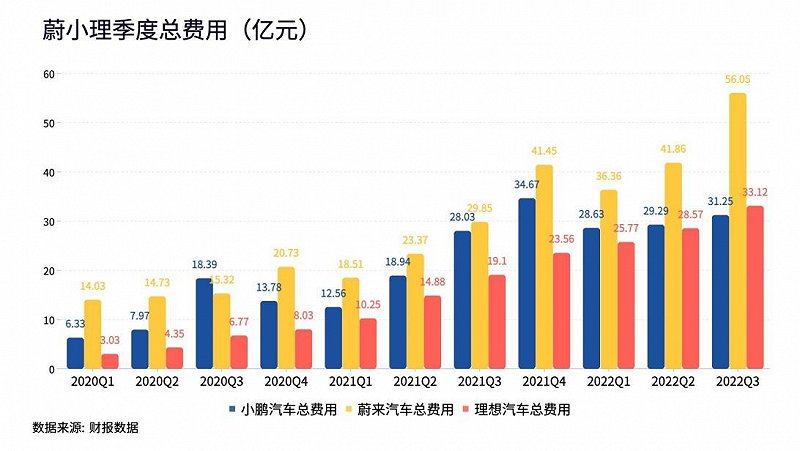

一直以来蔚来费用率超高,是车越卖越亏的主因,三季度达到 43.1%。

但不花也不行。今年供应链最大的挑战是原材料成本上涨,碳酸锂价格每变动10 万元差不多影响蔚来 2 个点毛利,“每一辆车平均成本要增加三四万元”。

为此李斌认为,“创新业务、核心研发不搞不行,不然毛利就达不到25%,到不了就没机会”,“现在每季研发30亿元的持续投入,如果到了 2025 年还什么都不行,那完蛋了”。

李斌不想“当一个第二方阵的苟且偷安的人,勉强活着的人”,所以只能拼一拼。

近境艰难的小鹏,由于成本控制不够精细,费用率也一直居高不下,Q3超过了蔚来达到了45.8%。相当于卖车每收 100 亿元,就要搭进去45.8亿元的研发、销售和行政开支。

小鹏对自动驾驶的投入较早,2017 年开始自研,目前已交付高速 NGP(智能导航辅助驾驶),城市 NGP也在广州开放。

在Q3电话会上,何小鹏称,明年三季度计划推出全场景XNGP,至少支持数十个城市落地。小鹏也正在开发对标特斯拉 FSD 的大算力自动驾驶芯片,有望于明年流片。

何小鹏认为“够长板,补短板”,才能走到终局。

不过,小鹏的研发已开始掣肘于有限的资源。今年 2 月,何小鹏提出“要降本增效,提升毛利率”,并启动了一轮裁员。

近日针对媒体对自研电池的猜测,也给予了否定,表示“坚定聚焦汽车主业,控制成本”。

理想也明确表示不会涉足电池,对于自动驾驶、智能座舱芯片则正在调研中,优先选择的是做功率半导体。

功率半导体可用于逆变器,是决定驱动电机效率的重要零部件。此外汽车照明、底盘安全系统中也要使用。

相比自动驾驶、智能座舱芯片,功率半导体的研发难度更低,但在汽车中的成本占比更高,总用量更大。据麦肯锡统计,纯电动汽车的半导体中,功率半导体器件占到55%。

理想一向讲究效率。在其看来,建设功率半导体产能,能更大程度降低成本、提升毛利,是“把钱花在刀刃上”。今年8月,理想开始在苏州建设功率半导体研发及生产基地,预计2024年投产。

理想这一布局类似比亚迪,比亚迪半导体是中国最大的功率半导体厂商。

在“蔚小理”中,理想一直有着最低的费用率,但Q3总费用还是超过了小鹏,达到33.1亿元,同比增长73.4%。

今年以来,“蔚小理”三家的费用率都在逐季增加,说明面临的各方面挑战愈加严峻。

03、终局与马拉松

何小鹏不久前对媒体表示,“我们好的时候没有想象的好,坏的时候没有想象的坏”。这似是对批评之声的一种反击,略带伤感。

批评高涨,来自销量持续下滑与冲击中高端市场的G9发布失误,这是何小鹏造车生涯的第二次重大挫折。

上一次是2019 年,当时新势力都融不到钱,小鹏剩余资金也仅够维持六个月,为此何小鹏和李斌甚至考虑把两家合并。

虽然这次何小鹏认为形式并不比 2019 年更严峻,至少“钱还能撑三年”。但还是启动了大范围组织变革,确立了产品、战略、技术、销售、OTA 五大委员会,以及 E、F、H 三个车型平台。

在Q3电话会上,何小鹏称“将更多聚焦于战略、产品规划和研发,推动组织的变革和升级,并大幅减少个人在生态企业的直接参与度”。

同时他表示,“G9 的用户口碑正在逐渐扩大,有信心成为 30万以上纯电 SUV 市场的前三名”。

但数据显示,10月、11月G9交付分别只有623辆、1546辆。G3、P7、P5销量也持续萎靡。为精简产品线,后三者多款车型已经停售。

老车型难以支撑,新车型表现保守,小鹏处于“青黄不接”的境地。蔚来、理想也有类似的烦恼。

蔚来今年交付的ET5、ET7以及ES7等几款车型,单月销量一直不温不火,11月都没有超过5千辆;理想L8首月销量有分析师称并不乐观,L9销量10月、11月均未破万,环比呈下降趋势。

这些车型大多处于同一价格区间。

G9的价位为30.99万-46.99万,蔚来 ET5 、EC6,理想 L7、L8都是同区间的竞品。同价位的还有特斯拉 Model Y ,问界M5、 M7,极氪001,但这些车型的销量都在呈上升态势。

值得玩味的是,何小鹏称G9 是 “50 万以内最好的 SUV”,李想则称:“理想 L7 一定是四十万以内五座 SUV 最好的选择”。

当然,在李想心目中,应该依然是“如果最后只活三家,希望战友是蔚来和小鹏”。同时他在Q3电话会上称,理想汽车将向千亿收入规模迈进。

这个愿望能实现么?

据乘联会最新发布的新能源厂商销量排名榜,传统车企稳压新势力一头,比亚迪一家就占据三成市场。“蔚小理”几乎跌出前十。

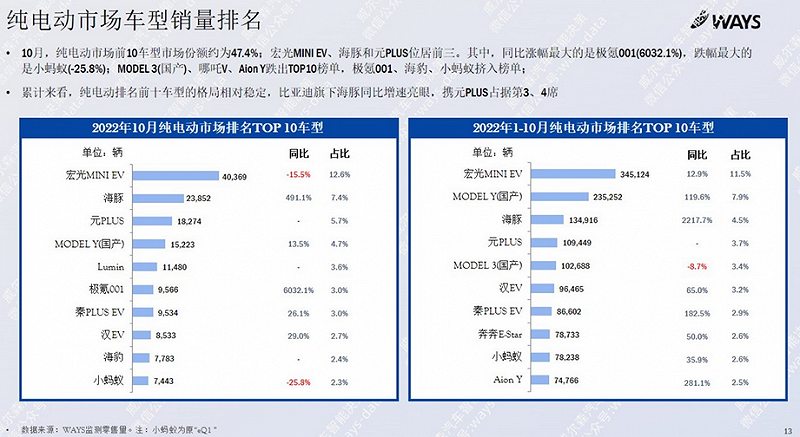

在纯电动市场销量排名中,蔚来和小鹏也没有一款车进入前十。

但近日李斌点评“蔚小理”,看法和李想一致。

李斌认为,三家都能活,而且都活的不错,“最近小鹏确实辛苦一点,这是成长过程中需要付出的代价”。

不过活下来需要先盈利,用李斌的说法就是,“产能问题已经解决,现在要多卖车”。

要多卖多少呢?

有财经媒体根据“蔚小理”目前成本和毛利率测算,并假设到2024年维持不变,蔚来、小鹏、理想的年销量分别需要达到20.4万辆、36万辆、12.15万辆,届时才能达到盈亏平衡。

且不去论证这个结论能否成立,单看蔚来、小鹏、理想的历史交付量,就难度不小。三家均为2018年交付第一批车,截止目前5年多的时间,累计交付才分别达到27.4万辆、25万辆、23.6万。

但并非全无希望。本来理想有可能最快实现“盈亏平衡”,但Q3亏损扩大,又变得遥遥无期。

蔚来也可以搏一搏,其1—11月交付量同比增长31.8%,未来两年若是都能保持这个增速,目标大体能够实现。

小鹏就比较难,需要这两年都保持75%以上的同比增速。

不过何小鹏有自己的见解。他认为终局之后,剩下的车企在7家以内,而小鹏“要往国产品牌第一走,这是目标”。

但在未达规模效应的情况下,性价比又不突出,还要面对原材料价格上涨、供应链紧张、新旧产品切换、竞争加剧等现实问题,如何取得领先?

这个问题,相信“蔚小理”都需做出解答。

其实,新能源车的战争远未结束,这必然是一场马拉松,人为定义本就意义不大。十年后看到的结果,才最令人信服。

Recommend

About Joyk

Aggregate valuable and interesting links.

Joyk means Joy of geeK