【投资视角】启示2022:中国激光产业投融资及兼并重组分析(附投融资汇总、产业基金和...

source link: https://www.qianzhan.com/analyst/detail/220/221104-b3687cd7.html

Go to the source link to view the article. You can view the picture content, updated content and better typesetting reading experience. If the link is broken, please click the button below to view the snapshot at that time.

【投资视角】启示2022:中国激光产业投融资及兼并重组分析(附投融资汇总、产业基金和兼并重组等)

行业主要上市公司:福晶科技(002222);长光华芯(688048);光库科技(300620);奥普光电(002338);锐科激光(300747);炬光科技(688167);杰普特(688025);德龙激光(688170);英诺激光(301021);大族激光(002008);华工科技(000988);海目星(688559);联赢激光(688518);亚威股份(002559);金运激光(300220);光韵达(300227);柏楚电子(688188)等。

本文核心数据:激光产业投融资事件数量及金额

1、激光产业的投资规模波动增长

根据IT桔子统计,中国激光产业投融资事件2015-2022年整体呈波动上升趋势,其中2018-2021年投融资规模和事件有所下降。2022年为投资规模最高的年份,达6亿元。2021年投融资规模达3亿元,投资事件共8件。2022年1-10月,投融资规模达6亿元,事件达9件,相比2021年投资热度有所上升。激光产业整体投资规模上超22亿,投资事件超70起。

注:上述统计时间截止2022年10月25日,部分投融资事件金额未披露,故未列入统计,下同。

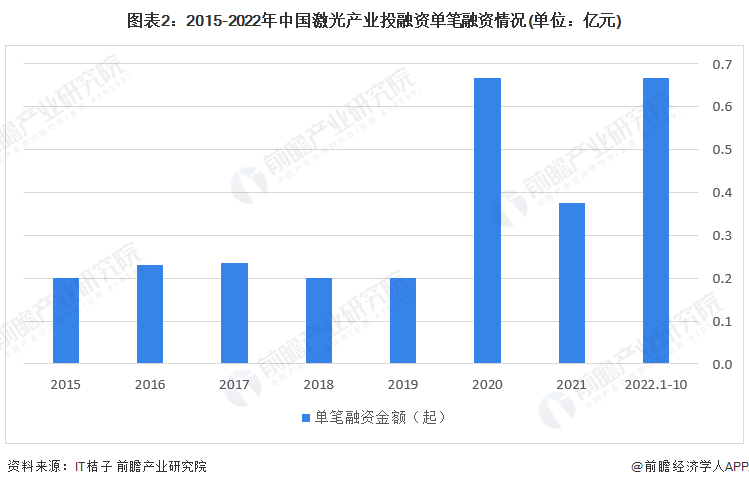

2、激光产业单笔投融资近年较稳定

从单笔融资金额来看,2015-2019年我国激光产业单笔融资金额几乎相同,单笔融资在千万元级别,2020年单笔融资金额跃升至七千万元。2021年,我国激光产业单笔融资金额下降至四千万元左右。2022年1-10月,中国激光产业单笔融资金额为七千万元。

3、激光产业A轮融资事件最多

从激光的投资轮次分析,目前激光产业的融资轮次处于发展阶段,2015-2022年投融资主要集中在A轮和天使轮,分别为5.1亿元和3.05亿元。其次是C轮,主要是2022年3月,镭明激光获得的3亿元融资。战略融资共2.2亿元,B轮、B+轮共有2亿元左右。

4、激光产业各区域融资数量:北京和广东热度最高

从各地的融资数量来看,2016-2022年,北京和广东地区融资数量最多,分别为10起,其次是湖北,共9起。江苏7起;浙江6起;上海和天津共3起,安徽2起。近年来东部沿海地区投融资关注度高。

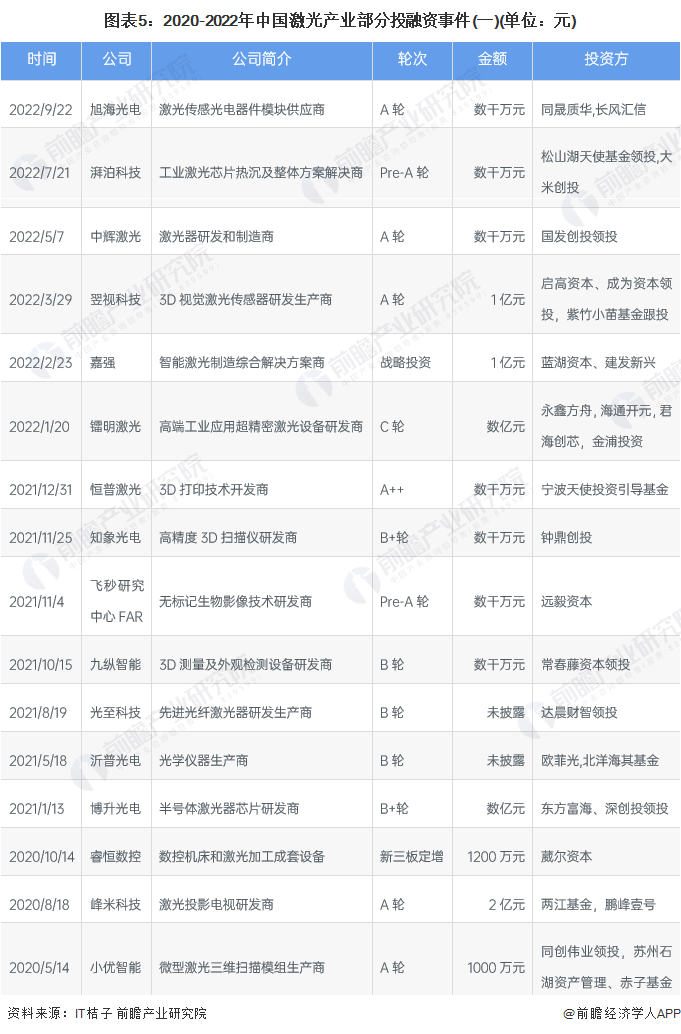

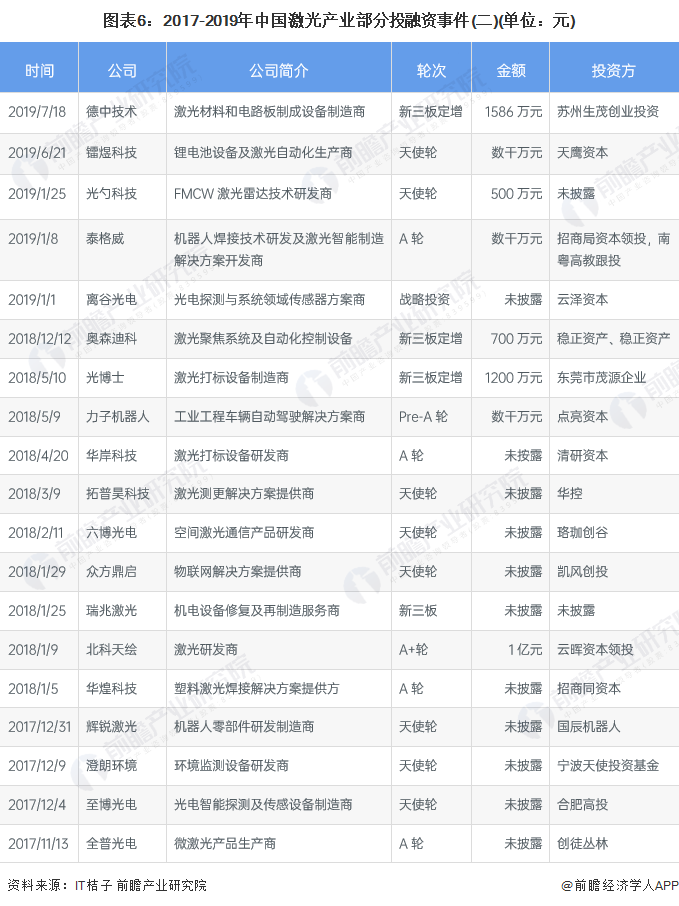

5、激光产业投融资事件汇总:技术研发类企业更受追捧

通过汇总分析2017-2022年激光产业投融资事件,中国激光产业投融资轮次主要集中在战略融资和A轮,其中投资方大部分为产业基金,创投及资本。被投公司以技术研发商为主综合解决方案商,设备产品制造商和服务商也备受青睐。

从激光融资领域变化来看,2019-2022年主要投资领域均为先进制造,占整体投融资事件的90%以上,其次是医疗,占比在8%左右。从细分领域来看,2019年主要是激光材料、光电探测、机器人比较火热;紧接着2020年开始转向数控机床、激光模组等;2021年激光器、激光医疗、激光装备再次备受青睐;2022年转向激光芯片、智能激光、高端工业激光领域。

6、激光产业投融资主体类型:投资类企业为主

综合2017-2022年投资主体分布情况来看,资本类占比最高,达37%;其次是基金和创投类,占比达各自占比均为16%。近年来激光产业国产化进程加速,融资需求较大。同时近年来激光技术不断取得突破,因此备受各方资本青睐。

7、兼并重组汇总:上游前向一体化特征明显

近年来激光产业兼并重组案例较少,大部分兼并重组类型是出于上游前向一体化,2022年6月,杰普特出资两千万元收并购睿晟自动化20%股权,睿晟自动化是一家以AA校准(即主动对位(Active Alignment),用于确定零配件装配过程中相对位置)与机器视觉等为核心技术的自动化智能装备制造商。

8、投融资及兼并重组总结

从投融资的发展来看,目前激光进入了发展期,主要以A轮和天使轮。其次在地区上主要是经济发达的地区备受资本青睐;智能激光,高端工业应用是近期热门细分领域。。

更多本行业研究分析详见前瞻产业研究院《中国激光产业市场前瞻与投资战略规划分析报告》,同时前瞻产业研究院还提供产业大数据、产业研究、政策研究、产业链咨询、产业图谱、产业规划、园区规划、产业招商引资、IPO募投可研、IPO业务与技术撰写、IPO工作底稿咨询等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

前瞻产业研究院 - 深度报告 REPORTS

Recommend

About Joyk

Aggregate valuable and interesting links.

Joyk means Joy of geeK