IPO | 阳光保险递表港交所,或成国内第十家上市的保险公司

source link: https://www.chinaipo.com/news/1175135.html

Go to the source link to view the article. You can view the picture content, updated content and better typesetting reading experience. If the link is broken, please click the button below to view the snapshot at that time.

IPO | 阳光保险递表港交所,或成国内第十家上市的保险公司

2022年10月25日,阳光保险集团股份有限公司递表港交所拟上市,华泰国际、中金公司、瑞银集团及建银国际为联席保荐人。

若阳光保险年内顺利登陆港交所,或将成为国内第十家上市的保险公司。

招股书显示,公司是中国一家快速成长的民营保险服务集团。公司通过阳光人寿经营寿险和健康险业务,为客户提供人寿保险、健康保险和意外保险等约140种产品;主要通过阳光财险经营财产险业务,为客户提供涵盖机动车辆险、意外伤害和短期健康险、保证险、责任险、农业险和企业财产险等超过4,000种财产险产品;主要通过阳光资管对保险资金进行运用管理。

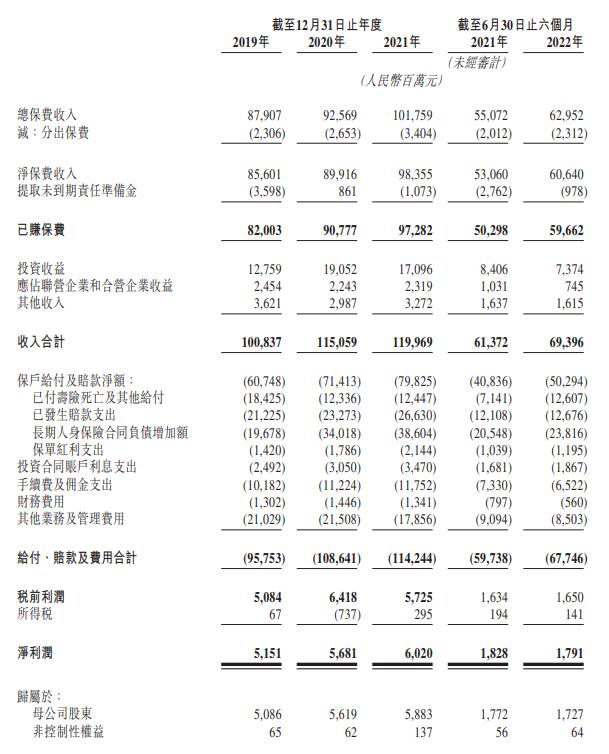

公司于往绩记录期内取得了良好的经营成效。公司的总保费收入由2019年的人民币879.07亿元增加至2021年的人民币1017.59亿元;公司归属于母公司股东的净利润由2019年的人民币50.86亿元增加至2021年的人民币58.83亿元;公司的资产总额由截至2019年12月31日的人民币3325.58亿元增加至截至2021年12月31日的人民币4416.23亿元。

截至2022年6月30日止六个月,公司的总保费收入及归属于母公司股东的净利润分别为人民币629.52亿元及人民币17.27亿元。

截至2022年6月30日,公司的资产总额为人民币4736.37亿元。2019年、2020年、2021年及截至2022年6月30日止六个月,公司的平均净资产收益率分别为11.0%、10.6%、10.3%及6.1%(年化)。

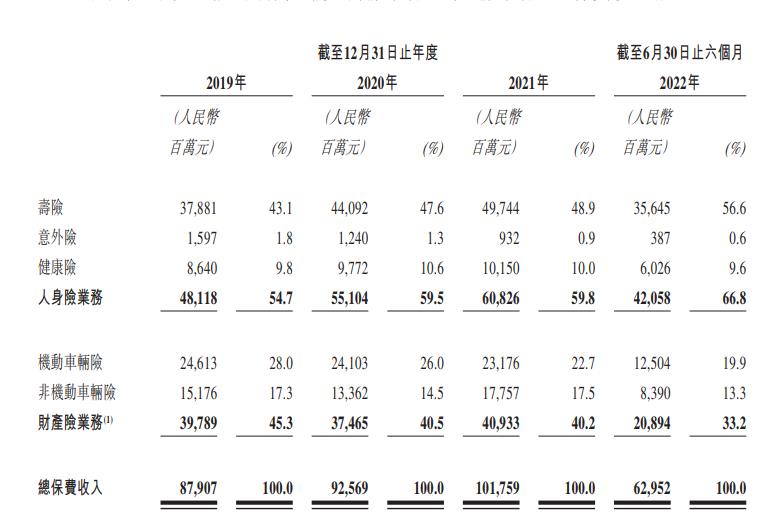

公司拥有均衡的业务结构,主要包括寿险和健康险业务以及财产险业务。于2019年、2020年、2021年及截至2021年及2022年6月30日止六个月,人身险业务分别为总保费收入人民币481.18亿元、人民币551.04亿元、人民币608.26亿元、人民币332.09亿元及人民币420.58亿元,占公司总保费收入的比例分别为54.7%、59.5%、59.8%、60.3%及66.8%。

同期,财产险业务分别为总保费收入人民币397.89亿元、人民币374.65亿元、人民币409.33亿元、人民币218.63亿元及人民币208.94亿元,占公司总保费收入的比例分别为45.3%、40.5%、40.2%、39.7%及33.2%。

截至2019年、2020年及2021年12月31日,集团的综合偿付能力充足率分别为235%、229%及223%,集团核心偿付能力充足率分别为208%、205%及197%。在偿二代二期规则下,截至2021年12月31日及2022年6月30日,集团的综合偿付能力充足率分别为218%及200%,集团核心偿付能力充足率分别为161%及144%。

头图来源:图虫

风险提示:资本邦呈现的所有信息仅作为参考,不构成投资建议,一切投资操作信息不能作为投资依据。投资有风险,入市需谨慎!

Recommend

About Joyk

Aggregate valuable and interesting links.

Joyk means Joy of geeK