格利尔闯关北交所,毛利率逐年下滑,依赖前五大客户

source link: http://www.investorscn.com/2022/09/28/103218/

Go to the source link to view the article. You can view the picture content, updated content and better typesetting reading experience. If the link is broken, please click the button below to view the snapshot at that time.

格利尔闯关北交所,毛利率逐年下滑,依赖前五大客户

2022-09-28 10:24:35 来源:格隆汇 作者:

9月28日,格利尔数码科技股份有限公司(以下简称“格利尔”)将在北交所首发上会,保荐人为东吴证券。

格利尔主要从事照明产品及磁性器件的研发、生产和销售。

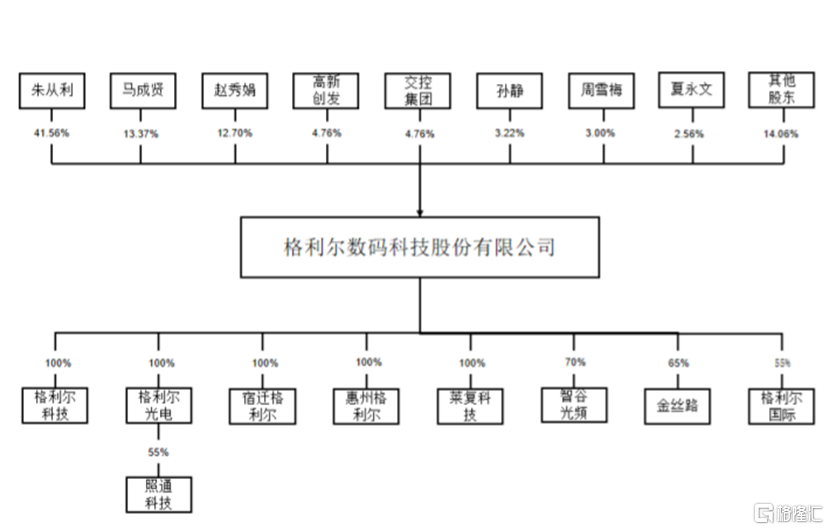

招股书显示,公司实际控制人为朱从利、赵秀娟夫妇,本次发行前,朱从利直接持有公司 41.56%的股份,赵秀娟直接持有公司12.7%的股份,二人合计控制公司54.26%的股份。

股权结构图,招股书

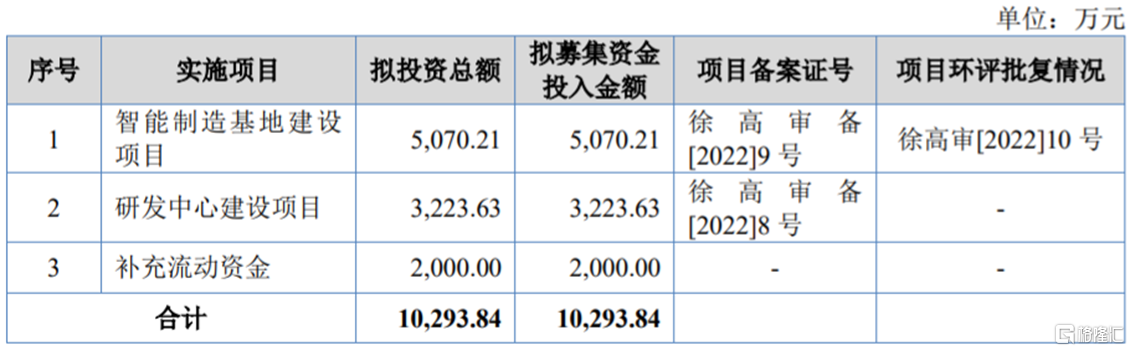

本次申请上市,格利尔拟募集资金约1.03亿元,用于智能制造基地建设项目、研发中心建设项目及补充流动资金。

募资使用情况,招股书

毛利率逐年下滑

目前,我国LED照明行业发展较为成熟,已形成高度市场化的竞争格局,同时,经过多年发展,我国已形成了完整的磁性器件产业链,行业竞争激烈。作为照明产品及磁性器件厂商,格利尔不得不面临激烈的竞争。

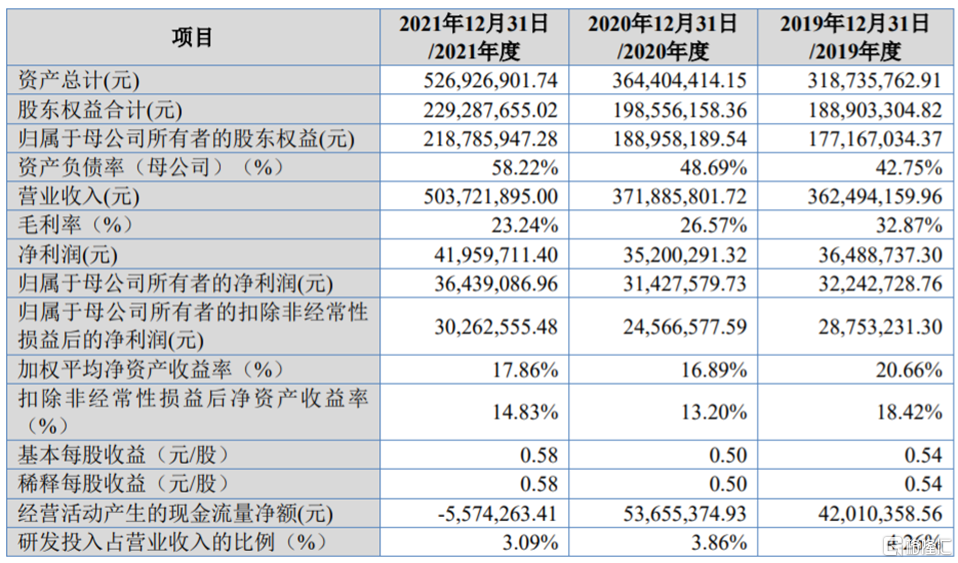

2019-2021年,格利尔营业收入分别在3.62亿元、3.72亿元、5.04亿元左右,归母净利润约为3224万元、3143万元、3644万元,公司营业收入逐年增长,但归母净利润有所波动,2020年出现增收不增利的情况。

主要财务数据及财务指标,招股书

2022年1-6月,公司营业收入约为3.25亿元,较上年同期增长55.92%;扣除非经常性损益后的归母净利润为3470.6万元,较上年同期增长287.58%。

具体来看,格利尔主要包括照明、磁性器件这两大业务。报告期内,公司照明业务的营收占比呈下降趋势,磁性器件收入有所上升,2021年磁性器件业务营收占比在57%以上。

在国家“双碳”政策下,公司积极响应,将磁性器件业务聚焦于光伏逆变器等新能源细分市场,是该业务收入提升的重要原因。

主营业务收入构成,招股书

格利尔存在毛利率下滑风险。报告期内,格利尔的综合毛利率分别为32.87%、26.57%、23.24%,呈逐年下滑趋势,但仍高于可比公司平均值。

公司毛利率下滑的原因主要是公司2020年起执行新的收入准则,同时受收入结构变化、原材料价格上涨、海运费上涨、外币汇率波动等影响。

值得注意的是,报告期内,公司主营业务成本中直接材料占比近7成,漆包线、磁材、电池等主要原材料的采购价格波动,对公司的生产成本影响较大。未来,如果这些原材料涨价,可能影响到公司的盈利水平。

依赖前五大客户

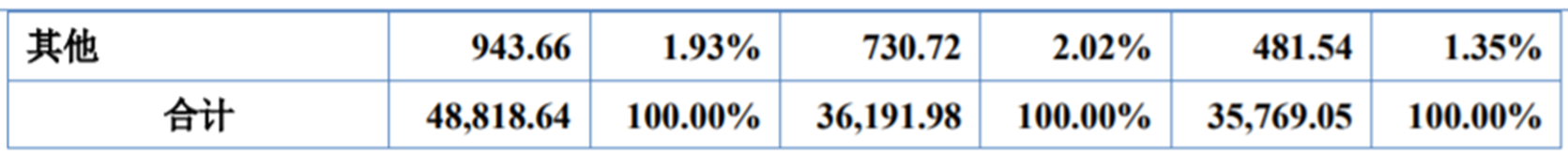

格利尔的主要客户为海外知名灯具品牌企业及国内光伏逆变器龙头企业。报告期内,公司前五名客户的销售收入分别约为2.6亿元、2.65亿元、3.54亿元,占当期营业收入的比重分别为71.62%、71.28%和70.23%,客户集中度较高。

其中,公司对库珀照明的收入占照明业务收入的5成以上,对锦浪科技的收入占磁性器件业务收入的3成左右,收入较为依赖大客户。

报告期各期末,公司应收账款账面价值分别为9318.54万元、8556.58万元和1.54亿元,呈波动上升趋势。截至2021年末,公司有2082万元应收账款逾期,其中照明工程款逾期较多,如果公司应收账款管理不当,存在坏账风险。

未来,一旦宏观环境或市场竞争发生重大不利变化,或者公司与大客户的合作关系改变,可能对公司的经营业绩造成不利影响。

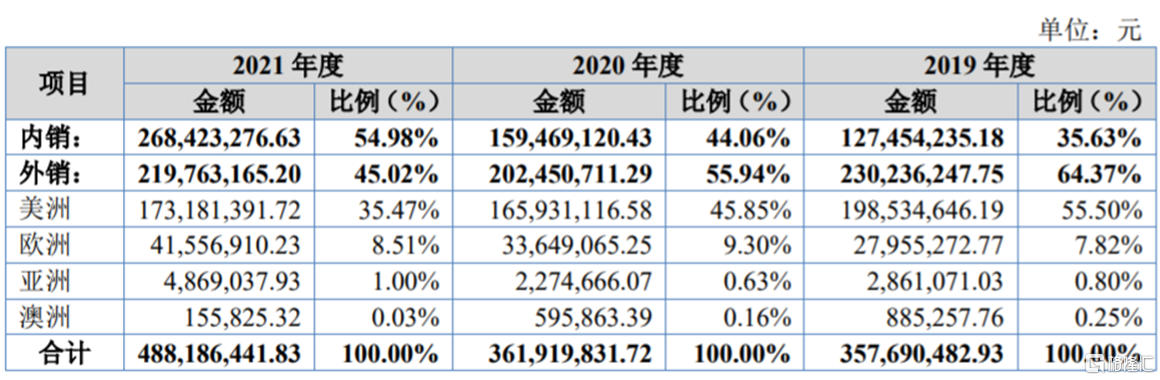

从销售区域来看,格利尔的照明业务收入主要来自境外,公司LED灯具产品、LED照明产品组件主要出口至北美、欧洲等地区。2019-2021年,公司外销收入占比分别在64%、56%、45%左右,占比较高。

主营业务收入按销售区域分类,招股书

其中,报告期内,公司在北美地区的销售收入占年度收入的比例分别为54.83%、44.94%和 34.61%,占比较大。2018年以来,公司的应急照明灯具、应急电源产品在加征关税产品清单之中,后续也面临着贸易保护升级的风险。

由于公司境外收入主要使用美元、英镑等外币结算,面临着汇率波动风险。报告期各期,公司因汇率波动产生的汇兑收益分别为236.15万元、-639.36万元、-242.83万元。未来,如果汇率发生大幅波动,可能影响公司业绩。

资产负债率逐年上升

随着营收规模的扩大,格利尔的存货增长较快。报告期各期末,公司存货账面价值分别约为8289.4万元、9876.01万元和1.57亿元,呈逐年上升趋势,占各期末流动资产的比例分别为29.56%、30.48%、34.41%。未来,如果行业竞争加剧或产品销售不畅,导致公司库存商品价格下跌,公司将面临存货跌价风险。

2021年,在应收账款和存货规模上升等影响下,公司经营活动产生的现金流量净额约为-557.43万元,较上年同期明显下降。

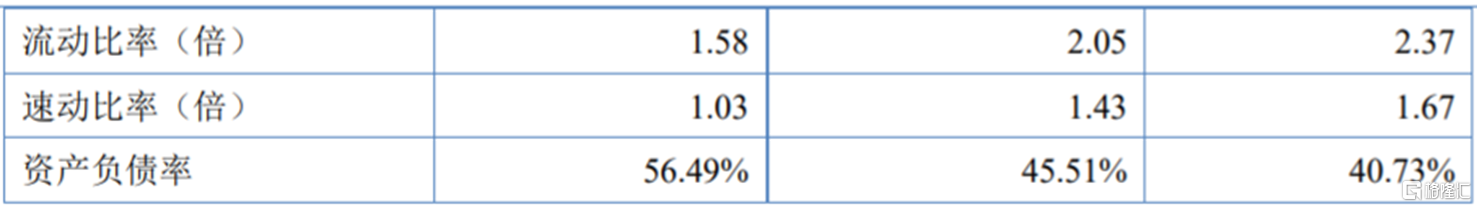

报告期内,格利尔的资产负债率(合并)分别为40.73%、45.51%、56.49%,呈逐年上升趋势。同时,公司流动比率、速动比率呈下降趋势,短期偿债能力有待提升。

公司主要偿债能力指标,招股书

格利尔所处的照明和磁性器件行业发展较为成熟,竞争激烈。尽管公司营收规模在不断扩大,但增长背后仍有隐忧,公司收入较为依赖前五大客户、存货规模逐年走高,偿债能力有待提高。

Recommend

About Joyk

Aggregate valuable and interesting links.

Joyk means Joy of geeK