IPO期间大买理财,二度冲刺上市的金智教育能如愿吗?

source link: https://www.lanjinger.com/d/189098

Go to the source link to view the article. You can view the picture content, updated content and better typesetting reading experience. If the link is broken, please click the button below to view the snapshot at that time.

IPO期间大买理财,二度冲刺上市的金智教育能如愿吗?

图片来源:东方IC

近日,教育信息化服务提供商金智教育在深交所披露招股书,欲赴创业板上市。继去年12月折戟科创板以来,这是公司第二次冲击IPO。

但从招股书上看,现金大幅异常流出、业绩增长疲软、合规压力、核心技术人员离职……内部隐患重重。

现金上演“过山车”,应收债款高企

近三年,金智教育的现金及现金等价物余额出现“过山车式”的变动。2020年,公司现金及现金等价物大增2.33亿元,直接由2019年末的2286.44万元增至2020年末的2.56亿元。但仅仅一年,2021年公司现金净流出2.3亿元,期末现金及现金等价物余额再次跌至2617.15万元,还不到上年同期的零头。

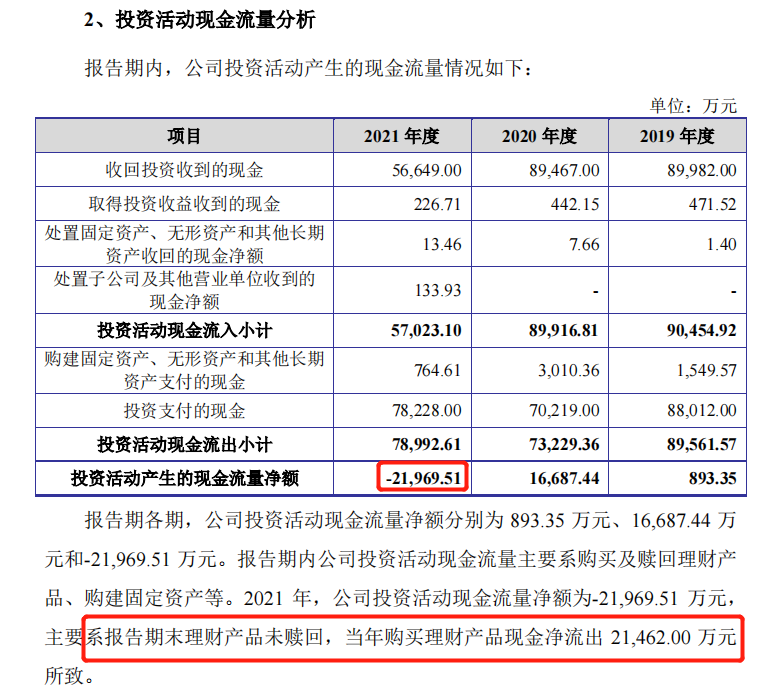

为何一年之内现金流失近九成?细看2021年现金情况,经营活动产生的现金期内净流出486.19万元,和上年同期相比减少7117.28万元,公司称主要原因是销售商品、提供劳务收到的现金减少以及支付给职工以及为职工支付的现金增加。

投资活动产生的现金净流出2.2亿元。招股书称,投资活动现金净流出主要是由于报告期末理财产品未赎回,当年购买理财产品现金净流出2.15亿元。2021年正是金智教育冲刺科创板的关键期,大笔购买理财产品不禁让人好奇,金智教育真的需要IPO融资吗?

大笔购买理财的同时,金智教育却背负着数目不小的应付账款和合同负债。财报显示,2021年公司应付账款达6254.85万元,合同负债为8686.05万元,二者加起来将近1.5亿元,远非目前持有现金所能覆盖。

相比合同负债,公司的短期回款不容乐观。招股书显示,金智教育账面上存在大额的应收账款,而且预计回收周期较长。2021年公司的应收账款为2.55亿元,占营业收入比例51.83%。金智教育在“重大风险提示”中也指出,“公司高校客户信息化建设资金主要来源于财政经费,资金审批、拨付的影响因素较为复杂,客户回款周期较长。若公司不能及时取得回款,会对公司经营造成不利影响。”

事实上,这并非金智教育一家的问题。教育信息化企业普遍拥有对公业务,因此应收账款高企的现象在行业内较为普遍。除了金智教育,2021年新开普应收账款也高达5.41亿元,但其相应的期末现金及现金等价物为5.54亿元,尚能覆盖合同负债和应付账款。应收账款高企对现金流的健康提出了更高要求,金智教育把大笔现金买理财的方式,一方面会让人担忧其现金流的灵活性;另一方面,两亿现金尚且购买理财,上市拿到的融资是否会有效利用起来?

特别是近三年,金智教育业绩没有明显起色,自身“造血”不足,很难讲出有吸引力的故事。

自身造血不足

公开资料显示,金智教育主营面向高等院校和中职学校的软件开发、SaaS服务、运维服务等。报告期内,公司已累计向1000余所高校和中职学校提供了信息化服务,但近三年公司的业绩表现却难称得上理想。

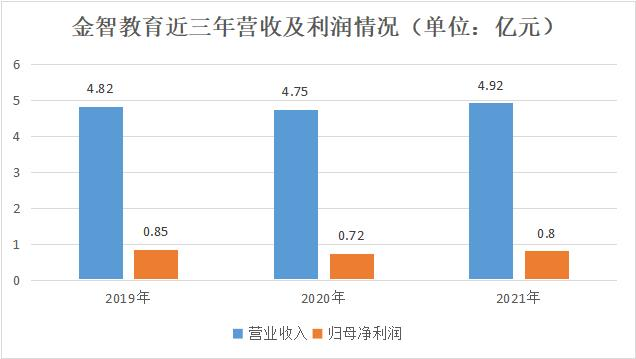

2019年-2021年,金智教育分别实现营收4.82亿元、4.75亿元、4.92亿元,归母净利润8535.41万元、7158.35万元、8032.17万元。2020年业绩小幅下滑之后,尽管2021年营收和净利同比均有增长,但营收和2019年相比仅增加2%,净利甚至还未恢复到2019年水平。总体来看,金智教育近三年业绩没有明显增长。

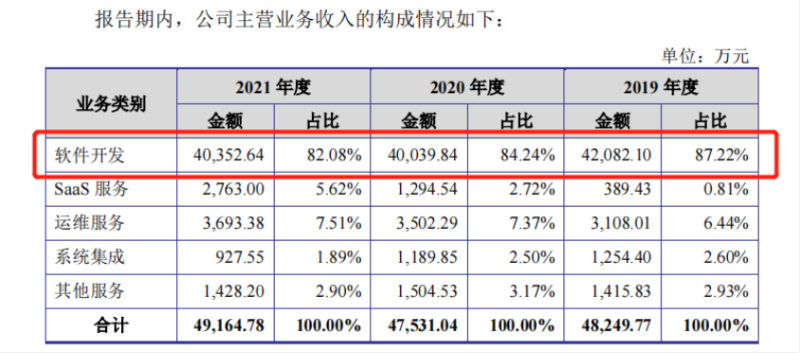

其中,软件开发收入为总营收贡献超过八成,是金智教育创收的主力军。但近三年该板块业务收入却没有太多起色,2020年软件开发收入同比下降4.85%至4亿元,2021年软件开发收入实现4.04亿元,和上年基本持平,但未恢复到2019年水平。对于2020年收入下降的原因,公司提到受疫情影响,国内高校推迟复工复学,以及疫情导致的项目验收进度推迟。但2020年新开普、佳发教育等同行业绩均有所增长,因此疫情“背锅”的托辞,似乎并不具备说服力。

有分析认为,疫情影响只是表象,软件开发收入下滑的原因和业务模式直接相关。为高校搭建智慧校园运营支撑平台或智慧校园应用系统具有一次性交付的特点,难产生后续收益。因此,对客户资源的开拓、承接业务的多寡直接造成了业绩波动,越到后期,市场趋近饱和,该板块业务收入也将越不容乐观。

而SaaS服务的收入增势,是主营业务板块中看起来最为理想的,2019年该板块业务收入只有389.43万元,到2021年SaaS服务收入已经增至2763万元,增长了近七倍。SaaS业务产品及服务包括今日校园APP、“辅导猫”辅导员办公协同服务等,由于无需高校准备硬件运行环境,无需进行本地化安装部署等过程,受到高校职能部门和师生的欢迎。

金智教育似乎也有重点布局SaaS业务,将其发展为公司第二业务曲线的想法。招股书披露称,此次拟募集的5.77亿元中,计划在“产品研发及技术升级基金”一项中投入1.8亿元,其中有4000万元用于优化研发基础环境,确保SaaS产品运行效率和稳定性等。还有5000万元将作为补充营运资金,用以支撑SaaS发展前期的大规模投入。但从具体收入数据看,目前该业务收入占总营收比重不足一成,尚且无法撑起公司的营收任务。

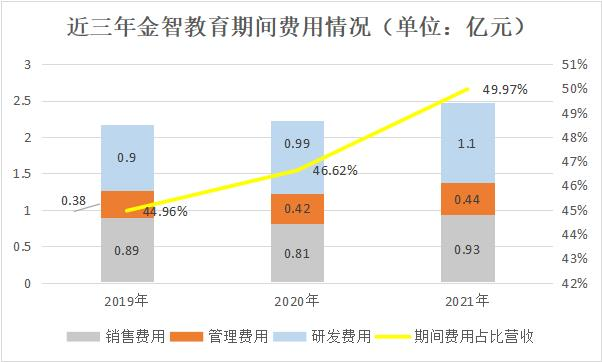

“开源”不足的情况下,也没能做好“节流”,近三年期间公司费用逐年上升。2019年-2021年,金智教育的期间费用分别为2.17亿元、2.22亿元、2.46亿元,占当期营收的比例为44.96%、46.62%、49.97%。对于2021年费用支出增长的原因,公司提到随着疫情防控进入常态化,公司逐步加大业务开拓力度,销售费用有所回升以及公司加大对平台化及SaaS产品研发投入。

然而,增加的销售费用暂时没能换来业绩,金智教育增长仍然缓慢,留给金智教育探索下一步业务方向的时间和空间都不会太多。

提及未来的发展,合规压力和核心技术人员离职是金智教育不容忽视的方面。

2020年11月,网信办发布《关于35款APP存在个人信息收集使用问题的通告》,其中点名了金智教育旗下今日校园APP存在未明示收集用户个人信息的目的、方式和范围等问题。随后,上交所对金智教育发出问询,要求其就信息安全与数据保护方面作出说明。

回复函提到,2020年8月和11月,金智教育曾两度收到工信部信息通信管理局、App违法违规收集使用个人信息治理工作组的核查整改通知,主要涉及今日校园APP未经用户同意,私自收集用户个人信息、私自将用户个人信息用于提供服务以来的目的等行为。随后,金智教育表示相关问题已得到整改。

今日校园APP是SaaS业务最重要的“棋子”之一,却屡遭官方点名整改。最新招股书中,金智教育未提到用户信息保护相关具体举措。随着《个人信息保护法》于2021年11月1日施行,公司旗下今日校园等APP可能会受到更严格的监管,金智教育仍然面临一定的合规压力。

此外,科创板IPO期间,金智教育还出现了核心技术人员的离职。根据招股书披露的内容,曾担任公司研发管理部研发经理,负责高校采购管理系统的设计和开发工作的原核心技术人员曹坤明,因个人原因于2021年8月离职。曾是公司SaaS服务产品研发团队成员,也为公司原核心技术人员的李文龙,同样因个人原因于2021年9月离职。目前,公司共有11名核心技术人员。

金智教育所处的高校信息化行业,企业的核心竞争能力体现在技术能力上,对核心技术人员的依赖程度较高。2021年连续两名核心技术人员的流失,对公司经营无疑会造成一定的影响。

7月27日,深交所发出第一轮审核问询函,目前金智教育的审核状态变更为“已问询”。从科创板转战创业板,不变的是公司内部现金流、应收账款、业绩、合规等方面的隐忧。即便成功上市,公司也依然需要解决诸多问题。

Recommend

About Joyk

Aggregate valuable and interesting links.

Joyk means Joy of geeK