瑞尔集团为何是口腔赛道最有潜力选手?

source link: https://www.36kr.com/p/1851345903144069

Go to the source link to view the article. You can view the picture content, updated content and better typesetting reading experience. If the link is broken, please click the button below to view the snapshot at that time.

近期,明星基金经理的中报陆续发布,其中葛兰对“牙茅”通策医疗连续三个季度的加仓动作颇为引人注意。

葛兰在中报提到:伴随我国居民人均收入及认知水平快速提升,医疗服务以及消费性医疗的需求仍在快速增长且未得到充分满足,未来空间依然巨大。

这一描述不由与我国口腔医疗的发展现状对号入座。现阶段,不论是从人均牙科医生数量还是龋齿治愈率看,我国口腔健康均处在早期阶段,随着人均可支配收入稳步增长及口腔健康意识的增强,口腔医疗服务将大有可为。

彼得林奇说过,一个好赛道中的赢家不止有一家。既然头部玩家被市场追捧,估值更便宜的第二、三、四名也是很好的观察对象。

瑞尔集团就是这样的存在,以收入规模排名,公司位居行业前三,但其整体估值较通策医疗便宜了很多。以市销率计算,当前通策医疗市销率近18倍,过去5年的平均市销率也有21倍,相较之下,瑞尔集团当前市销率不足3倍。

瑞尔集团估值为何远低于通策医疗?公司“翻盘”的契机又有哪些?

01

“慢”生意

俗话说“金眼银牙”,作为面部的两大重要器官,眼睛与牙齿相关的病患通常治疗费高昂,利润也相当丰厚。

尤其是在国家对发展民营医院的政策支持下,这两大领域过去都诞生了大市值的上市公司。比如,眼科界的爱尔眼科市值最高突破了3900亿元,牙科界的通策医疗市值也曾达到1350亿元。

可事实上,这两家公司的利润规模并不大,爱尔眼科历史最高年净利润不到25亿元,通策医疗则不到8亿元。支撑双方庞大市值的基石是——资本的高预期。这其中主要是对赛道的看好,葛兰的看法即典型代表。

尽管同属于资本眼中的香饽饽,但牙科赛道与眼科赛道有显著的不同,这主要体现在双方不同的扩张速度上。

以爱尔眼科与通策医疗为例,截至2021年年底,爱尔眼科在全球开设了723家眼科医院,内地有610家,比爱尔早8年创业的通策医疗则不到30家。

为何会出现这么大的差异?

原因在于牙科的治疗流程复杂且高度依赖医生的手工操作,眼科治疗则主要依赖药物与设备,医生只起到诊断与辅助作用。

这一差异不仅决定了牙医在牙科连锁中的高地位,同时还决定了固定成本在牙科连锁中的高占比。

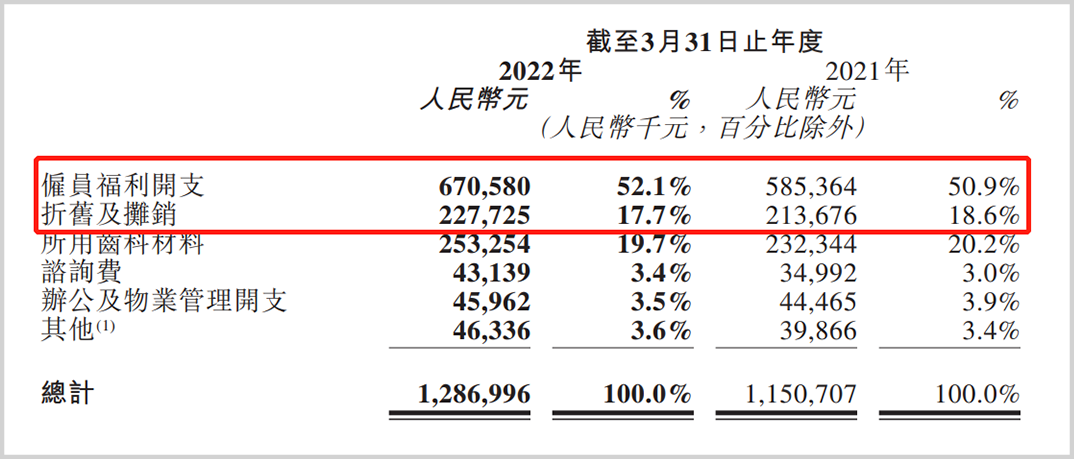

以年初在港股上市的瑞尔集团为例,公司2022年业绩报告披露,“雇员福利开支与折旧及摊销”两项固定成本占到公司总销售成本的近七成,其中“雇员福利开支”一项就超过五成。

如此高的固定成本意味着新诊所盈利能力远不及成熟诊所,而且一旦新诊所扩张过快,还容易导致整个集团陷入亏损。

这就是瑞尔集团目前所处的阶段,也是其估值落后通策医疗的主要原因。

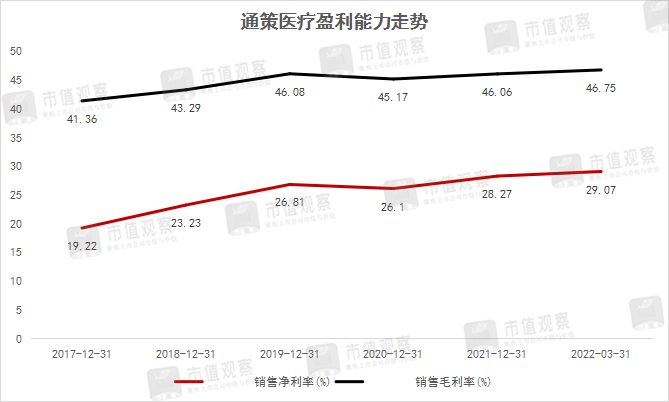

与通策医疗绝大多数牙科医院处在成熟阶段相比,瑞尔集团处在成熟阶段的诊所刚过半数,且每年还有近三成诊所处在快速扩张期,再叠加规模效益上的差异,双方毛利率,净利率出现较大差异。

好在瑞尔集团进入稳健增长期(经营期限超过6年)的诊所占比在持续提升,2021年刚过半数,2022年来到了56%,收入占比则达到74%。

瑞尔预计:如果集团稳健增长期诊所数量占比维持在50%以上,且牙科椅数量增速维持在15%左右,在正常情况下,公司就能实现营收,净利润的健康双增目标。

言外之意,随着新诊所批量转为成熟诊所进入精耕细作阶段,瑞尔集团的成长与盈利将得到兼顾。

02

长坡厚雪

尽管瑞尔集团目前处在亏损阶段,通策医疗也因疫情影响,营收增速连续两季度跌入个位数,但这并不会改变资本对牙科黄金赛道的看法。

股神巴菲特曾说“人生就像滚雪球,重要的是发现湿雪和长长的雪坡”,将这句话对应到投资上,即要找到天花板高且利润丰厚的行业。

显然,口腔医疗服务行业就是这样的存在。

据弗若斯特沙利文统计数据,2015年-2020年,我国中国口腔医疗服务规模757亿元增加至1199亿元人民币,CAGR达到9.6%;其预计到2025年该市场规模有望增长至2998亿元。

这里面民营口腔医院占据七成以上份额,并预计份额将在2025年上升到近八成。以2020年通策医疗与瑞尔集团的收入计算,双方占民营口腔医疗服务市场规模比例分别为2.5%与1.8%,未来的雪坡还相当长。

而在“湿雪”方面,占口腔医疗服务整体收入半壁江山的“正畸”与“种植”两大业务的行业毛利率均在50%以上。

如果再纳入成熟诊所占比提升带来的规模化效应,头部牙科公司,如通策医疗的整体毛利率在45%左右,净利率则达到恐怖的近三成。

近两年受疫情影响,牙科诊所就诊人次出现一定波动,部分企业的营收增速下滑至个位数,给企业的成长预期蒙上一层阴影。

然而放眼未来,牙科赛道的成长属性不会改变。

只要市场相信:我国的人均可支配收入每年仍会以5%以上的增速增长;口腔疾病的主要就诊人群——老年人群扩容(2021年,我国老龄化人口比例达到14%);以及居民口腔护理意识的持续提升的三大背景。

也就是说:只要消费升级的基础在,几乎是刚需的牙科医疗服务支出就不会停滞。

在市值观察看来,摆在牙科赛道上的一条“真障碍”是相关企业如何实现有效扩张。

事实上,正是由于牙科医疗服务对牙医手工的高度依赖以及相关医疗设备的低投入,整个赛道的集中度是相当低的,行业第一名通策医疗的市占率才不到2%。

此外,通策医疗已在牙科医疗服务行业耕耘了27年,但目前公司超九成收入依然来自浙江大本营,这也变相说明牙医连锁全国化扩张的艰难程度。

而对一家上市公司而言,资本显然更愿意看到有全国化扩张潜力的牙科公司。

03

潜力玩家

从全国化扩张难易的角度看,瑞尔集团或许是最有潜力的玩家。

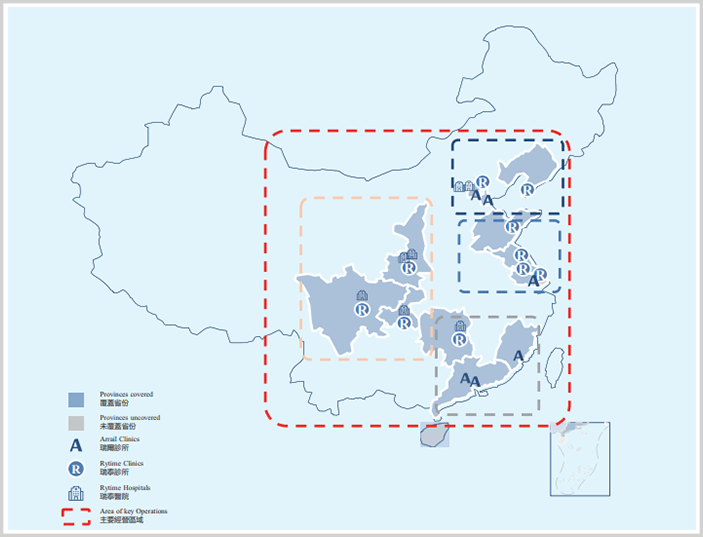

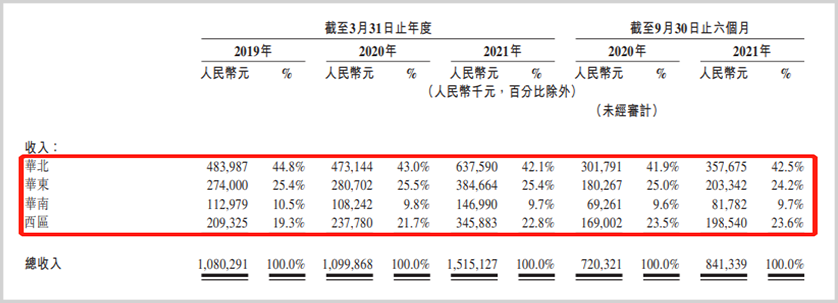

我们只要看一下瑞尔集团的业务布局区域就知道了。截至2022年3月31日,公司在全国四大区域——华北、华东、华南以及西区设有112家诊所,业务覆盖全国主要核心经济区域。

而从收入结构看,公司除华南外,华北、华东与西区三大区域的收入占比均超过20%,这显然较超九成收入来自浙江大本营的通策医疗更均衡。

此外,根据我们观察:由于患者在选择就诊牙科医疗服务时,非常看重牙科诊所服务年限带来的口碑质量,理论上在某一区域优先布局的牙科连锁品牌更容易获得当地人的认可。从这一角度看,瑞尔集团也更易于实现全国扩张。

事实上,瑞尔集团“瑞尔齿科+瑞泰口腔”的高中端品牌组合就是为了更好的覆盖不同区域而设立的。

财报数据显示,截至2022年3月31日,瑞尔齿科在国内七个城市即北京、上海、深圳、广州、杭州、天津及厦门共经营51家瑞尔诊所,主要服务高净值人群;而瑞泰诊所则布局在中国10个一线城市和核心二线城市,共经营7家医院及54家瑞泰诊所,主要服务中产人群。

“高、中错位”的品牌布局亦是公司未来的主要扩张策略之一。

此外,公司还通过收购或签订独家咨询或服务的方式变相扩张。比如公司此前与长沙四家口腔诊所签订了独家咨询与服务协议,并于今年4月份,以现金对价2500万元收购了深圳宝城口腔医院14.1%股权。

而通过牙医留存率与患者复购率,我们可以看出瑞尔集团并没有因为双品牌扩张而牺牲经营稳定性与服务口碑。

牙医留存率方面,2019年-2021年,瑞尔集团三年以内的牙医留存率超过70%,三年及以上的留存率达到90%左右。

客户忠诚度方面,2019年-2021年,公司首次就诊起计六个月后再次到公司旗下医院就诊的患者(不包括就同一诊疗的后续问诊复诊)的百分比分别为42.1%、41.4%、45.8%。

我们判断:未来由于口腔医疗连锁对高质量医生的吸引,以及对患者综合病症的解决能力,将逐渐挤压口腔个体门诊的市场份额,获得更大的市场规模。届时,瑞尔集团将受益于成熟门店的占比扩大以及规模效应改善盈利水平。

而当下,在疫情得到明显缓解的下半年,公司口腔诊所就诊人次有望迎来恢复,带动营收同比数据增长,叠加公司上市一次性费用的消失以及后续优先股及债券转股的推进,公司有望扭转亏损局面。

根据戴维斯双击效应,盈利的改善通常会带动估值的提升,瑞尔集团的市场表现未来可期。

#免责声明

本文涉及有关上市公司的内容,为作者依据上市公司根据其法定义务公开披露的信息(包括但不限于临时公告、定期报告和官方互动平台等)作出的个人分析与判断;文中的信息或意见不构成任何投资或其他商业建议,市值观察不对因采纳本文而产生的任何行动承担任何责任。

部分图片来自网络、图虫创意

且未能核实版权归属,不为商业用途

如有侵犯,敬请作者与我们联系

未经授权,严禁转载

转载授权敬请联系小市妹微信:szgcxiaoshimei

本文来自微信公众号 “市值观察”(ID:shizhiguancha),作者:市值观察,36氪经授权发布。

该文观点仅代表作者本人,36氪平台仅提供信息存储空间服务。

Recommend

About Joyk

Aggregate valuable and interesting links.

Joyk means Joy of geeK