【行业深度】洞察2022:中国智慧灯杆行业竞争格局及市场份额(附市场竞争梯队、区域集...

source link: https://www.qianzhan.com/analyst/detail/220/220627-8bfa82a7.html

Go to the source link to view the article. You can view the picture content, updated content and better typesetting reading experience. If the link is broken, please click the button below to view the snapshot at that time.

【行业深度】洞察2022:中国智慧灯杆行业竞争格局及市场份额(附市场竞争梯队、区域集中度、企业竞争力评价等)

智慧灯杆行业主要上市公司:目前国内智慧灯杆行业的上市公司主要有洲明科技(300232)、得邦照明(603303)、华体科技(603679)、勤上股份(002638)、爱克股份(300889)等。

本文核心数据:智慧灯杆行业竞争梯队、区域分布、市场排名

1、中国智慧灯杆行业生产企业情况

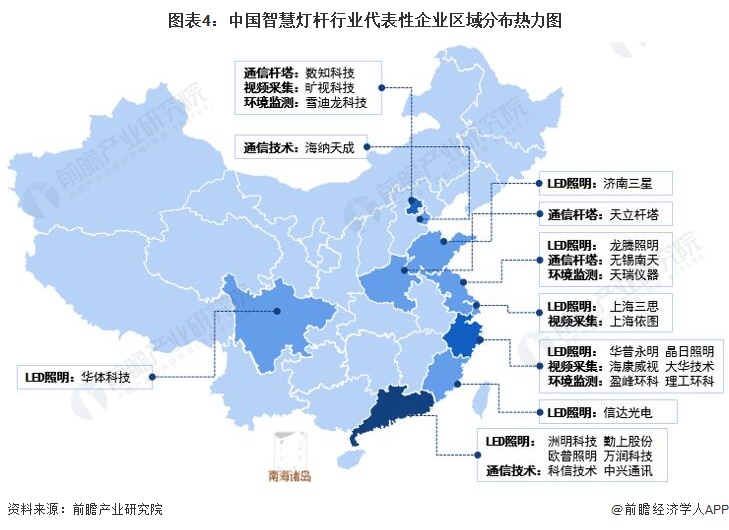

智慧灯杆整体模块随着城市发展的需求而演变,CSA标准化委员会对应用模块进行归类,总结出高达22种。但核心模块有以下四个,以LED照明为应用基础,以杆体为支撑,以视频采集为基础应用场景,以环境网格化监测为基础的应用场景。其中在四个模块的各子领域有较为突出的企业。

我国城市照明行业市场规模较大,行业内公司众多、市场集中度低,单家企业的市场份额相对较小,尚未形成具有绝对优势的龙头企业。但从整体市场份额及企业营收、业绩情况、行业知名度综合可以归总智慧灯杆(以LED照明及灯杆企业)行业的竞争情况。

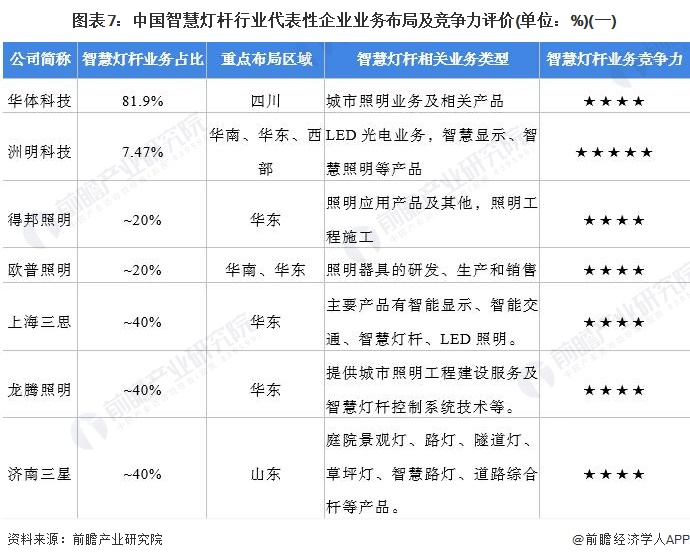

第一梯队的是营收在50亿元以上,或者在业内知名度较高的企业,如洲明科技、华体科技、得邦照明、欧普照明。第二梯队是营收在10亿元左右,且在照明及灯杆行业有较多经验的企业,如勤上股份、昕诺飞(飞利浦)、数知科技、龙腾照明。第三梯队是在华东和华北区域灯杆业务覆盖较广的企业,例如华普永明、福能股份、信达光电、中科远通。

2、中国智慧灯杆行业市场主体

从演进历程和功能需求看,智慧灯杆建设涉及多个传统行业、产业生态的建立需要多方面的跨界合作和资源整合。总体来看,智慧杆塔产业生态参与者主要包括四大类企业:市政照明制造企业、信息通信服务和制造企业、设备、技术平台提供商和投资建设运营主体。

第一类是市政照明制造企业,代表性企业有华体科技、洲明科技、上海三思、三星灯饰、昕诺飞等。

第二类是信息通信服务和制造企业,代表性企业有华为、中兴通讯,中国铁塔、中国移动、中国联通、中国电信等。

第三类是设备、技术平台提供商,依托自身专业技术优势,提供适用于智慧杆塔的产品和服务。代表性企业有海康威视、顺舟智能、数知科技、大华、太龙智显等。

第四类是投资建设运营主体,代表性企业有深圳信息基础设施投资建设、北京亦庄智能城市研究院、眉山环天智慧科技、江苏未来城市公共空间等。

3、中国智慧灯杆行业区域集中度

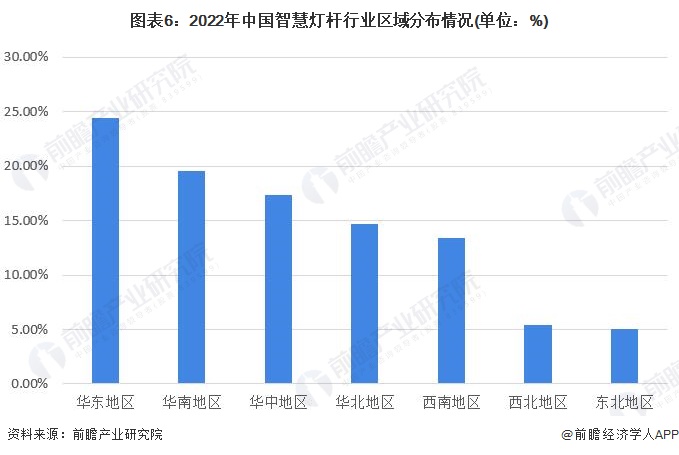

我国智慧灯杆元年是2016年,智慧灯杆行业整体处于发展初期,市场潜力较大,从区域集中度来看,智慧灯杆区域集中度较分散,企业集中度最高的是华东地区,占比接近25%;其次是华南地区,达19%,华中地区达17%,华北地区达14%,西南地区达13%,西北地区和东北地区均达5%。行业整体集中度较低。

4、中国智慧灯杆行业企业布局及竞争力评价

注:数据来源于企业年报或其他非财务信息汇总,部分上市公司并未公开智慧灯杆业务占比。

注:数据来源于企业年报或其他非财务信息汇总,部分上市公司并未公开智慧灯杆业务占比。

5、中国智慧灯杆行业竞争状态总结

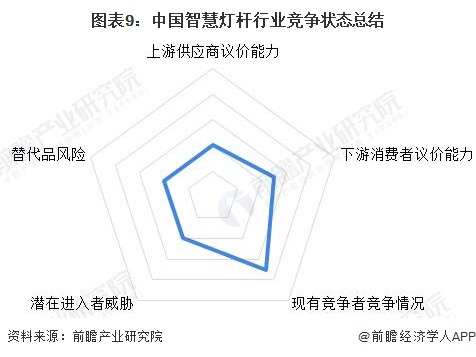

从五力竞争模型角度分析,目前,我国智慧灯杆市场行业较分散,且各细分领域都处于稳步发展中,上游原材料及组件企业议价能力相对中游较弱,因为原材料基本是国产企业,具有可议价空间,因此上游企业议价能力较弱;下游消费市场主要市政单位及部分大型商业体,在资金使用上具有决定权,且从企业年报上看,下游的回款上速度较慢,因此下游也有较强的议价能力;而智慧灯杆是最新的路灯产品,目前它是替代传统路灯,且未来的趋势是智慧灯杆的渗透率会超过传统路灯。此外,随着行业的快速发展,市场增长速度较快,因此新进入者威胁较小,现有竞争者竞争较为激烈。

以上数据参考前瞻产业研究院《中国智慧灯杆行业市场需求与投资战略规划分析报告》,同时前瞻产业研究院还提供产业大数据、产业研究、政策研究、产业链咨询、产业图谱、产业规划、园区规划、产业招商引资、IPO募投可研、IPO业务与技术撰写、IPO工作底稿咨询等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

前瞻产业研究院 - 深度报告 REPORTS

Recommend

About Joyk

Aggregate valuable and interesting links.

Joyk means Joy of geeK