干货!2022年中国钾肥产业龙头企业分析——盐湖股份:全国最大的氯化钾生产企业

source link: https://www.qianzhan.com/analyst/detail/220/220424-32e3b8a7.html

Go to the source link to view the article. You can view the picture content, updated content and better typesetting reading experience. If the link is broken, please click the button below to view the snapshot at that time.

干货!2022年中国钾肥产业龙头企业分析——盐湖股份:全国最大的氯化钾生产企业

钾肥产业主要上市企业:盐湖股份(000792.SZ)、藏格矿业(000408.SZ)、亚钾国际(000893.SZ)、东方铁塔(002545.SZ)。

本文核心数据:企业营收、毛利率、研发投入

1、中国钾肥产业龙头企业全方位对比

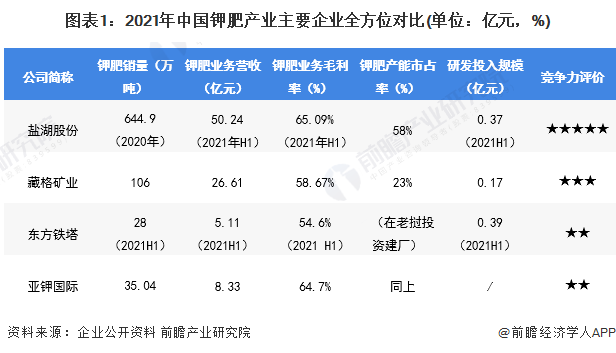

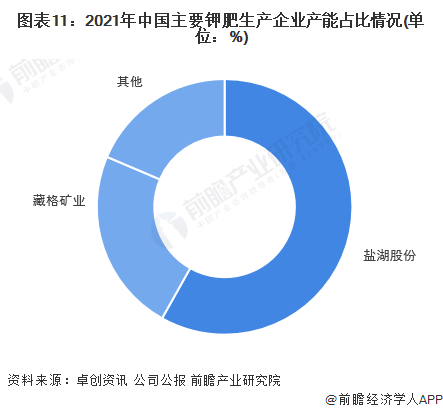

目前,盐湖股份、藏格矿业、东方铁塔、亚钾国际等企业是国内钾肥产业代表领先企业。从企业经营情况来看,2021年上半年,盐湖股份的钾肥业务营收超过50亿元,遥遥领先于行业其他企业;从国内市场产能占有率来看,2021年盐湖股份的钾肥产能占比超过60%,国内钾肥市场呈现寡头竞争格局,盐湖股份企业竞争优势明显。

注:1)以上仅分析有相关业务数据披露的上市企业;2)上述钾肥产能市占率统计的是国内产能;3)上述企业并未单独披露钾肥业务研发投入数据,在此仅能提供企业整体研发投入数据;4)企业竞争力评价最高为★★★★★。

2、盐湖股份:企业经营发展历程

盐湖股份企业前身察尔汗钾肥厂于1958年建立,填补了当时中国钾肥市场空白,之后改制青海盐湖工业集团有限公司。1997年,盐湖集团将旗下钾肥业务重组入青海盐湖钾肥股份有限公司并在深交所上市。2010年,“两湖”合并,更名为青海盐湖工业股份有限公司(即盐湖股份000792.SZ)。

2005年,盐湖股份为延伸产业链布局,开始建设综合利用、金属镁以及PVC等一系列项目,但由于各种复杂因素导致化工和镁板块连续亏损,2020年5月企业暂停上市,之后依靠稳定的钾肥业务于2021年8月恢复上市。

3、盐湖股份:钾肥业务布局及运营现状

——坚持循环经济发展模式

盐湖股份依托察尔汗盐湖,具有得天独厚的战略资源优势。察尔汗盐湖总面积5856平方公里,是中国最大的可溶钾镁盐矿床,也是世界最大盐湖之一。氯化钾、氯化镁、氯化锂、氯化钠等储量,均居全国首位。

盐湖股份持续推进盐湖资源综合开发利用的产业化进程,从一滴卤水出发,积极推进钾、钠、镁、锂、硼等盐湖资源的梯级开发和以氯平衡为核心的综合利用,不断提高盐湖资源综合利用效率,发展成为国家级柴达木循环经济试验区的龙头骨干。

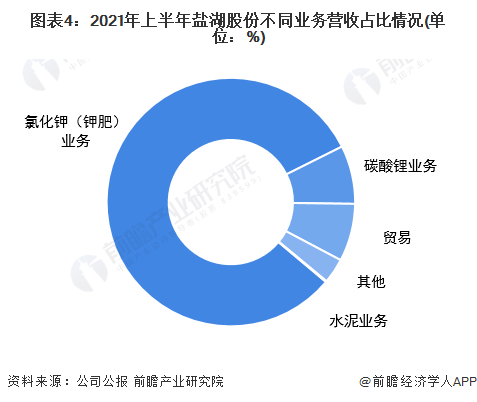

从具体业务经营情况来看,2021年上半年,公司在氯化钾业务方面的营业收入超过50亿元,占总营业收入的比重超过80%;其次碳酸锂业务的营收占比约8%。

——具备年产500万吨氯化钾产能

盐湖股份是国内最大的钾肥(氯化钾)生产企业,氯化钾设计产能达到500万吨/年。2020年,企业钾肥产能达到551.75万吨,产能利用率达到110%;2021年前三季,企业的钾肥产量约为390.1万吨,达到设计产能的78%以上。

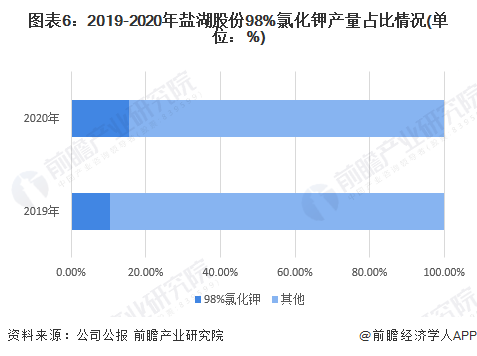

从钾肥质量来看,近几年企业的高浓度氯化钾产量有所提升,2020年生产98%氯化钾85.5万吨,占氯化钾总产量的比重达到15.5%,占比同比2019年提高5.08个百分点。

——近几年钾肥销量波动增长

从钾肥销量规模来看,2016-2020年整体呈现波动变化态势,2020年达到最高的645万吨,同比增长42%;从产销平衡来看,2020年企业钾肥产销率增长至110%,钾肥市场需求旺盛。

注:1)截至2022年4月中旬,2021年数据暂未披露;2)产销率=销量/产量。

4、盐湖股份:钾肥业务经营业绩分析

——2021年上半年钾肥业务营收超过50亿元

近五年来,盐湖股份的钾肥业务营收整体呈现增长态势,2020年全年超过100亿元,同比增长40%;2021年上半年营收超过50亿元,同比增长17%。

从钾肥业务占总营收占比来看,整体保持在40%以上的水平,2021年上半年营收占比增长至80%以上水平,钾肥业务持续作为盐湖股份核心的主营业务。

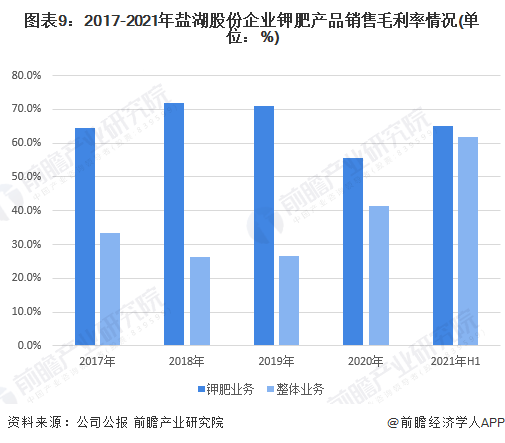

——钾肥业务毛利率整体保持在55%以上

近五年来,企业的钾肥业务毛利率整体处于55%以上的水平,其中在2018年高达71.9%,反映出企业的钾肥业务获利水平较高,并且成为支撑企业盈利的核心业务。2020-2021年,随着钾肥业务逐渐回归为企业主营业务,钾肥业务毛利率与企业整体业务毛利率差距也逐渐缩小。

——在全国钾肥市场占据绝对领先地位

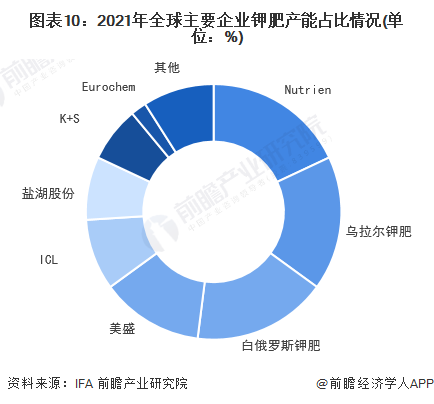

从全球市场来看,目前全球领先钾肥生产企业有加拿大Nutrien(加钾、加阳于2017年合并)、乌拉尔钾肥、白俄罗斯钾肥、美国美盛、以色列ICL、中国盐湖股份、德国K+S、欧洲化学公司Eurochem等。2021年,盐湖股份钾肥产量位居全球第六,产能占比约为8%。

从国内市场来看,根据卓创资讯数据,目前我国钾肥产能约折860万吨/年K2O,钾肥产能分布较为集中,主要生产企业有盐湖股份、藏格矿业等,其中盐湖股份的钾肥产能占全国总产能的比重达到58%,遥遥领先于其他企业。

注:上市企业产能统计的是在国内市场产能

5、盐湖股份:钾肥业务发展规划

在经历了退市又重新上市后,目前盐湖股份专注于氯化钾和碳酸锂业务,提出了“一核两翼、多点支撑、生态优先”战略部署,其中“一核”是以提升盐湖资源综合利用水平为核心;“两翼”:一是钾肥业务,二是锂电新能源材料业务。

在钾肥业务方面,企业规划将通过战略合作等方式加强钾资源开发、钾肥生产、下游复合肥、高附加值钾盐等企业的整合,实现全产业链布局等

以上数据来源于前瞻产业研究院《中国钾肥行业产销需求与投资预测分析报告》,同时前瞻产业研究院还提供产业大数据、产业研究、产业链咨询、产业图谱、产业规划、园区规划、产业招商引资、IPO募投可研、IPO业务与技术撰写、IPO工作底稿咨询等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

前瞻产业研究院 - 深度报告 REPORTS

Recommend

About Joyk

Aggregate valuable and interesting links.

Joyk means Joy of geeK