被低估的瑞幸该值多少钱?

source link: https://www.qianzhan.com/analyst/detail/329/220415-e0404ffb.html

Go to the source link to view the article. You can view the picture content, updated content and better typesetting reading experience. If the link is broken, please click the button below to view the snapshot at that time.

被低估的瑞幸该值多少钱?

(图片来源:摄图网)

作者|许文涛 来源|阿尔法工场研究院(ID:alpworks)

是时候重新评估瑞幸了。

瑞幸身上,不缺奇迹。遥想当年,一经创立便站在中国咖啡舞台正中央,制造一个又一个焦点:犹如“直升机撒钱”般折扣、遍地开花密集开店,神速上市又遭遇不测。潮起潮落,几经沉浮。

就在造假事件过去两周年后,4月11日晚间,瑞幸发布公告称,根据《美国法典》第11篇第15章规定,瑞幸已顺利完成债务重组,在债权人的支持下,公司正式结束作为债务人的破产保护程序。

而在4月14日,瑞幸咖啡发布了更换会计师事务所的声明,宣布任命立信会计师事务所为公司独立注册会计师事务所,接替公司的前独立审计机构中正达会计师事务所。

这意味着,瑞幸已全面解决历史遗留问题,回归到正常状态。

不得不说,对于经历炼狱一般的2020年的瑞幸来说,这是历史性的一刻。

一起呈现的,还有瑞幸亮眼的财报。

进入2021下半年,由于疫情等因素,整个现制饮品进入行业下行期,行业破产裁员潮盛行。高端头部茶饮喜茶裁员降价,奈雪的茶(01250.HK)大幅亏损、股价崩跌,网红茶颜悦色闭店上百家,整个行业似乎失去了往日的光环。

即便如此,2021年度,瑞幸依旧实现了总收入79.65亿,同比增长97.5%,增幅接近一倍。四季度净收入24.327亿,同比增长80.7%。甚至打破了之前对“一旦烧钱、永远烧钱”、“中国咖啡店除了星巴克都赚不到钱”的魔咒。

从绝望之地,到反身向上,瑞幸实现的,是数量级上的涅槃。

涅槃二次方

经历了重大挫折后,不仅没有倒下,瑞幸反而越过越好。

全球市场来看,咖啡已经是成熟行业,唯独中国市场还是一块“肥肉”。而瑞幸的业绩底色到底如何,不妨与其“伟大的对手”的星巴克做个比较。

就在3月16日,星巴克发出公告称,其灵魂传奇人物,70岁高龄的霍华德·舒尔茨再次出山,第三次出任星巴克CEO。舒尔茨正是当年主推“星巴克入华”的核心人物,当下中国已是星巴克第二大市场。

而相对于瑞幸的高增长,星巴克则略显暗淡。

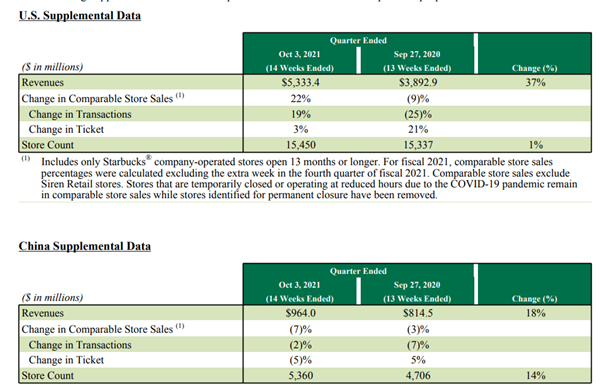

最新财报显示,2021年Q4星巴克中国营收同比下降2%,自营门店同店销售增长率同比下降了14%,而瑞幸则同比增加了43.6%。

同时星巴克四季度平均客单价下滑9%,交易量也下滑了6%,且是连续6个月下滑。这与瑞幸的量价齐升形成鲜明对比。

来源:星巴克财报

来源:星巴克财报

纵观瑞幸2021年财报,随着一系列前置风险逐步瓦解,瑞幸重要战果在这三点上均有体现:开店加速,尤其是联营门店;交易月活用户数量大幅增加,产品均价上涨。

首先是门店数量。门店扩张仍是现制饮品业贡献营收增量的核心动力。2020年造假风波曾令瑞幸的扩张脚步放缓,不得不转攻为守。

关键时间点,在于2020年12月与投资者的诉讼和解,由此,监管风险“出清”。

在此之后,瑞幸加速奔袭,犹如追星赶月。2020年,连续两个季度总门店数保持4800家;到2021年年中,达到了5259家。2021年全年为6024家,超过了星巴克的5557家,其中自营4397家,联营1627家。

自2019年四季度后,自营门店扩张显得较为克制,而加盟店店铺数量,却由同期的282家达到1627家。

自营门店控制总量,也许是有意为之。在不额外增加资本性开支情况下,深耕运营,以增加用户、涨价、减少补贴、控制费用等方式,实现利润的大幅扭亏为盈。

这一举措取得了显著效果。2020年同期自营门店亏损为4.347亿,门店层面亏损率为12.5%。而2021年自营门店营收61.927亿,较2020年同比增长了78.3%。门店利润12.528亿,利润率为20.2%。

2021年第四季度自营门店,门店层面利润为3.834亿元人民币(约合6020万美元),门店层面利润率为20.9%,高于2020年同期的8.7%。

自营门店全年同店销售增长率为69.3%,2020年同期该指标为-7.8%。

另一方面,加盟是瑞幸下沉市场布局的“利器”。这点与星巴克国内全靠自营的模式不同。抢占二三线及更“下沉”的市场增量,加盟无疑比自营更有优势,比如信息对称和嫁接资源高地两个竞争力。

与一般的连锁加盟模式不同,瑞幸不收取加盟费。整个2021财年,联营门店收入13.061亿,比2020年的3.166亿增长了312.5%,占总收入比达到16.4%。

在经历了前期扩规模、打品牌的重资产模式阶段后,瑞幸的战略调整,主动迈向盈利改善的第二阶段。

2020年5月以起,瑞幸逐渐停止免费提供产品的营销活动,1—2折的低价折扣也基本淡出。最新财报数据显示,2021年营销费用同比下降了27.11%至3.37亿。

费用降低但并不阻碍用户数量的大幅增长。财报显示,瑞幸月均交易客户数2021财年为1300万,比2020年的840万增长了55.2%。

值得注意的是,瑞幸一直赢得用户的青睐。四季度瑞幸月均交易客户数第四季度为1620万,相较于三季度1472万环比,增加了10.05%。

反观星巴克,财报显示,在中国大陆地区,90天内星巴克星享会员数1800万,同比增长仅0.6%,环比上一季度也仅增长了0.56%。基本靠星享会员订单贡献量75%拉动。

营收强劲的另一关键点在于,扣除诉讼等费用支出,瑞幸实质上盈利。这一趋势从三季度已有征兆。

非美国会计准则(Non-GAAP)下,瑞幸三季度净亏损2350万,较2020年同期大幅下降了98.6%,而四季度这一数字为0.236亿。随着2022年2月清算程序结束,2022年一季度业绩实现账面盈利,将是大概率事件。

同时,同样以“烧钱”著名的新茶饮头部企业,奈雪的茶却“扭盈为亏”,经调整的亏损金额预计达1.45亿。据传闻,喜茶也深陷亏损风波。瑞幸又是靠什么穿越了涅槃二次方?

黄金赛道,一骑绝尘

从构建一种思维框架,到成就一种商业模式,解决最核心的问题,要从第一性原理入手。把事物分解成最基本的元素,从源头解决问题。

属于瑞幸的第一性原理,是在对咖啡行业发展趋势深刻洞察的基础上,建立清晰明确的品牌定位、对消费人群的精细化管理,围绕规模优势所形成的、对供应链的持续完善。

选择比努力重要。瞄准咖啡这个高潜力增长赛道,是瑞幸得以快速发展的根本前提。

根据弗若斯特沙利文数据,中国咖啡市场2013-2018年高速发展,CAGR达29.54%,并预计将以25.99%的复合增长率继续增长,2023年咖啡市场规模预计将达1806亿。而全球增速仅为2%左右。

咖啡作为舶来品,在我国发展时间并不长,远不如西方文化融入那样深刻。也远不能与茶这样古老的品种相提并论。因此,其在国内的快速发展一定伴随着一段时间的市场培育期,就如同拓荒,一旦成功则基本是品类的领导者。

中国咖啡市场目前以速溶咖啡、即饮咖啡和现磨咖啡为主。2020年速溶咖啡占比52.4%,这与早期雀巢等国外巨头的市场培育有关。随着消费不断升级,以大型连锁咖啡品牌为主的现磨咖啡,已是未来发展重要趋势。

数据来源:富途证券

平安证券研究显示,我国现磨咖啡占比从2017年的15%增长至2020年的36.5%,而美、日等主要国家及中国台湾的现磨咖啡占市场主体,分别占83.3%、63.1%、87.0%。

数据来源:平安证券

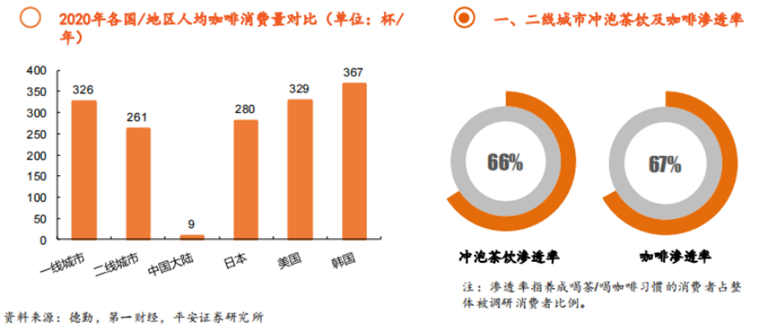

从人均消费来看,根据德勤数据,2020年中国大陆地区年人均咖啡消费量为9杯,仅为日本的3.21%,美国的2.74%及韩国的2.45%,远低于美日等主要国家人均咖啡消费水平,增长空间巨大。

尽管如此,2020年一、二线城市,人均年咖啡消费量为326杯、261杯,接近日、美、韩等成熟咖啡市场水平。咖啡渗透率达67%,与冲泡茶饮渗透水平相当。

下沉市场将成为咖啡市场的未来主战场。

下沉市场将成为咖啡市场的未来主战场。

据川财证券研究显示,目前中国一线城市咖啡门店占比约为17.7%,新一线城市的占比达26.2%,二线和三线城市的占比分别达到了20.6%和17.9%。星巴克在二三线城市门店的数量也已经超过了其在一线城市的分布。

相对于已成白热化的高线咖啡红海,“下沉+年轻人”,是下一个十年,国内咖啡市场的增量重心。

在下沉市场,现磨咖啡与现制茶饮都是兵家必争之地。两个行业在供应链、运营、点位资源、品牌等竞争要素相似。

两者成瘾性差不多,但咖啡更易产生依赖,消费者粘度更高,品牌集中度与认知度更强,门店操作有一定技术含量,同时竞争也没那么激烈。

在二三线及低线市场,咖啡仍可以称得上是黄金赛道。

2021年下半年,两个赛道表现截然相反。现制茶饮内卷严重,竞争激烈,喜茶、奈雪的茶、乐乐茶等头部品牌先后降价,茶颜悦色、乐乐茶等,甚至在各地闭店裁员。现磨咖啡则经历了一轮又一轮融资和扩店热潮。

截至2月底,Manner已有450家门店;3月1日,Manner宣布将在10个城市,齐开200+门店。瑞幸咖啡在门店数超越星巴克后,仅在1月份,新开门店总数达360家,刷新了单月开店记录。

蓝瓶咖啡在上海开出首店;Tim Hortons计划在2022年将国内门店数拓展到800家以上;Lavazza则要在5年内开出1000家店;甚至连中国邮政也开始跨界做咖啡了。

2021年,《第一财经》杂志的“金字招牌”公司人品牌偏好度调查中,瑞幸首次在连锁咖啡类目中排名第一。

瑞幸在年轻人争夺大战中已经占据先机。据MobTech统计,在新一线城市和二线城市18-24岁咖啡消费者中,瑞幸占比都已超过25%,而星巴克占比仅为12.04%和15.72%。

“前端”精准定位年轻人,后台借助规模化优势的供应链成本管控,“科技+零售”的数字化经营管理,高频的产品研发、爆品打造,以及发力私域营销都是提升盈利能力的重要原因。

除了6000+门店形成的、强大的成本采购优势外,依靠海量数据构建门店模型,通过预测销售情况,更好地管控成本和库存。

在产品营销上,瑞幸采取了新茶饮的高频推新、打爆品的打法。2021年全年推出现制饮品达到113款,其中不乏生椰拿铁、厚乳拿铁等爆款。

瑞幸的选品也极为严格。据称平均每研发22款产品才有一款产品能走向大众。

事实证明爆品策略有效,对拉新和提升复购都有很大作用。如2019年的陨石拿铁、2020年的厚乳拿铁,以及被视为“拯救瑞幸咖啡”的英雄——重磅单品生椰拿铁。就在4月6日,推出一周年的生椰拿铁,官宣销量突破1亿杯。

4 月 11 日,瑞幸推出和椰树集团的联名产品“椰云拿铁”,被调侃“土到极致”,成就一种另类意义上的爆火。首发当天,总销量即超66万杯,而去年同期推出的“生椰拿铁”近一个月才完成50万杯销量。

私域流量构建,也是瑞幸月活用户高增的一大“利器”。拉新打法从扩张式营销转变为私域(社群、App、小程序)精细化运营,拉新+留存+提频,一套组合拳。

简单来说,就是瑞幸通过私域运营,由以往简单的“烧钱”获客,变为如何提高用户粘性和复购率。

瑞幸通过构建社群,每天不定时发放优惠券、抽奖、拉新/晒单奖励、种草礼包、知识科普,以及热推的快闪群(超短时间的团购秒杀群)活动等,达到提频的目的。

数据显示,2020年7月下旬,瑞幸咖啡微信社群数量超过9100个,一共吸引了180多万用户。用户被导流入私域后,在近万个社群里,每天购买瑞幸饮品超过3.5万杯。月消费频次提升30%,周复购人数提升28%,整体月活提升10%左右。

这也很大程度上解释了经历涨价、补贴减少后,月活用户依然高增的原因。

瑞幸的多元化策略,也在悄然展开。

针对咖啡市场开发逐渐步入“深水区”,消费者味蕾需要持续刺激。瑞幸借鉴独立咖啡馆的经验,开发出“小众”精品咖啡套系,比如SOE花魁,又再次实现“万人空巷”,十天不到就卖断货,90多吨咖啡豆消耗近半。

埃塞俄比亚是精品咖啡产国和阿拉比卡咖啡的发源地,花魁产自于埃塞俄比亚西达摩产区,是2017年TOH比赛(the Taste Of Harvest)冠军作品。口感顺滑,带有淡淡发酵的酒香和焦糖味,浓郁复杂。

虽已是中国买到花魁最多的咖啡品牌,瑞幸很快发现,中国消费者对于精品咖啡的感知能力远超预期,据郭金瑞幸咖啡董事长兼CEO郭谨一介绍, “春节前后,整个团队都在为花魁加班。”

咖啡赛道火爆,叠加疫情,生豆也经常被抢购一空。瑞幸把握住上游,计划在2022年下半年推出新一产季的花魁系列,届时花魁生豆采购量将超过250吨,成为该产季全球采购花魁最多的咖啡品牌。

2021年,瑞幸在埃塞俄比亚采购生豆达2677吨,2022年首笔订单超过3000吨,预计2022年总量将超过6000吨,将会是中国采购埃塞俄比亚生豆最多的咖啡品牌。

估值回归

当前瑞幸已经走出财务事件旋涡,同时伴随着强劲的财务报表,但资本市场仍然悲观。

截至4月12日,瑞幸粉单市值27.48亿美元,截至2022年3月31日,瑞幸直营门店数达到4675家,联营门店1905家,则平均单店价值仅为41.76万。这与瑞幸的盈利能力及行业地位严重不符。

与之形成鲜明对照的是,连锁咖啡赛道方兴未艾,近期多个新锐品牌估值仍不断刷新。

Manner历经多轮融资,估值超30亿美元(截至2月,合计开店450家),单店估值达666.67万美元;M Stand估值达40亿人民币(6亿美元,截至2021年7月,店面合计87家),单店估值达690万美元;Tim Hortons中国拟上市,目前估值16.88亿美元(截至2021年8月,店面合计335家),单店估值达504万美元。

与此同时,作为全球连锁咖啡龙头,截至2022年初,星巴克在全球拥有34317家门店,按照4月12日的市值917.82亿美元,即20倍PE(TTM)计算,单店估值为267.45万美元。

与星巴克、瑞幸对比,上述咖啡新势力动辄单店500万、600万美元的估值,完全不可同日而语。

去年再度亏损1.45亿的奈雪的茶,截至4月12日,估值78亿港元,按照去年全年817家门店计算,单店估值也达到149.81万美元,远高于当下瑞幸估值。

即便按照奈雪的茶单店估值,瑞幸整体估值也将高达98.58亿美元,如按星巴克或一级市场估值,瑞幸市值空间更是不可限量。

考虑到中国咖啡市场巨大增长潜力、以及瑞幸的行业地位、品牌认知、业绩及增长,若按照星巴克的单店估值模型,则瑞幸整体估值可达175.98亿美元,或许仍是保守的。

由此可见,仅粗略估计,瑞幸保守来说也在98.58亿—175.98亿区间。相对于当下27.48亿市值,则至少有三倍以上增长空间。

瑞幸强劲的基本面,再次点燃重归主板上市的希望。尤其把会计师事务所更换为与“四大” 规模和声誉与齐名的立信,更被业内视为瑞幸正在为回归主板做必要的准备。未来瑞幸实现价值回归,成为中概股“最亮的星”并没有太多的悬念。

编者按:本文转载自微信公众号:阿尔法工场研究院(ID:alpworks),作者:许文涛

Recommend

About Joyk

Aggregate valuable and interesting links.

Joyk means Joy of geeK