【行业深度】洞察2022:中国碳酸锂行业竞争格局及市场份额(附市场集中度、企业竞争力...

source link: https://www.qianzhan.com/analyst/detail/220/220402-79aa54a9.html

Go to the source link to view the article. You can view the picture content, updated content and better typesetting reading experience. If the link is broken, please click the button below to view the snapshot at that time.

【行业深度】洞察2022:中国碳酸锂行业竞争格局及市场份额(附市场集中度、企业竞争力评价等)

国内碳酸锂行业主要上市企业:赣锋锂业(002460)、天齐锂业(002460)、江特电机(002176)、盛新锂能(002240)、藏格矿业(000408)、永新材料(002756)等。

本文核心数据:企业竞争派系、市场份额、市场集中度、企业业务

1、中国碳酸锂行业竞争梯队

目前全球的碳酸锂产量增量主要来自我国,其中我国碳酸锂企业增多、龙头企业积极扩产是重要原因。由于近年来全球新能源汽车市场的火热,动力电池的需求与供应之间出现缺口,主要的动力电池原材料在供应方面满足不了市场需求,开始纷纷走出高价。行业的收益明显提升带动了大批企业进入。

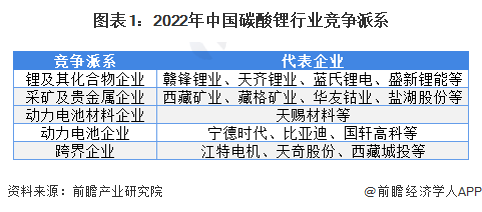

从当前市场竞争派系看,主要可分为主营为锂及其化合物产品的企业,如赣锋锂业、天齐锂业、蓝氏锂电等;采矿及贵金属企业如西藏矿业、藏格矿业、华友钴业等;动力电池材料企业如天赐材料等;动力电池企业如宁德时代、比亚迪、国轩高科等;跨界企业如江特电机、天齐股份等。

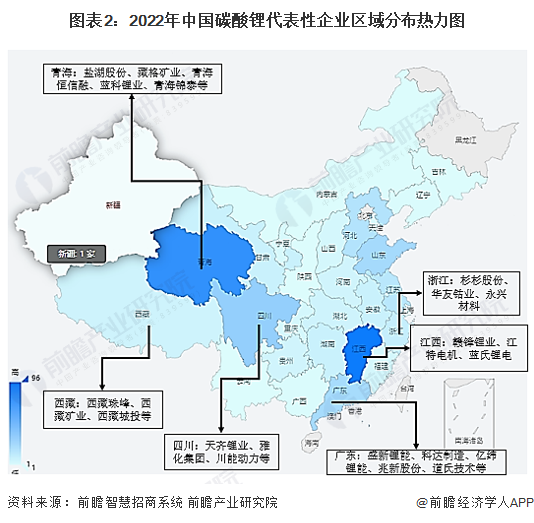

从区域分布来看,我国大部分碳酸锂相关企业主要分布于青海、江西、广东、四川等地,主要原因是碳酸锂产业依赖上游锂资源和下游动力电池企业形成完整产业链。其中,广东地区分布着较多的动力电池和新能源企业,西藏、青海、四川、江西等地有着丰富优质的上游锂资源。

2、中国碳酸锂行业市场份额

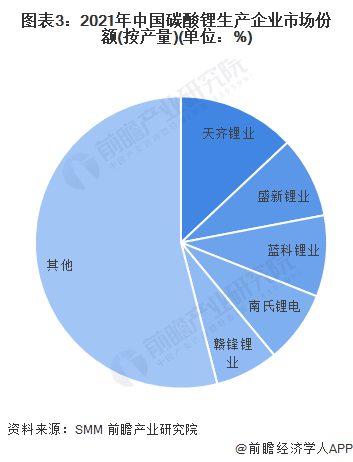

根据SMM统计,2021年我国碳酸锂市场竞争程度进一步加剧,市场竞争格局趋于分散。从产量方面看,天齐锂业碳酸锂产量居全国首位,其市占率约为13%。其余我国碳酸锂产量前五名分别为盛新锂能、蓝科锂业、南氏锂业、赣锋锂业。

3、中国碳酸锂行业市场集中度

根据SMM 的数据,2021年我国碳酸锂市场集中度出现下滑,主要由于进入行业企业增加,部分中后部企业扩充导致。目前我国碳酸锂行业CR3超过30%,CR5接近40%,CR10超过45%。

4、中国碳酸锂行业企业业绩对比

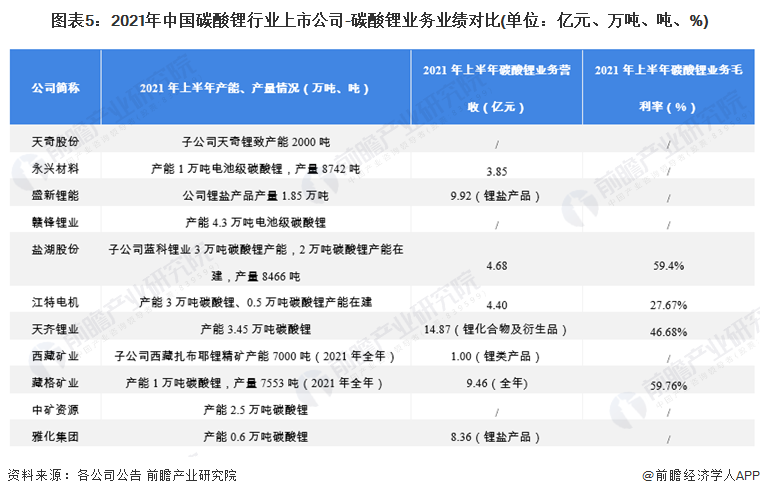

随着新能源汽车销量的不断上升,直接带动了动力电池企业的订单增长,碳酸锂等原材料需求也出现供不应求的情况。在此情况下,碳酸锂的价格出现了一轮快速走高,极大的增厚了相关上市企业的效益。但由于目前大部分上市公司的碳酸锂产能依然处于项目扩建和爬坡阶段,相关业务收入的规模并不大,较为领先的是赣锋锂业、天齐锂业、盛新锂能等。从毛利率方面看,自身拥有上游锂资源的上市企业毛利率较高,如盐湖股份、天齐锂业等。

注:锂盐产品/锂化合物及衍生品包括碳酸锂、氢氧化锂、氯化锂等。

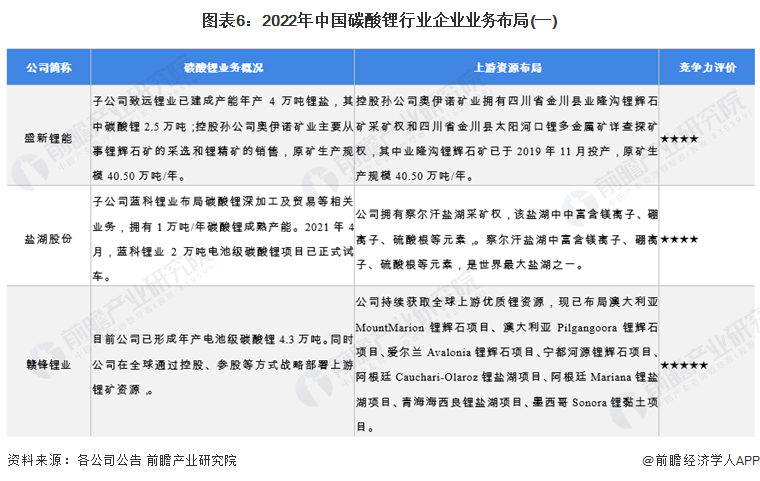

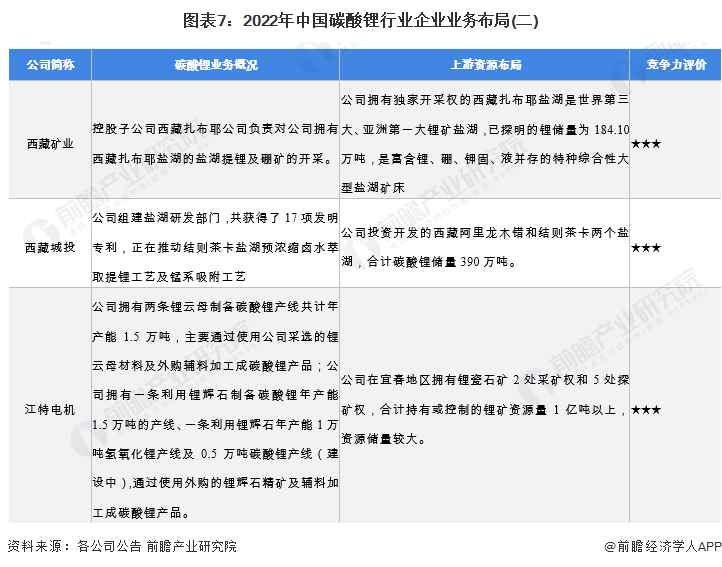

5、中国碳酸锂行业企业布局及竞争力评价

在碳酸锂行业的上市公司中,部分企业在生产碳酸锂的同时,将公司业务延伸至上游锂矿资源等。通过布局上游锂资源,可以有效的降低企业生产成本,并且在碳酸锂短缺的当下极大提升公司的竞争力。大多数上市企业在积极推进项目扩产来面对当前碳酸锂供应短缺的问题。

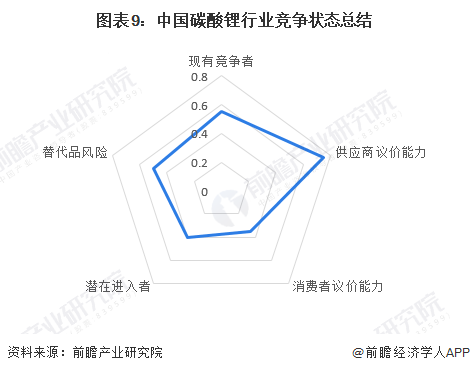

6、中国碳酸锂行业竞争状态总结

从五力竞争模型角度分析:在替代品风险方面,目前有部分材料可对碳酸锂进行替代,但由于碳酸锂性对于磷酸铁锂的制造具有成本和技术优势,因此行业替代品的风险程度适中;在潜在进入者方面,碳酸锂行业在产品附加值和毛利率方面有较大吸引力,但是在上游锂资源和资金方面壁垒较高;在下游议价方面,我国对于碳酸锂的需求较为旺盛,并且碳酸锂出现阶段性短缺,短期内供需失衡仍将持续,下游议价能力一般;在上游议价方面,上游锂资源及锂精矿是碳酸锂的主要原材料,战略重要性较高,上游议价能力较高;在现有竞争方面,我国碳酸锂行业竞争程度激烈程度走高,主要由于行业利润增厚,各行业企业纷纷介入。

以上数据参考前瞻产业研究院《中国锂电池行业发展前景与投资战略规划分析报告》,同时前瞻产业研究院还提供产业大数据、产业研究、产业链咨询、产业图谱、产业规划、园区规划、产业招商引资、IPO募投可研、IPO业务与技术撰写、IPO工作底稿咨询等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

前瞻产业研究院 - 深度报告 REPORTS

Recommend

About Joyk

Aggregate valuable and interesting links.

Joyk means Joy of geeK