14 年前「洗劫」欧洲资本的保时捷,要在欧洲上市了

source link: http://www.geekpark.net/news/299086

Go to the source link to view the article. You can view the picture content, updated content and better typesetting reading experience. If the link is broken, please click the button below to view the snapshot at that time.

14 年前「洗劫」欧洲资本的保时捷,要在欧洲上市了

那一天,欧洲的金融家们,想起了被保时捷支配的恐惧。

作者 | 周永亮

编辑 | 郑玄

保时捷 IPO 的「连续剧」,终于有了新的进展。

近日,大众汽车集团发布声明称,大众汽车和保时捷控股(SE)董事会已经达成了一项框架协议,协议中明确保时捷汽车(AG)将会独立上市。但部分决策后续还需继续补充,最终在大众汽车和保时捷控股董事会的签署后继续推进。

目前,大众集团市值约为 1120 亿欧元。如果保时捷汽车最终得以独立上市,估值约为 600 亿至 850 亿欧元(4250 亿元至 6023 亿元)之间,有可能会成为欧洲史上最大的 IPO。

其实,关于保时捷 IPO 的消息,此前已经多次传出。早在 2018 年,保时捷首席财务官麦思格就首次提出了独立 IPO 的想法,称此举可以释放价值,并复制法拉利多年前的成功案例。但是,当时的上市审议没有得到大众集团的支持。

随后,保时捷拆分上市的新闻,再度密集出现。2021 年 2 月,路透社、德国《经理人》杂志等外媒报道称,大众集团考虑将旗下保时捷拆分上市。此举被认为是为了提升集团市值,并筹集电动化转型所需资金。

进入 2021 年 3 月,保时捷 CEO 公开了品牌内部对 IPO 的态度,称 IPO 可以让保时捷品牌更加独立,利大于弊。如果大众集团支持,保时捷将考虑 IPO。不过,大众集团 CEO 赫伯特·迪斯否认了保时捷单独上市的猜想,并称「像保时捷这样的明珠,没人会松手」。

最近一次谈及上市是在 2022 年 2 月初。当时,保时捷中国 CEO 严博禹表示,「良好的盈利能力让保时捷有很好的估值,但关于分拆上市,大众集团和保时捷集团需共同商议决策,保时捷中国暂时不便回应这一问题。」

01 大众为何松口?

其实,保时捷并非第一个要独立上市的超豪华车品牌,此前法拉利、阿斯顿马丁也登陆了资本市场。

这里要特别提一下法拉利,它一直被认为是顶尖汽车品牌发展的成功案例。2015 年 10 月,法拉利在美国纽交所上市,当时发行价每股 52 美元,发行 1718 万普通股,约占总资本的 9%,成功融资 8.93 亿美元。2016 年 1 月,法拉利从母公司菲亚特克莱斯勒(FCA)独立出去。截至发稿,法拉利股价为 213 美元,最新总市值为 527 亿美元,比发行价上涨超过 3 倍。

法拉利股价

根据 2021 年财报,法拉利交付达到 1.12 万辆,同比增长 22.3%,比疫情前 2019 年的高点还增长了 10%,达到有史以来最高;销售额同比增长了 23.4% 至 42.7 亿欧元;净利润为 8.33 亿欧元,2020 年同期为 6.09 亿欧元。

很多品牌都想复制法拉利的辉煌,保时捷就是其中之一。据了解,保时捷一直是大众集团旗下的核心资产之一。根据大众集团财报,截至 2021 年前三季度,保时捷品牌累计销量 20.9 万辆,占大众同期销量的 3.23%;同期保时捷税前收益 33.56 亿欧元,产生了 34 亿欧元的税前利润,占大众集团汽车业务税前收益的 34%。

最新的数据显示,2021 年,保时捷销量首次超过 30 万辆,达 30.19 万辆,较 2020 年上涨 11%。其中,中国市场交付 9.56 万辆,连续 7 年成为保时捷全球最大单一市场。

除此之外,在保时捷 IPO 的背后,大众集团还有更深层次的思考。目前,汽车行业正在经历一场深层次的变革,电动化、智能化已经成为大势所趋,大众也拿出了激进的转型计划。

2021 年 12 月,大众集团宣布计划在未来五年总共投资 1590 亿欧元,其中 890 亿欧元用于软件和电动汽车等技术,占总投资额的 56%。这 890 亿欧元再细分来看,520 亿欧将用以电动式交通出行,80 亿欧用以混合动力技术性资金投入,另外 300 亿欧将用以智能化和无人驾驶的发展趋势。

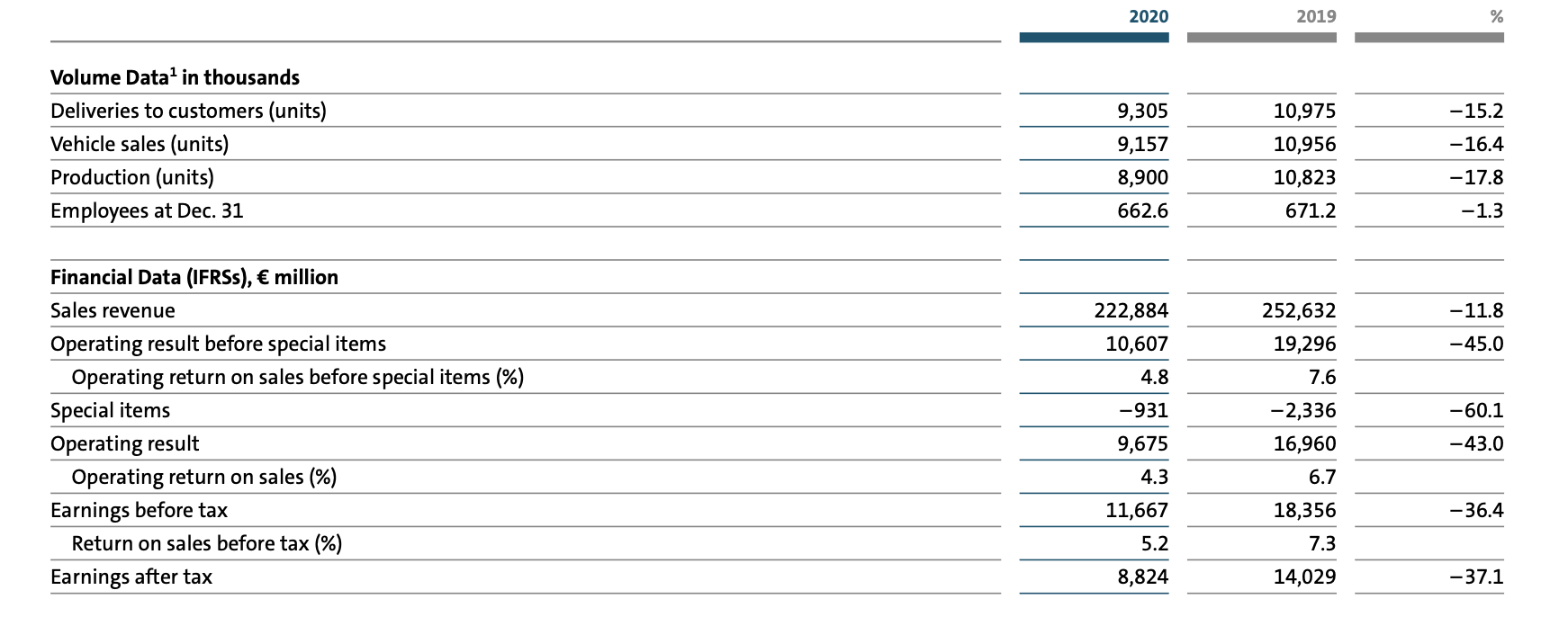

这就遇到了一个巨大的问题,如此庞大的资金需求要怎么实现呢?单靠大众集团目前的融资渠道和利润,很难支持这么庞大的计划。财报显示,2020 年,大众汽车集团的总营收为 2229 亿欧元,同比下滑 12%;净利润为 88.2 亿欧元,较 2019 年同期下降 37%。其中,在研发领域,大众集团 2020 年的总投入 139 亿欧元。

大众汽车集团 2020 年财报

所以,大众集团必须要找到新的解决办法。此次保时捷 IPO,被认为是大众集团筹集新能源转型所需资金的重要一环。据了解,大众可能会把股本平均分配为优先股和普通股,最多 25% 的优先股将投放资本市场,这可能会带来百亿级别的资金。

02 下一个法拉利?也可能是下一个 Traton

保时捷 IPO,会带来哪些连锁反应呢?有分析人士认为,保时捷股份公司 IPO,可能会打破大众集团内部势力平衡。

这里要先科普一下保时捷与大众集团之间的关系。最初,保时捷为了收购大众集团特意创立了一个保时捷控股(SE),这个公司旗下有保时捷汽车(AG)。最终,大众集团全资收购了保时捷 AG,而保时捷 SE 仍有 31.3% 大众集团的股权,还有 53.3% 的投票权。

路透社援引两名消息人士的话报道,如果实现 IPO,大众集团可能发行相同数量的保时捷股份公司普通股和优先股,同样可能向大股东支付特别红利。同时,有消息来源说,为筹措更多资金参与保时捷股份公司 IPO,保时捷家族和皮希家族可能减持大众集团股份。

上市后,保时捷会更好吗?市场普遍看好保时捷 IPO,大众集团和保时捷汽车控股股份公司的股票价格均显著上涨。汽车行业分析师钟师告诉极客公园,当前保时捷是车企中利润率最高的,各项业务指标也非常健康。独立上市后,保时捷可以制定有自己的发展战略,更迅捷的应对当前市场和需求的变化。

不过,业内也有人持有不同意见。《华尔街日报》评论称,对于保时捷 IPO,投资者不必高兴太早。虽然部分分析人士将大获成功的法拉利 IPO,视为保时捷交易的范本,但更现实的先例是 2019 年的 Traton。

Traton 卡车 图片来源:Traton 推特

2019 年大众集团将卡车部门 Traton 独立 IPO,目前大众汽车仍拥有其 90% 的股份,限制了该公司的可自由交易股份数量和独立性。Traton 的股价仍低于 IPO 发行价,虽然分拆上市时风光一时,但今天来看,这笔交易对大众汽车的估值没有带来任何明显的影响。

03 著名的「逼空大战」

提到了保时捷和大众集团的关系,就不得不提 21 世纪初那场著名的逼空大战。

2005 年,保时捷「看上了」大众汽车,对外宣称要收购后者。当时,双方体量差距巨大,大众集团的营收是保时捷的 30 倍,这被很多人看做是「蛇吞象」。

不过,保时捷还是毅然决然地走上了这条路。经过一系列的资本运作和融资杠杆,保时捷撬动了巨额的资金,两年间买入了大众汽车 27.3% 的股份。这虽然可以让保时捷成为大众集团的大股东,但距离取得控制权还远远不够。

这背后与德国大名鼎鼎的《大众法》有关。在德国,一般来说,只要取得一家公司 75% 的股份,就可以成为公司的实际控制人。但《大众法》还有不同,要取得公司控制权,必须要持有大众汽车超过 80% 的股份。

值得注意的一点是,德国萨克森州政府在大众的持股比是 20.1%,这也意味着这部分股票归全萨克森州人民所有。如果要交易或转让,需要提交州议会表决,然后由人民投票表决。这主要为了为了防止大众控制权旁落。

随着保时捷接连在市场上扫货,大众的股票水涨船高,PE 被推到了同业公司的数倍。对冲基金判断保时捷对大众的杠杆收购终将失败,一旦失败,超高的杠杆将迫使保时捷不得不甩卖大众股票,股价必将暴跌。于是在 2007 年开始,对冲基金开始借券砸盘。

保时捷方面当然不会坐以待毙。他们绕过萨克森州政府直奔欧洲法庭,指控德国的《大众法》违反了欧盟的《公平交易法》。《公平交易法》是高于欧盟各国经济类法律法规。在 2007 年 10 月,欧洲法庭判决《大众法》无效,保时捷只要收购大众股份达到 75%,就有资格取得控制权。

在此之后,大众汽车股票短暂企稳了一段时间,部分对冲基金平仓出场。

在解除了后顾之忧之后,保时捷在 2008 年年初又买入大量大众股份。但好景不长,保时捷持股刚超 30%,又遇到了另一个「拦路虎」——德国《证券交易法》。它规定,通过买入股票的方式,一旦对一家上市公司持股超过 30%,此后如果再增持股份,必须出公告。

在随后的数月,保时捷发了几次公告,慢慢的把持有大众的股票增加到了 42%,这个数字从此之后就没有动过。

在对冲基金们看来,保时捷收购大众 42% 股份后,已经达到了他们融资杠杆的极限,收购计划接近流产。他们开始肆无忌惮地做空大众,股价被对冲基金砸去了 50%。

故事的精彩之处就在于反转。2008 年 10 月 26 日,保时捷一纸公告,让这场资本大战到达了高潮。保时捷宣布,他们已经用全款买入了大众汽车 31.5% 的股份认购期权,加上之前明面上的 42.6%,他们手中已经拥有 74.1% 大众股份,离持股 75% 仅一步之遥。

最可怕的是,当时做空大众的空单总量已占到流通盘的 13%,相当于总股本的 10.4%,但市场上的流通股只有 5.8%。这也意味着,即便空方把市场上股票买光,也不够给多头交割。

随后几天,法兰克福交易所爆发了史上最大轧空行情,许多空头在抢股票的「游戏」中落败。与此同时,大众汽车的股价在两天内暴涨 5 倍,从 200 欧元/股上涨到 1005 欧元/股,总市值达到 3000 亿欧元。

法兰克福交易所 图片来源:维基百科

最终,10 月 29 日,在法兰克福交易所的协调下,保时捷主动释出 5% 的股票,让空头按照当时的最高市场价平仓,大众汽车股票回落到 600 欧元以下才落下帷幕。

事后有人算了一笔账,对冲基金们因为这次平仓损失了起码 200 亿美元,保时捷则拿到了约 30 亿欧元的现金。

不过,保时捷也没高兴太久。在随后的金融危机中,因为汽车销量大幅下滑,保时捷现金流吃紧,被迫与大众合并组建新公司。最终,大众先是以 40 亿欧元,收购保时捷汽车 49.9% 的股权;随后,2012 年,大众汽车再次出资 44.6 亿欧元认购了剩下的 50.1%,完成了对保时捷汽车的 100% 控股。

因为有法拉利在前,此次保时捷 IPO 描绘了一个美好的前景。但要把它变成现实,还要看背后股东各方的博弈,以及能否适应当下汽车行业的转型。

本文为极客公园原创文章,转载请联系极客君微信 geekparkGO

Recommend

About Joyk

Aggregate valuable and interesting links.

Joyk means Joy of geeK