芝麻信用的头号劲敌来了,腾讯信用分靠什么逆袭?

source link: http://36kr.com/p/5105764.html

Go to the source link to view the article. You can view the picture content, updated content and better typesetting reading experience. If the link is broken, please click the button below to view the snapshot at that time.

编者按:本文来自微信公众号“知晓程序”(ID:zxcx0101),作者:尹非凡,36氪经授权发布。

腾讯信用悄然上线了。过去的几个月,它分别有两次出场机会,但很显然新闻头条并不属于它。

第一次是「 8.8 无现金日」,酝酿已久的「腾讯信用分」终于对部分手机 QQ 用户开放公测。

第二次是 11 月 16 日,「腾讯乘车码」小程序在广州地铁全面开通,腾讯信用宣布接通免押金骑摩拜等功能。这是腾讯信用正式在微信端发布,也是首次大规模正式亮相。

从支付到小程序,信用大战会是微信和支付宝的终极一战吗?

尽管目前来看,腾讯信用和芝麻信用还不是等量齐观的对手,但微信对支付宝功能化场景的全面接入是必然趋势。而且从 2015 年便拿到央行首批征信个人牌照试点名额,腾讯信用近两年的秘而不发终于在近期释放,应该说明,已经为此做了充足准备。

「腾讯信用分」为何迟到?

同样作为 8 大首批试点单位之一,为什么芝麻信用发展如此迅猛,而腾讯信用却步履迟缓。蚂蚁金服在 2015 年 1 月便推出了芝麻信用,几年下来,已经涵盖了住宿、出行、消费、贷款等多个领域。

但几年间,腾讯却只推出了征信报告,仅仅给出信用「较好」、「较差」等评价,以及当前排名超过多少用户等粗略的指数,并没有实际涉及信用分。这其中,腾讯信用经历了什么?

事情本身的可信度有多高,不得而知。但它至少反映了腾讯在初期接触互联网征信时所遇到的矛盾抉择。

因为在当时的处境下,腾讯信用的最大优势在于通讯数据。但通讯数据需要用户授权才能使用,社交平台到底能不能因此采集个人信息,仍然存在风险与争议。

此外,彼时的腾讯无论是 QQ 还是微信,授信场景和个人信息的深度是远远不够的。在征信体系方面,阿里的征信数据主要建立在庞大的电商交易数据上,又有余额宝等理财产品的加持,可以说水到渠成。而微信当时既没有微粒贷、微保,也没有迎来小程序,甚至微信支付也还不够成熟; QQ 则还是纯粹的年轻社交工具。因此,开放腾讯信用的条件并不完全具备。

小程序与腾讯信用

很大程度上来说,腾讯信用的开放,是与微信的商业化密切相关的。

因为从本质上而言,腾讯信用所面临的首要问题还是征信数据。社交平台下,用户在什么场景的数据是被授权可允许采集的?社交数据中,哪些数据是有征信价值的?这两大问题,只有社交网络突破自身场景边界才能解决。

其实,只要对比微信和 QQ 开放腾讯信用公测的差异,就可以很明显发现这一点。 QQ 之所以只有超级会员才具备查看腾讯信用分的资格,是因为,超级会员在 QQ 通过购买虚拟道具、 Q 币等行为,产生了更多的交易数据;也因为享受特权,而开放给了平台方更多个人信息;并在个性化装扮等行为中,建立起更为全面立体的用户画像。

而同样的征信方式却并不适用于微信。微信的征信数据不在于虚拟产品交易,而是真实商品的购买、抵押以及延伸行为。对这些数据的获得,腾讯之所以逐渐显露底气,不仅在于微信中接入了理财、保险和信贷产品,更得益于小程序的渐成气候。

我们知道,消费和信贷是征信的两大核心。腾讯此前一直缺乏自有消费平台,尽管 QQ 和微信都接入了京东,但还远远不够。小程序的出现,则是一个无所不包的生态,不仅带来了大批电商、共享租赁等企业,也形成了对出行、酒店、旅行、餐饮等线下场景的触达。同时,还因为购物和租赁,产生了后续的分期、信贷和保险的需求。

在此之外,小程序在微信中的繁荣,还帮助微信降低了采集用户信息的合理性风险。毕竟在线商业行为中,多数用户信息是主动出让的,获取用户信息的效率和价值都要更高。

因此,某种意义上,社交数据的征信价值是被低估的。特别是在拥有小程序的微信生态之下,社交数据的价值更多受制于开放权限,而非价值本身。

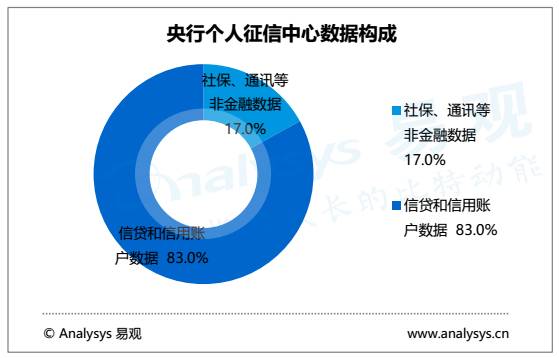

腾讯在评估信用分时,分别从「履约、安全、财富、消费、社交」五大维度展开,其中,社交被摆在重要位置。但根据易观此前发布的《中国个人征信市场专题研究报告》,央行个人征信中心数据构成中,社保、通讯等非金融数据只占 17% ;芝麻信用虽然将「人脉关系」数据作为评价标准,却只占 5% 。其中,前者更多考察了一种纯粹的社交通讯条件;至于后者,支付宝的人脉关系比重之低,也与其所能获得的社交数据的能力有关,调低这方面的权重也属合理。

因此,对腾讯信用来说,发展更多的连接场景并不困难,最大的挑战是数据积累。用户数据的真实有效是需要被验证的,只有数据周期越多、越完整,风控模型才会越完善,风险概率才会越小。这是作为后发者的腾讯信用短期很难补足的时间成本。

下一场战争已经打响

目前来看,互联网征信主要适用 3 大领域:共享租赁、金融和电商。主要用途有 3 种:免押金、贷款和分期免息。

而第三方征信机构所做的,其实是一个居中权衡的工作。一面是对用户风险的精准把控,一面是对接入的企业和商户做风险规避,以及利益保护。

比如,在信用免押方面,小蓝等共享单车倒闭导致押金无法取出的事件固然是舆论焦点;但同时,对共享产品的使用,如无法确保用户信用,也会引发破坏和无处追责等问题。当然,从用户体验的角度来分析,押金本身是一个破坏体验的中间介质,无论是腾讯信用分还是芝麻分,都旨在创造一种信用条件下极致、快速的互联网体验,在绝对可信的环境下,是可以让物品所有权转让、使用权过渡先行的,支付行为可以后续完成。

同时,信用免押也正好符合小程序用完即走的理念,在 90% 的共享单车都已经宣布接入小程序之后,「腾讯信用分」可以为用户带来更易于接受的使用体验。

不过,就像前面所说,征信必须要兼顾个体和企业的双向利益。尽管用户侧会完全欢迎信用免押的推行方式;尽管缴纳押金这件事,共享企业也知道并不可长久。但是,平台方必须为企业找到一种更好的利益协调方式,以规避财产风险,弥补押金入账空缺。在这方面,善于读懂商家需求的芝麻信用已经开始行动。

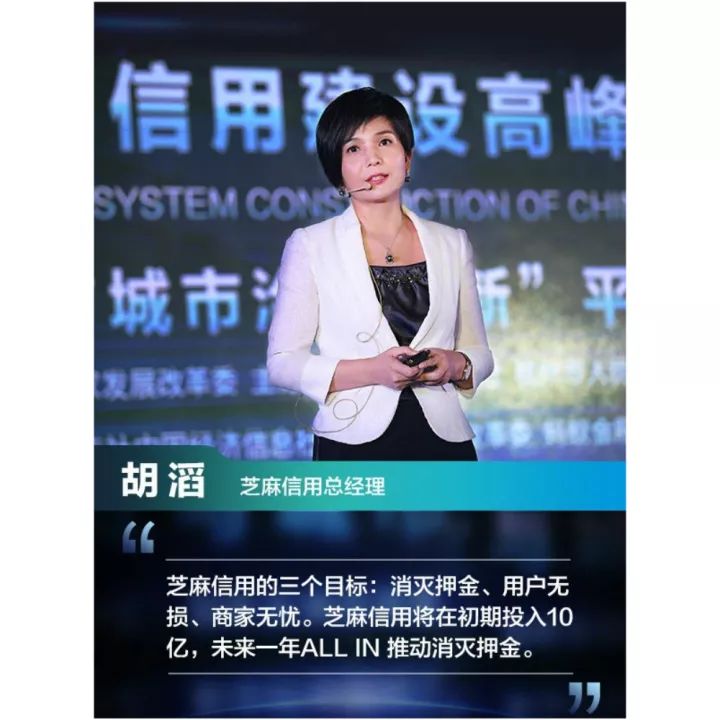

11 月 22 日,芝麻信用所宣布推出的 10 亿元信用免押,主要用于引入保险、运营鼓励等机制,以免除商家的担忧。当腾讯信用仍处于初期探索的阶段,芝麻信用的高补贴政策无疑将征信带入到了下一个战场。从近两年,支付宝狙击微信支付,再到芝麻信用的举措,可以看出,支付宝在用户使用惯性偏弱势的情况下,通过商家运营与补偿,切中了 B 端痛点,这样无疑会带来商家推荐意愿与资源的倾斜。

而针对互联网征信的另一大用途,网络贷款,支付宝则显示出自己强势的另一面。支付宝为了更好保护消费者权益,规定其生活号上展示推荐的贷款产品综合费率不超过年利率 24 %;与此同时,受到「中国计划清理整顿 157 家已有网络小贷牌照的机构,只保留大型国企和大互联网主体两类持牌机构」的消息影响,趣店、简普科技、信而富、宜人贷等网贷股纷纷陷入大跌。近日,支付宝更是下发公告,针对违规的生活号进行处罚,共计下架了现金卡等 77 款贷款产品。

以第三方征信为准绳,兼顾用户和企业的利益与风险,平台方事实上成为了执法裁判,如何吹好执法哨?对于支付宝来说已经驾轻就熟,对于微信则需要再学习。

当然,无论是腾讯信用还是芝麻信用,最大的想象空间,还是在于消费场景下的分期和借贷。「芝麻信用」早已经接入了天猫和淘宝,「腾讯信用」也可以与微信中的电商小程序结合。随着第三方支付和小程序的普及,信用分还可覆盖线下的消费场景,比如「腾讯乘车码」的先乘后付等。

金融领域是腾讯和阿里的必争之地。尽管腾讯信用一直不愿意被暴露在高光之下,但事实上,「腾讯信用分」是腾讯多个业务间非常好的润滑剂和连接器,它的意义不只是微信和支付宝的一场战争,还有可能是微信和支付宝的最后一场战争。这次,腾讯信用还会后发先至吗?

</div

Recommend

About Joyk

Aggregate valuable and interesting links.

Joyk means Joy of geeK