券商股还配做“牛市旗手”吗?

source link: https://zhuanlan.zhihu.com/p/435739986

Go to the source link to view the article. You can view the picture content, updated content and better typesetting reading experience. If the link is broken, please click the button below to view the snapshot at that time.

券商股还配做“牛市旗手”吗?

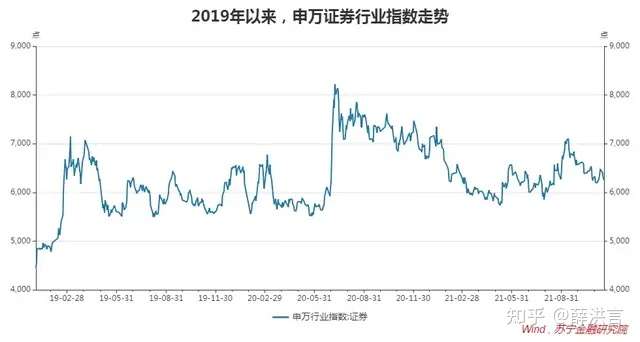

2021年至今(2021/11/18),A股日均成交金额达1.05万亿元,较2020年增长23.37%,较2019年增长101%。从成交量看,逐年大幅攀升,妥妥的牛市无疑,但作为牛市旗手的券商股,自2019年以来的持股体验并不好,若不幸2019年3月份买入,持有至今仍是亏钱状态。于是,很多人不免要问,券商股如此表现,还配当“牛市旗手”吗?

一直以来,券商都是典型的周期性行业,其业绩表现与资本市场息息相关,券商股的投资逻辑,始终取决于资本市场的牛熊周期,即牛市里领先上涨,熊市里则领先下跌。因其总能在牛市中提前反应,故被称作“牛市旗手”。

这里面的道理其实很简单,跟所有周期性行业的逻辑是一样的:股价的周期性源于盈利的周期性。

不妨用大家更熟悉的猪肉股和猪周期来举例。当猪肉价格进入上涨周期时,生猪养殖企业赚得盆满钵满,盈利能力快速提升,股价自然也随之上涨;当猪肉价格进入下跌周期时,很多企业卖一头亏一头,从盈利到亏损,股价自然也会高位回落,进入下跌周期。

就实际情况而言,因为加入了市场预期,股价表现通常领先于业绩表现。即当市场预测猪价即将上涨时,猪肉股就会率先起飞,即便猪肉价格还在底部;而当市场预测猪价即将进入下跌通道时,猪肉股也会率先开启跌跌不休模式,即便猪肉价格还在高位。

从这个意义上,猪肉股价的变动就有了提前反应猪周期的效果,同券商股价反应股市牛熊周期的效果如出一辙。

券商业务主要包括投资银行、自营业务、经纪业务、资产管理等四大类,无论是哪一项,其经营业绩都与股市的牛熊周期密切相关。

比如投行业务,主要包括股权融资(含IPO和再融资)、债权融资(债券承销)和财务顾问(并购重组)等三大块。牛市中股票估值更高,企业更喜欢在牛市中IPO和再融资,所以,牛市环境下券商的投行业务通常更繁荣,业绩更好,表现出明显的周期性。

比如自营业务,主要包括股票、基金、ETF、股指期货、商品期货、期权、收益互换、债券、外汇等产品的自营交易及做市业务。牛市里,券商自营业务赚钱的概率和空间更大;熊市里,自营业务赚钱的概率和空间更低,也表现出明显的周期性。

再比如经纪业务,主要是用户的交易佣金。牛市中市场交易更活跃,交易量往往会出现爆发式上涨,带动券商经纪收入大幅上涨,周期性非常明显。

资产管理业务也是如此,在牛市里,客户购买基金、券商资管等理财产品的积极性更高,券商的资管收入也会更高。

可见,无论券商的业务结构怎么改变,券商业绩的周期性都是不变的。放眼A股各个行业,经营业绩与市场牛熊周期关系如此密切的也只有证券业了,当市场预测到牛市即将降临时,聪明资金就会率先布局券商股,导致券商股价率先起飞。所以,只要券商业绩的周期性不变,其“牛市旗手”的地位就不会变。

那为什么很多投资者在牛市中持有券商股的体验并不好呢?因为周期股的长期持股体验本来就不好。

作为周期性行业,券商股价表现多呈现脉冲式剧烈波动,可以在两三周内完成上涨,然后是长达一两年的横盘。普通投资者做不到提前布局,总是在券商股腾飞时冲高买入,自然容易高位接盘。所以,除非对周期行业有深入研究,投资者最好对周期性股票敬而远之。

此外,随着资本市场加速深化改革,长期资金持续入市,资管大时代开启,券商的角色更加丰富多元,当前券商底层投资逻辑也在发生着一些变化——主要表现为行业分化加剧,结构性行情将逐步替代普涨行情。

行业之所以会加速分化,主要原因在于券商业务同质化程度高,经过长期的市场竞争,走向两极分化是必然结果。

以经纪业务为例,近年来,受网上开户、一人多户等政策影响,证券经纪业务佣金率持续下降。数据显示,2015-2020年,行业平均佣金率已从万分之5.3下滑至万分之2.7。受此影响,券商经纪业务毛利率普遍较低,导致很多高度依赖经纪业务的券商盈利能力持续下滑,分化加剧。

据证券业协会统计,2020年13家券商营收过百亿,也有34家券商营收低于10亿;7家券商净利润超过90亿,也有25家券商净利润低于1亿,其中11家处于亏损状态。

与此同时,为满足实体经济转型升级对直接融资的需求,近年来,监管层持续引导券商差异化发展,尤其是重点扶持龙头券商朝着航母级投行迈进。在此背景下,券商行业的周期性仍在,但个别券商股的周期性却越来越弱了。

个别龙头券商,凭借均衡的业务结构,有望持续弱化市场牛熊周期对其业绩的影响,长期投资体验将越来越好;同时也必然会有很多小型券商,受行业分化影响,既便是牛市里,业绩表现也缺乏实质好转,不再是“牛市旗手”,不再有投资价值。

【注:市场有风险,投资需谨慎。在任何情况下,本文所载信息或所表述意见仅为观点交流,并不构成对任何人的投资建议。】

本文由公众号“薛洪言微语”原创,作者为苏宁金融研究院副院长 薛洪言

Recommend

About Joyk

Aggregate valuable and interesting links.

Joyk means Joy of geeK