喜马拉雅难登峰

source link: https://www.36kr.com/p/1404173355914883

Go to the source link to view the article. You can view the picture content, updated content and better typesetting reading experience. If the link is broken, please click the button below to view the snapshot at that time.

相比其他巨头发力在线音频只是为了填补业务版图,喜马拉雅的逻辑则实打实在通过砸钱来换取用户,再寄希望于流量变现。而这种互联网思维已经证明是烧钱且低效的。

作者 | 冯羽 编辑 | 蛋总

出品 | 子弹财经

今年以来,在美股上市受挫而后回归港股的公司格外多,这次是在线音频平台喜马拉雅。

9月13日,喜马拉雅向香港联交所提交了上市申请。而早在今年4月,喜马拉雅就提交了赴美上市招股书,随后又取消了该上市申请。

乘着“耳朵经济”的东风,喜马拉雅从最开始的“声音淘宝”,一步步成长为聚合型平台。虽然有荔枝上市在前,但从用户规模看,喜马拉雅已然是国内最大的在线音频平台。

相比起短视频的强感官刺激,在线音频的存在感较弱,却能无时无刻“入侵”你的生活并融入各种场景中,加之在线音频带宽使用成本低,音频内容丰富且获取信息效率高,自然也吸引了大批忠实的音频爱好者。

但内容消费的一个通病,在音频行业也同样存在,那就是高昂的内容成本并不一定能换来理想的用户数据。

在这一方面,在线音乐平台已是前车之鉴——回顾此前十多年的音乐独家版权时代,这种靠真金白银换来的“护城河”还算稳固,然而,一旦独家版权被释放,不同平台之间的同质化内容就会加速用户的流失。

而喜马拉雅也在招股书中反复强调了其内容储备的充足性和稀缺性。

当然,“烧钱换内容”早已是过去十年互联网时代的玩法了。无数在线视频和音乐行业的案例都证明,这将是一个无底洞。

喜马拉雅也早已意识到这一点。在版权内容之外,关于5G和物联网,又是另一番美好的畅想。只不过在这样的畅想背后,恐怕将是长时间的亏损和暗自蓄力。

喜马拉雅创始人余建军在多年前就曾公开表示“没有制定任何盈利时间表”,如今是一语成谶。行业第一尚难盈利,在线音频还会好吗?

3年亏20亿

作为一名连续创业者,余建军早年尝试了不少项目,比如街景地图、虚拟世界等,喜马拉雅是他人生的第五次创业。

彼时,视频行业风头正劲,而在线音频刚处于萌芽阶段,知识、音频付费模式尚未兴起。因此喜马拉雅刚起步时,余建军团队还很窃喜,当外界都认为这是一个小行业时,他们的机会也就来了。

现如今,在线音频行业早已不是当年“草台班子”的天下了。艾瑞咨询《2020年中国网络音频行业研究报告》显示,2019年,中国网络音频用户规模高达4.9亿,音频行业市场规模比2018年增长了55.1%,达到175.8亿元,预计到2022年中国网络音频行业市场规模将达到543.1亿元。

9年以来,喜马拉雅也早已从名不见经传的音频平台,坐上国内在线音频行业的“头把交椅”。

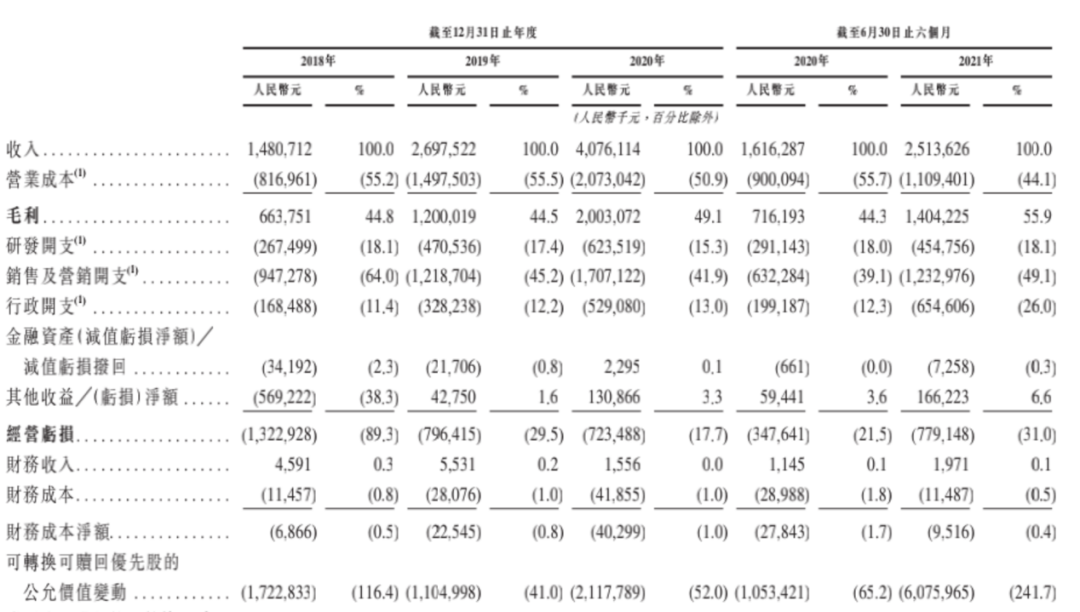

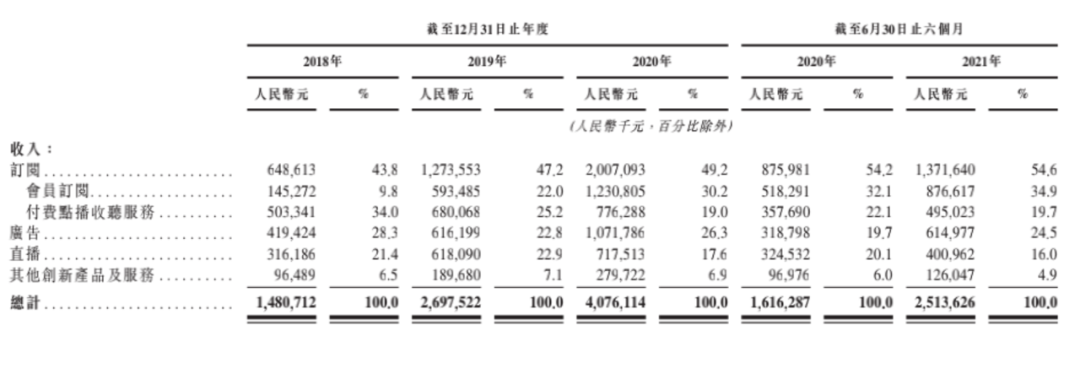

喜马拉雅招股书显示,2018年、2019年、2020年以及截至2021年6月30日,喜马拉雅的收入分别录得14.81亿、26.98亿、40.76亿以及25.14亿元。

图 / 喜马拉雅招股书

在非国际财务报告准则计量下,喜马拉雅2018年、2019年和2020年经调整后的净亏损分别为7.56亿元、7.48亿元和5.39亿元。2021年上半年,喜马拉雅经调整后的净亏损为3.24亿元,2020年同期为净亏损3.08亿元。

这意味着,在2018-2020年的三年间,喜马拉雅合计亏损20.43亿元,且亏损状态仍在持续,盈利对于喜马拉雅来说似乎遥遥无期。

其在招股书中表示,公司盈利能力受限于提升经营效率和规模效应的能力,由于继续投资于内容、技术、销售及营销举措等,喜马拉雅判定日后可能会继续产生净亏损。

值得注意的是,喜马拉雅的核心资源是各类版权内容,而内容制作和采购版权同样也构成了巨大的营业成本压力。

招股书显示,2020年,喜马拉雅曾帮助超16.1万名第三方IP合作方和内容创作者获得了13亿元的内容分成收入,而内容分成恰好占据了喜马拉雅制作内容成本的大头。

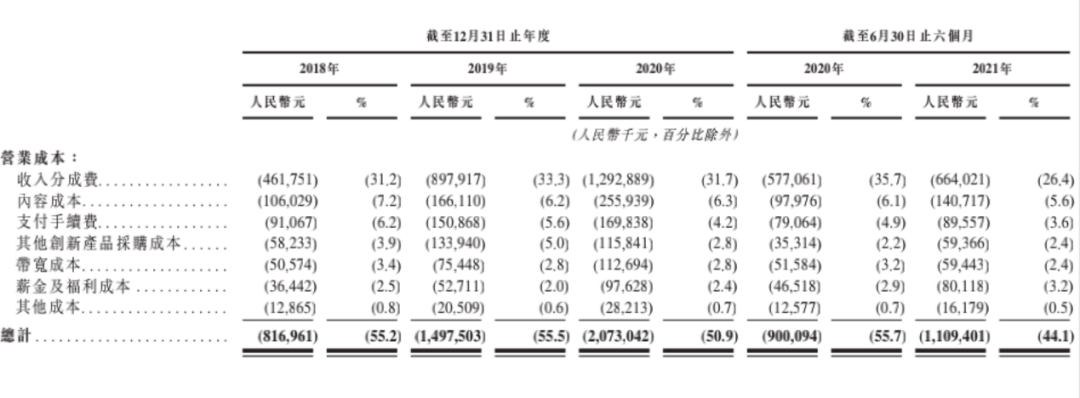

2018年、2019年、2020年以及截至2021年6月30日,喜马拉雅的营业成本为8.17亿、14.98亿、20.73亿以及11.09亿元,分别占总收入的55.2%、55.5%、50.9%和44.1%。

图 / 喜马拉雅招股书

而在同一报告期内,喜马拉雅的营业成本明细中,收入分成费分别为4.62亿、8.98亿、12.93亿以及6.64亿元,分别占营业成本的31.2%、33.3%、31.7%和26.4%。

相比之下,同期直接用于采购的内容成本仅占到营业成本的7.2%、6.2%、6.3%和5.6%。

不仅需要分给版权方巨额利润,相比短视频、直播等更刺激、更直接的传播形态,在线音频自然也需要付出更多营销代价。

招股书显示,喜马拉雅的销售及市场开支占总收入的比例从2018年的64.0%減少至2019年的45.2%,且进一步減少至2020年的41.9%。然而,截至2021年6月30日,喜马拉雅战略性地决定增加用户获取及品牌推广开支,推动新变现渠道及平台的内容升级。因此,期内销售及营销开支占总收入的百分比又增至49.1%。

营销及其他开支的增长,也将继续让喜马拉雅背负更高的运营成本。

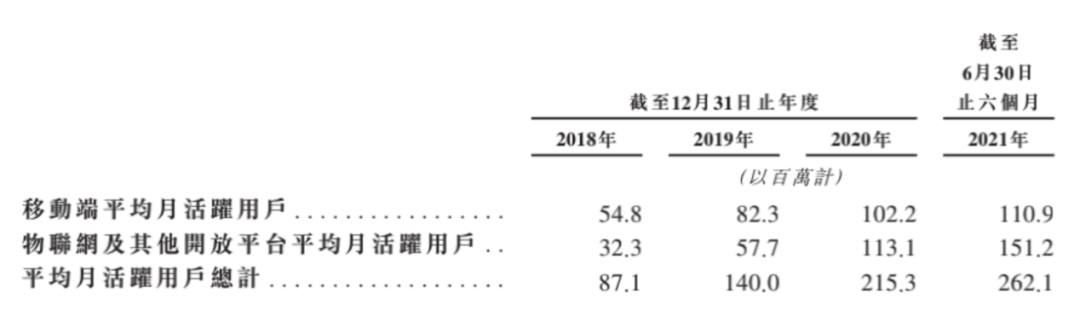

不过,喜马拉雅的用户数据一直在稳步增长。招股书显示,喜马拉雅2018、2019、2020年的平均月活跃用户总计为8710万、1.4亿和2.15亿人次,2021年上半年为2.62亿人次,其中包括1.11亿移动端平均月活跃用户和1.51亿物联网及其他平台月活跃用户。

图 / 喜马拉雅招股书

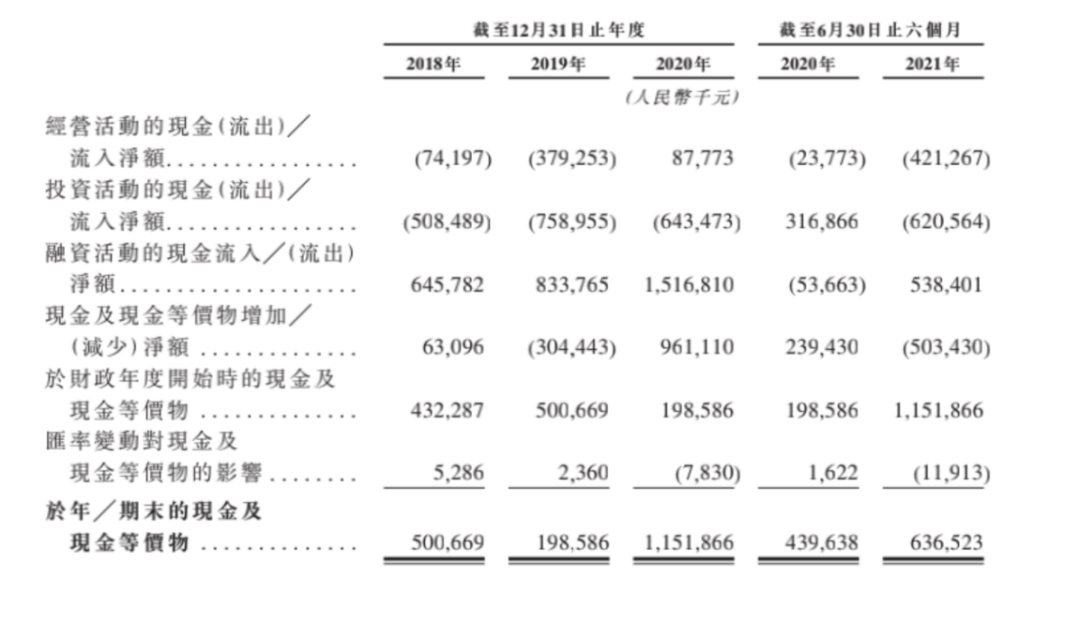

从其他数据上不难看出,喜马拉雅的现金流并不十分充裕。

2018年、2019年、2020年及截至2021年6月30日,喜马拉雅录得净负债分別为75.54亿、96.52亿、116.89亿元及180.2亿元,主要是由于存在大量可转换可赎回优先股。

图 / 喜马拉雅招股书

不仅如此,喜马拉雅在2018年、2019年和2020年这三年内,仅2020年经营现金流为正,其余报告期内经营活动现金流均为负,流入净额分别为-7420万、-3.79亿、8777万,而在2021年上半年,流入净额为-4.21亿元。

此外,喜马拉雅在2018年、2019年和2020年的期末现金及现金等价物仅为5.01亿、1.99亿和11.52亿元,2021年上半年这一数值为6.37亿元,尚不足以弥补多年以来持续的经营亏损。

IoT大腿难抱,会员订阅难回本

一边是可预期的亏损,另一半却是不断投入的成本,喜马拉雅究竟希望靠什么业务赚钱?

这里就不得不提到喜马拉雅的内容体系。

招股书显示,截至2021年6月30日,喜马拉雅拥有超过2.9亿条音频内容,其中包括PGC、PUGC及UGC,广泛覆盖了98个品类的音频内容,包括但不限于个人成长、历史人文、亲子情感、商业财经以及娱乐内容等。2020年中,平台上有约520万活跃的内容创作者。

“PUGC+独家版权”的内容生态早就被喜马拉雅确定下来,其中不仅包含了PGC的专业内容,还包括独家版权和UGC广泛的用户生产内容。

基于这一音频生态,喜马拉雅的营收模式主要包含订阅、广告、直播和其他创新产品及服务。

值得一提的是,订阅服务又分为会员订阅和付费点播收听服务。喜马拉雅最早从2018年开始推出会员服务,截至2021年6月30日六个月,平台上的月均活跃付费会员有1370万人,同比增长了70.7%。一般平台的会员套餐定价为25元/元及268元/年。

付费点播则包含按需付费的训练营及有声绘本,涵盖历史人文、商业财经等,截至2021年6月30日,喜马拉雅每个付费专辑平均付费价格为71元。

广告收入之外,直播收入则来自于用户给主播的虚拟礼物打赏,其他创新产品及设备则包括物联网设备销售和文创产品等。

从收入明细上看,喜马拉雅的订阅也是收入主力,2018年、2019年、2020年及2021年上半年,其订阅收入分别为6.49亿、12.74亿、20.07亿及13.72亿元,分别占总收入的43.8%、47.2%、49.2%及54.6%。

图 / 喜马拉雅招股书

订阅收入占比的逐年增加,足见喜马拉雅对优质内容的依赖。

还有一个典型的数据是,在2021年喜马拉雅第一季平台收听时间最长的TOP100专辑中,有71%为独家版权内容。

喜马拉雅也在招股书中指明,平台能否吸引用户、提升用户活跃度很大程度取决于能否提供具有吸引力的内容,包括有声书、泛娱乐音频和播客等。而这些内容无不需要投入大量资源用于内容获取和制作,而非简单将其转变为音频形式。

因此,喜马拉雅也坦言其未必能收回在内容方面的投资。

另一方面,喜马拉雅付费用户的付费率正在提高,招股书显示,喜马拉雅2018年、2019年和2020的移动端平均月活跃付费用户的付费率分别为2.7%、6.2%和9.8%,2021年上半年达到12.8%。

这在一定程度上表明,喜马拉雅正吸引更多的用户愿意为优质的付费内容买单。

与此同时,喜马拉雅也注意到,烧钱买内容来吸引用户并非长久之计,于是另辟蹊径,从IoT(物联网)入手,誓要打破“耳朵经济”的天花板。

艾媒咨询调查显示,消费者更愿意将收听长音频作为一种放松方式,而车载、休闲和睡眠场景是最符合要求的使用场景之一,长音频软件未来的发展方向很可能是嵌入智能汽车和智能家居。

图 / 摄图网,基于VRF协议

而物联网场景的潜力也早已被喜马拉雅发掘。

截至2021年6月30日,喜马拉雅在物联网及车载场景端的平均活跃用户为4900万,且其已与特斯拉中国、梅赛德斯-奔驰、宝马、比亚迪等70个汽车制造厂商进行合作,通过预装设备提供车载音频内容。

但以物联网发掘新流量入口的路径也已经挤满了同行者,荔枝、蜻蜓FM也早已将车载内容作为其发力的重点。

另外,在家居场景,早在2017年6月,喜马拉雅就推出了全内容智能AI音箱“小雅”。但从2020年中国智能音箱市场销售数据来看,以天猫精灵、百度、小米为首的三家企业份额占比高达95.6%,而喜马拉雅旗下的智能音箱则榜上无名。

从现阶段来看,物联网场景于在线音频而言还只是“一个大饼”,能否撑起喜马拉雅的“第二条增长曲线”仍然是未知数。

“耳朵经济”的天花板

作为国内最大的在线音频平台,喜马拉雅上市在即,“在线音频第一股”荔枝的市场表现足以作为上市前景的参考。

荔枝招股书显示,2017年、2018年和2019年前三季度,荔枝实现营收分别为4.54亿元、7.99亿元和8.15亿元,但是同期净利润亏损额度分别达到1.54亿元、930万元、1.04亿元。

尽管当年最早凭借“耳朵经济”风光上市,但仅在美国上市一年多,其市值就大幅缩水,截止发稿,荔枝的市值不足2亿美元。

荔枝最新财报也显示,今年上半年,公司营业收入10.5亿元,同比增长46.2%。净利方面,荔枝在去年短暂盈利两个季度后,今年利润再次转负。

从整个行业来看,中国在线音频渗透率远低于美国。根据灼识咨询的资料,2020年美国移动在线音频月活跃用户数的渗透率为46.5%,而中国仅为16.1%。且从2020年移动平均月活跃用户数看,美国和中国的在线音乐用户与在线音频用户的比率为1.4和3.5。

不仅如此,从行业角度看,在线音频的想象空间仍然有限。

图 / 摄图网,基于VRF协议

首先,高昂的内容成本令平台难以负荷。仍以喜马拉雅为例,UGC可以提升社区的活跃度,但PUGC才是提高用户粘性的关键,这就意味着需要投入更多资金去吸引主播、播客及知识付费的创作者,并持续采购版权,这些成了喜马拉雅最大的成本开支,导致音频平台上内容的利润贡献水平相对较低。

其次,在订阅收入之外,喜马拉雅平台广告占总收入的2-3成左右。而音频的属性本身让插入贴片广告的难度更高,用户的反感情绪也更强,更难以产生短视频以及直播等媒介形态的带货效果,更多时候仍停留在品牌广告阶段。

此外,在线音频整体付费率不高也跟内容质量参差不齐有关,而想要持续获得高品质的内容,恐怕又会陷入开局那种“花钱买用户”的恶性循环中。

除此之外,喜马拉雅还在与其他巨头和内容形态抢夺用户时间。

除荔枝和蜻蜓FM外,过去一年,腾讯、字节、网易等巨头都先后入局在线音频行业。字节跳动旗下番茄小说推出“番茄畅听”、 快手推出了播客类APP“皮艇”、腾讯音乐发布全新长音频品牌“懒人畅听”、网易云音乐上线“声之剧场”......

相比其他巨头发力在线音频只是为了填补业务版图,喜马拉雅的逻辑则实打实在通过砸钱来换取用户,再寄希望于流量变现。而这种互联网思维已经证明是烧钱且低效的。

事实已经十分残酷。根据Questmobile数据,尽管数字音频流量规模由2015年1月的 1070亿分钟增长至2020年6月的2517亿分钟。但去年6月,长视频流量规模依旧是数字音频的2.8 倍,短视频流量规模是数字音频的7.2倍。

作为相对冷感的内容媒介,在线音频想要获得关注自然需要付出更多成本,而这也正是喜马拉雅成长的代价。

*文中题图来自:摄图网,基于VRF协议。

本文来自微信公众号 “子弹财经”(ID:wwwhygc),作者:冯羽,36氪经授权发布。

该文观点仅代表作者本人,36氪平台仅提供信息存储空间服务。

Recommend

About Joyk

Aggregate valuable and interesting links.

Joyk means Joy of geeK