锂电池的巨大风险隐患!

source link: https://zhuanlan.zhihu.com/p/407709897

Go to the source link to view the article. You can view the picture content, updated content and better typesetting reading experience. If the link is broken, please click the button below to view the snapshot at that time.

锂电池的巨大风险隐患!

8月过后,锂电赛道的中期业绩已经全部出炉。

果不其然,上游赚的盆满钵满,电池厂的利润率又降了。

宁德时代的中报一公布,大众的目光主要聚焦在两点,一是增速,二是毛利率。

增速不用担心,在前两年超过300亿的资本支出支撑下,宁德今年产能大增,营收同比增速超134%。

虽然看上去很优秀,但考虑到上半年新能源车销量的同比增速是220%,宁德这个业绩也就只能说一般般,没有什么亮眼的地方。

同样符合预期的还有亿纬锂能,去年同期因控股的思摩尔国际在筹备上市,导致利润基数较低,因此上半年业绩增速超过300%。

增速之外,最值得关注的地方还是毛利率。

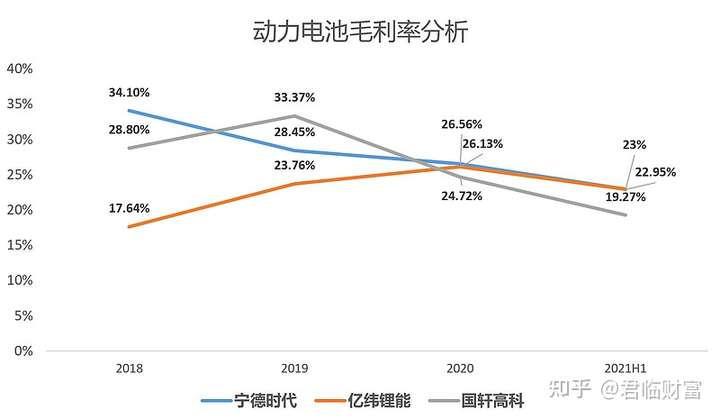

上半年,宁德动力电池板块的毛利率是23%,比去年低了3个点,而18、19年的时候,电池的毛利率还在30%以上。

隔壁亿纬、国轩的情况也类似,电池业务毛利率在20%附近,且逐年走低。

关键是,这种趋势还在持续,下半年、明年的毛利率会更低。

动力电池成本中,材料成本占80%,人工、制造费用约20%。

原材料构成中,涉及大量的锂、镍、钴,以及铜、铝和石墨等最上游原料,分别对应动力电池的正极、负极、铜箔、电解液、铝壳盖板等材料。

其中,正极、电解液、铜箔这几个材料从二季度开始疯狂涨价。

而电池厂在进行成本核算的时候,遵循着存货“先进先出法”,因此上半年核算成本使用的数据,大部分是去年底和今年一季度的材料价格。

所以,理论上电池三、四季度的毛利率只会更低。

1、上游赚翻,电池厂承压

今年以来,锂电上游过得有多舒服,通过股价就看出来了,凡是能跟锂和四大材料沾点边的,基本都是新高。

中报出来后,很多公司的业绩依然超过市场预期。

比较夸张的是电解液,核心溶质六氟磷酸锂的单价已经超过44万/吨,而一年前,六氟的均价才8万/吨。

六氟涨价最猛的时候是从二季度开始的,到现在大概4个月的时间翻了一倍。

会计核算上的成本确认会比现货价格滞后,所以涨价的负面影响会在下半年逐渐体现在电池企业的报表上。

宁德老板曾毓群5月份才放过狠话——“如果谁在我们这儿拼命乱涨价,我们会把他们排除在外”。

但现实是,宁德再牛逼也没办法控制原材料价格。

根据电解液公司披露的中报数据来看,相关业务毛利率都有了大幅提升。

电解液相关公司毛利率

天赐材料、多氟多、永太科技的业务中混杂多种材料,毛利率提升的幅度小一点。

但从延安必康、天际股份的六氟业务上看,就能发现这波涨价有多离谱了,从完全不赚钱到成为印钞机,只需要短短一年时间。

关键是,下半年释放的六氟新产能有限,仅有天赐和多氟多的2.5万吨,紧平衡状态会延续到明年,也就是后面还可能接着涨。

上游厂家涨价安逸了,电池厂可就不舒服了,六氟涨价引起电解液涨价,价格较年初上涨了一倍多,直接传导到电池端。

不过电池厂也没有坐以待毙,何以解涨价?唯有签长单!

宁德反正有钱,账上有700多亿货币资金,还要再定增582亿,上游不是喜欢涨价吗,那就提前打钱,签一个长期框架协议,把价格锁死。

之前,宁德跟永太科技签了一份超过5年的长单,内容是采购溶剂、溶质等产品,并预付了6亿元货款,光是这一笔钱就接近永太去年预收款项的12倍。

再往前,宁德还跟天赐材料签了协议,提前打过去6.75亿预付款,锁住了1.5万吨电解液。

宁德之后,比亚迪也是不遑多让,跟多氟多、天际股份提前预采购了1万吨六氟,涉及金额超过30亿元。

电解液之外,另一个涨价很猛的品类依然是锂。

曾毓群5月份吐槽完碳酸锂涨价后,锂价反而像脱缰的野马一般,走势一路向北,进入三季度后,价格甚至一天一变。

电池级氢氧化锂/碳酸锂价格 来源:百川盈孚

2019年,国内电池级碳酸锂均价还在7万/吨,2020年大幅降至5万以下,随后受需求影响,今年上半年均价开始大幅提升。

到8月底,电池级碳酸锂的报价已经超过12万/吨,单周涨幅超17000元,每天都有千元级别的价格调整。

估计这会儿,曾老板心里已经开始飙脏话了。

不过这还没完,你要光是一两个品类涨就算了,现实却是几乎所有的品类都在涨。

铜价早在5月份就突破了历史新高,随后有所回落但依然在高位。

电解铝这边,国内企业受到限电限产的影响,供应不稳定,伦铝、沪铝价格也创下近十年新高。

铜铝价格居高不下,直接导致构成电池正负极的铝箔、铜箔价格一涨再涨,受影响的还有软包电池的铝塑膜。

不光铜、铝这种大宗金属,现在的情况是,一堆你只能在教科书上看到的金属元素,都在涨价,炒股成了炒元素周期表。

就动力电池而言,涉及的金属包括锂、镍、钴、锰、铜、铝等,一个涨价不可怕,个个都涨价就真的很难玩了。

上面这种情况,卖方研报上是不会明明白白告诉你的,他们只会把单个品类拆分出来,然后告诉你涨价其实影响不大。

某券商研报节选

比如,在吹锂矿企业的时候,研报上会说锂盐涨价传导到终端汽车后,车辆成本增加不会很多,所以锂价涨到30万元/吨也不是问题。

这不是搞笑么?

这边锂涨一点,那边铜箔、铝箔又涨一点,后面石墨再涨一点,把电池、整车价格弄上来了,还指望消费者当冤大头?

所以,君临也要再做一下风险提示,一旦新能源车环比销量出现连续下滑,相关公司成长性不及预期,市场杀估值的速度也是很快的。

2、涨价背后的“隐忧”

材料持续涨价,背后的风险也在不断酝酿。

以最近很火的电解液为例,很多人知道六氟是电解液的核心溶质,也知道六氟在疯狂涨价,但不知道电解液多年来都是产能过剩状态。

全球电解液供需情况 来源:高工锂电、中信证券

到2021年底,国内电解液产能预计接近80万吨,而需求端,1Gwh电池对应700-1000吨电解液,按25年国内700Gwh的出货量预测,总需求也不会超过70万吨。

因此,单看电解液的话,国内产能完全不缺,常年开工率也不足40%。

今年的瓶颈主要出现在六氟上,解决了六氟的问题,电解液出货量就能蹭蹭往上涨。

因此下半年以来,扩产六氟的情绪开始高涨,天赐材料、多氟多、永太科技、天际股份等均宣布扩大产能,共计达18万吨(15万吨液体六氟磷酸锂折固为5万吨)。

2021.6-2021.7六氟磷酸锂扩建情况

这还只是6、7月份的计划,如果再算上8月的公告以及其他企业的扩建计划,六氟规划产能已超30万吨。

1吨六氟大约可以配制8吨电解液,2025按国内700Gwh、全球1300Gwh电池出货量来估计,最乐观的情况下,对六氟的需求也就在15万吨左右。

也就是说,六氟现在的扩产计划远远超过了2025年的全球需求。

同样的事情之前也发生过。

16年的时候六氟价格就突破过40万元,随着新增产能大幅释放,六氟价格开始暴跌,从42万/吨的高位一路下探至2020年7月的7万/吨以下。

所以,过去两年厂家不敢再扩产,导致了这一轮的价格暴涨。

那么这次暴力扩产,也一定会导致未来价格暴跌,再考虑到双氟(LiFSI)的替代、以及固态电池普及的可能性,本轮之后,六氟再也没有突破40万关口的机会了。

另一头,锂资源是刚需,短期没什么替代品,所以情况会好一些,后面可能突破15万、18万的单价,大概率会创下历史新高。

全球主要锂资源项目投产时间

锂价主要由供需的边际变化来决定,到明年1季度之前,需求大于供给,而这在之后,随着锂资源新增产能逐步投产放量,供给增长将超过需求。

所以,本轮锂价的高点应该会出现在明年初,随后开始回调。

鉴于股价拐点会早于产品价格,避险的时间点最好在年底之前。

3、降本才是最终目标

现在电池厂、整车厂的最大目标,都是通过降本把新能源车的价格拉下来,加速渗透率。

销量排行榜上,除了特斯拉、比亚迪以外,其他品牌上榜的都是入门车型。

上半年新能源车销量排行榜 来源:乘联会

也就是说,每月环比增长的销量,以及上半年超过10%的渗透率,大部分都由入门的低价车型贡献。

这部分消费者对价格更加敏感,比如销量第一的宏光mini EV,指导价2.8万~3.8万,落地价可以压到5万以内,要是因为上游原因涨个几千块钱,对销量的影响肯定不小。

为啥特斯拉会频繁降价,又是大力跟国内厂商合作,又是上磷酸铁锂车型,目的还是想通过降价来提高产品竞争力。

上游材料不断涨价,下游车企又有降价需求,技术革新、不断降低成本曲线的压力就主要落在了电池厂肩上。

大方向上,铁锂出货增速超过三元,三元往高镍低钴方向发展,刀片、CTP、JTM等电池结构涌现,钠离子电池的开发和应用,也都是聚焦于降本这一目标。

但在大宗商品普涨行情下,电池成本上升的趋势难以扭转。

目前全球流动性拐点尚未到来,上游产能普遍紧张,材料价格短期内下降的可能性较小。

而连之前价格稳定的隔膜,最近都有了涨价趋势,其他材料供给紧张的格局预计将持续到 2022 年年中。

上游持续涨价,对整个产业链来说弊端很大。

补贴落幕后,新能源车的市场需求将纯粹靠产品力和价格来驱动。

在安全性、续航、低温性能等问题还没有得到完美解决前,很难说新能源车会成为大部分消费者的选择。

实际上,上游资源、中游材料和电池、下游整车,大家都是一荣俱荣一损俱损的关系。

涨价是很爽,但终端需求一旦萎靡,谁也别想过好日子。

好在大部分业内玩家都看得很明白,也都达成了基本共识,短期涨价没有持续性,维护产业链的繁荣稳定才是长远之计。

所以同样都是产能不够,芯片那边就有哄抬价格、趁火打劫的情况,锂电这边则是各种开峰会,共谋“保供”大计。

一方面是因为宁德、比亚迪的影响力,另一方面是大家都想着先把蛋糕做大,而不是某些芯片厂捞一票的心态。

对天赐、多氟多、天际这种涨价利好的企业来说,真要追求短期收益,那么不签长单才是正解,既然选择了长期合作,那一定是考虑到了未来。

无论是上面提到的锂资源、电解液,还是其他材料,按目前的扩产情况,涨价都是不可能长期持续的。

那么与其做一锤子买卖,不如通过合资建厂、交叉持股、签长单等形式,形成利益共同体,一起把锂电产业做大。

4、卡住欧美的脖子

大趋势需要大格局,中国的锂电池产业一定会跟光伏一样,坐稳世界第一。

至于原因,咱们也不扯“3060”、碳中和、十四五规划这些顶层框架了,就聊产业本身。

在传统燃油车领域,我们跟发达国家有几十年的差距,完全超不过欧美日韩。

燃油车的核心技术上,发动机、底盘、变速箱这些我们基本追不上了。

而新能源车的核心,则是电池、电机、电控组成的“三电系统”,这块我们跟国外一同起步,目前已经做到了领先水平。

所以,汽车电动化、智能化,就意味着海外车企几十年的技术积累,和相对于国内企业的优势将基本不复存在。

此外,亿纬锂能董事长刘金城说过一个观点,君临也比较认同,那就是“锂电池产业上,中国可以卡住外国的脖子”。

美国虽然有特斯拉这张好牌,但此前对新能源车的发展缺乏重视,对产业的扶持上远远落后于中国、欧洲。

欧洲稍微好一点,多国已经官宣了燃油车停售时点,新能源车渗透率比我们还高,但作为电动车“心脏”的动力电池几乎全部进口于中日韩三国。

导致欧洲汽车零部件供应商协会会长Roberto Vavassori也发出警告:

“限制燃油车带来的欧洲电动车需求急剧增长,等于直接为中国供应商带来更多业务,欧洲不应该直接将主动权交给中国。”

拜登上台后,也开始推进在汽车电动化以及动力电池和原材料等领域的布局,宣布推出1740亿美元的电动汽车扶持计划。

由美国能源部、商务部、国防部、国务院组成的FCAB(美国先进电池联盟),发布了“国家锂电蓝图2021-2030”,这也代表了美国政府对锂电产业的长远规划。

这一次,我们似乎让欧美感受到了落后和受制于人。

中国目前拥有全世界最完善的锂电池产业链,也拥有全世界最大的市场。

电池厂这边不多说了,出货量领先,技术上之前依靠日韩,现在慢慢赶了上来,两边互有胜负。

四大材料上,国内龙头基本也都是世界龙头,产能和技术工艺领先很大。

这里要多提一下锂电设备,在其他产业链上,我们最容易落后国外的就是制造设备,因为这块需要多年的技术积累和know how经验。

国内外锂电设备商员工人数、研发费用对比

但锂电设备环节,国内的龙头如先导智能、赢合科技等,无论从营收规模、还是产品性能上,都强于韩国PNT、日本CKD、平野等对手。

LG、SKI扩产的过程中,日韩设备商的产能瓶颈明显,导致国产设备商的渗透率不断走高。

所以,在动力电池环节,我们确实有实力卡住欧美的脖子。

5、总结

今年是上游赚翻、电池厂抗压的一年,上游公司的股价都在不断创出新高的路上,电池厂除了宁德以外,其他公司的走势难言理想。

随着涨价趋势愈演愈烈,下半年电池厂的报表利润水平还将进一步被压缩。

之前持续火热的板块行情,或许会迎来一阵不短的横盘调整期。

行情发展到现在,新能源整车→电池厂→正极、负极、隔膜、电解液→上游资源,这条线上所有的公司基本都涨了一轮。

连搭边的稀土永磁、磷化工、氟化工,都出现集体性大涨,板块内部也很难再找到被低估的公司。

龙头宁德时代已经开始滞涨,其他公司的扩产公告出来后,股价反应也大不如之前,市场对锂电板块正在逐渐“脱敏”。

所以,当下再选择介入有点不合时宜,暂时规避风险后,等待合适的价格再上车会更好。

Recommend

About Joyk

Aggregate valuable and interesting links.

Joyk means Joy of geeK