盘点296家“小巨人”公司,谁是下一个“宁德时代”?

source link: https://www.huxiu.com/article/449825.html

Go to the source link to view the article. You can view the picture content, updated content and better typesetting reading experience. If the link is broken, please click the button below to view the snapshot at that time.

盘点296家“小巨人”公司,谁是下一个“宁德时代”?

工信部公布的三批国家级专精特新“小巨人”公司,总计4762家,其中296家在A股上市。这296家公司,近一半落在江苏、广东、浙江和上海。其中,江苏有5个城市的公司数量居前,苏州更进入城市榜第四。

盘点296家公司的基本面,高毛利率、高ROE、高研发投入、高市盈率、市值低是主要特征。其总营收为3173亿元,目前总市值2.8万亿元,其中近8成的公司市值低于100亿元。

专精特新公司平均毛利率40%,领先A股公司约10个百分点;ROE更是A股公司两倍多;2020年整体研发费用则合计达165亿元,研发人员占比平均达22%,远高于A股。它们的平均市盈率为31倍,中位数为59.8倍。

过去8个季度,机构对专精特新公司的持股占比都在20%以上,外资更是一直稳健加仓。专精特新公司上市后的股价平均涨幅为412%,其中更有18家涨幅超过10倍。

假以时日,这些“小巨人”中哪些可能会成为百倍股,甚至成为宁德时代那样的“超级新龙头”?

本文来自微信公众号:新财富(ID:newfortune),作者:鲍有斌,原文标题:《新风口!最全盘点296家专精特新上市公司,最高涨287倍,8成市值低于100亿元,会否诞生下个宁德时代?(附全名单)》,头图来自:视觉中国

每年7月的中央政治局会议,都会分析研究当前经济形势,定调下半年经济工作。今年7月30日的会议提出,加快解决“卡脖子”难题,发展专精特新中小企业。专精特新,由此成为市场热词。

何谓“专精特新”?专,即专业化。精,即精细化。特,即特色化。新,即新颖化。

2021年初,财政部、工信部联合发文,计划在5年内,由中央财政安排资金,引导地方完善扶持政策和公共服务体系,分三批重点支持1000余家国家级专精特新“小巨人”企业高质量发展,并通过其他配套资源,带动1万家中小企业成长为国家级专精特新“小巨人”企业。

至7月底,工信部已公示三批国家级4762家专精特新“小巨人”企业名单,培育5批596家单项冠军企业,并带动各地培育省级的专精特新中小企业4万多家。

解读政治局会议精神和相关政策,细分行业中创新能力强、具有核心竞争力的公司,将会迎来更好的发展机遇和投资风口。其中,A股进入工信部三批国家级专精特新“小巨人”名单的296家上市公司,尤其值得细细审视。

为此,新财富特别对这些专精特新上市公司的基本面进行了全面梳理,希望为观察资本市场、区域经济和新兴产业提供一个新视角。

一、约9成是民企,机械设备、化工、医药生物公司数量居前

2019年至2021年,工信部三次发布专精特新“小巨人”公司名单。新财富统计发现,三批共计4762家公司中,296家已在A股上市,其中有128家在上交所上市,另168家在深交所上市。

按上市板块划分,126家在创业板上市,占比大约43%;84家在科创板上市,占比大约28%。47家在主板上市,39家在中小板上市,分别占比16%、13%(图1)。

数据来源:Wind,新财富整理

按照公司属性(控制权归属)划分,民营公司占绝对优势地位,共计258家,占比超过87%,即大约10家中有9家属于民企;地方国有公司10家,公众公司10家,央企8家,外资公司7家,其他3家(图2)。

数据来源:Wind,新财富整理

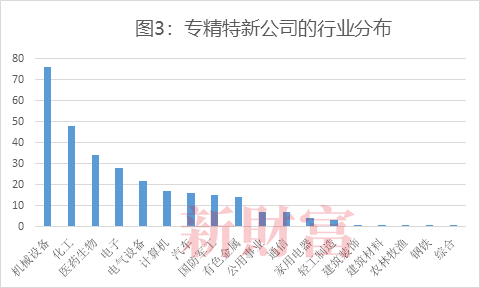

根据申万行业分类,专精特新上市公司覆盖18个一级行业(图3)。其中,传统制造业中的机械设备行业公司最多,共有76家,化工行业48家,医药生物行业34家、电子行业28家、电气设备行业22家。

这五大类行业共计有208家公司上榜,占比超过七成。

数据来源:Wind,新财富整理

其他行业上榜数量超过两位数的还有:计算机(17家)、汽车(16家),国防军工(15家)、有色金属(14家)。此外,公用事业(7家)、通信(7家)、家用电器(4家)、轻工制造(3家)、建筑装饰(1家)、建筑材料(1家),农林牧渔(1家)、综合(1家)、钢铁(1家)。

专精特新上市公司覆盖的18类申万一级行业,几乎都是实体行业。

二、江苏居首,安徽超山东,上海接近京津渝三市总和

按照注册地划分,专精特新上市公司覆盖全国27个省市区。其中江苏有56家公司上榜,高居榜首。广东以39家紧随其后,上海和浙江分别有26家、25家,分列第三和第四,这四大经济发达的沿海省市共计146家公司入选,占比49%,将近一半。

广东、江苏、浙江三省GDP总量在国内居前,分居第一、第二和第四位,这三省上市公司基数也较大,分别有731家、529家、569家,共计1829家,占所有A股上市公司的比例超过四成。这和三省的民营经济较为活跃有关。

江苏的专精特新上市公司占比超过10%,而广东、浙江则分别只有5%、4%,或显现江苏中小企业在细分领域具备更为突出的竞争优势。

上榜公司数量超过10家的直辖市/省份还有北京、安徽、山东、四川和湖南,分别有19家、18家、16家、15家、15家。近年在投资和产业引进上频出大手笔的安徽,已有“网红省”之称,上榜公司有18家,排在第六,超过GDP第三大省山东。

山东2020年GDP超过浙江,排在全国第三,但是上榜公司15家,仅相当于江苏上榜公司数量的约1/4,与其经济大省地位不太匹配。

“北京看央企,上海看国企”,不过北京、上海两市共45家专精特新公司,没有1家地方国企或央企上榜。反而是安徽有两家央企,即国盾量子(688027)、江南化工(002226)和一家地方国企埃夫特(688165)上榜。

数据来源:Wind,新财富整理

四大直辖市中,“老大哥”上海和北京,明显领先天津(7家)和重庆(2家)。而上海有26家专精特新公司,甚至接近北京、天津、重庆三城市上榜公司数量的总和(28家)。

其他省市区,四川、辽宁各有7家,陕西6家,湖北4家,河北、贵州、广西都是3家,黑龙江、海南、吉林、云南、重庆各有2家;新疆、内蒙古和甘肃各有1家(图4)。

三、江苏11城榜上有名,苏州排名第四

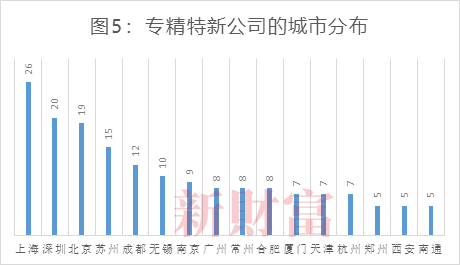

以城市维度看,作为一线城市的上海、深圳、北京,上榜公司数量排在前三,这并不奇怪。苏州以15家上榜公司排在第四,力压一线城市广州,还超过成都、南京、杭州等省会城市,虽然在意料之外,其实是情理之中。

数据来源:Wind,新财富整理

如果以GDP作为城市实力指标,苏州2020年超过2万亿元,比广州还有5000亿元差距,却也高居全国城市第六名。

其他城市中,无锡、常州、合肥、厦门、郑州、西安和南通,专精特新公司数量也靠前(图5)。

专精特新公司超过5家的城市共计有16个,江苏省独占5席,即“苏锡常”三市和省会南京,第五名则是南通。南通虽在长江以北,但地理位置靠近上海,近年更是受益于苏州产业的外溢,此次也有5家上市公司上榜。

这五城共计有47家公司上榜,力压同省其他兄弟城市。在坊间江苏有“苏大强”之称,侧面可以看出,在回归硬科技、智能制造的气候中,该省未来经济发展还将有源源不断的新动力(图6)。

数据来源:Wind,新财富整理

江苏省内专精特新上市公司的分散,与各市的GDP规模关系匪浅。

和其他省份主要资源集中在省会等一两个重点城市不同,江苏13个地级市的经济发展呈现集团化冲锋的优势。2020年,江苏有4个地市GDP超过万亿元,其中苏州2.02万亿元,南京1.48万亿元,无锡1.24万亿元,南通刚刚破万亿元,常州7800亿元,这5个城市GDP分别排名省内前五。

地区分布差异在广东省内更为明显。广东有39家专精特新上市公司,而深圳就有20家,已然超过一半;广州有9家,这两大一线城市囊括了29家公司,占比接近75%。

2020年,深圳GDP大约2.77万亿元,领先广州的2.5万亿元,但深圳专精特新上市公司数量遥遥领先广州,根源应在于深圳民营公司、科技公司更为活跃。

广东其他城市中,东莞有3家,佛山和惠州各两家,汕头、揭阳和珠海各1家。广东21个地级市,仅仅8个城市上榜。江苏省13个地级市,11个城市上榜。

近年,宁波、合肥、天津、重庆等市被称为“新一线城市”,不过,重庆专精特新上市公司只有2家,远远低于其他新一线兄弟城市。

四、总市值2.8万亿,3/4公司市值低于100亿元

截至8月17日收市, 296家专精特新上市公司的总市值为28348亿元,平均市值95.8亿元,但中位数市值只有55.3亿元。

有两家专精特新公司市值超过千亿元,即片仔癀(600436)、恩捷股份(002812),市值分别是2341亿元、2153亿元。

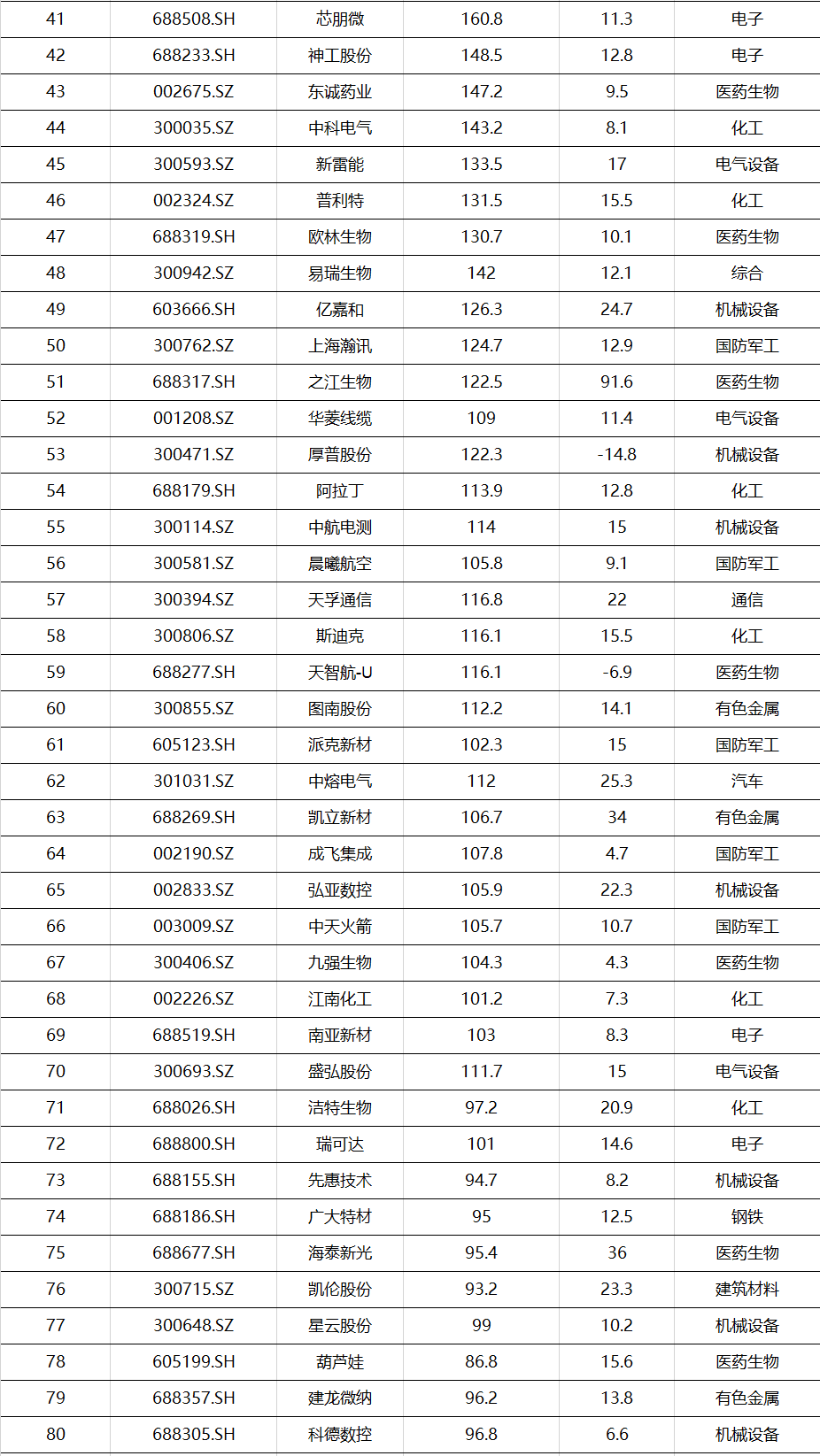

市值在300亿元到500亿元之间的公司有7家;200亿元至300亿元之间的共有19家;100亿元至200亿元之间的共有43家(表1);50亿元至100亿元之间的共有89家;低于50亿元的共有136家,并且,有14家公司市值低于20亿元。

低于100亿元的中小市值公司共计225家,占比超过3/4(图7)。

数据来源:Wind,新财富整理

上榜数量居前的五大行业——机械设备、化工、医药生物、电子、电气设备中,医药生物公司以平均市值约187.44亿元领先,这不仅是因为有2300多亿元的高市值公司片仔癀“压阵”,更有其他14家公司的市值也超过百亿元。而且,在300亿元以上的阵营(共9家公司)中,医药生物就独占4家,这有力地拉抬了行内公司的整体估值水平。

化工行业公司的市值平均为133.34亿元,并有5家公司市值超过200亿元。化工公司比生物医药公司多14家,但生物医药公司总市值6373亿元,却几乎与化工行业公司的总市值6400亿元持平。

化工和生物医药两大行业的专精特新公司,总市值为12773亿元,占所有296家公司总市值的比例大约为45.1%;公司数量82家,占296家公司的比例只有27.7%。

数据来源:Wind,新财富整理

电气设备公司的平均市值104.3亿元,超过A股所有电子设备公司91.9亿元的平均市值。机械设备行业的专精特新公司数量最多,但平均市值仅有55.1亿元。

其他上榜公司超过10家的4个行业,国防军工行业的专精特新公司平均市值为98.6亿元,有色金属行业公司平均市值94.3亿元,排位较为靠前;汽车行业公司平均市值60.9亿元,超过计算机行业公司的40.8亿元。汽车类上榜公司并无整车厂,主要是配件类企业,但也享受了新能源汽车行业大发展带来的红利。

2021年7月15日刚上市的中熔电气(301031),主导产品为电力熔断器,下游客户主要来自新能源汽车、风光发电及储能、通信、轨道交通等中高端市场。2020年该公司营收2.26亿元,其中新能源汽车收入占比46.66%,为最大收入来源。

其他有实力的公司,比如科博达(603786),市值248亿元,是车灯控制器龙头公司之一。

建筑装饰和综合类公司,虽然只有一家上榜,即森特股份(603098)和易瑞生物(300942),但市值却不低,分别是236.9亿元、142亿元。

五、平均毛利率超40%,全面超过A股

从2020年年报数据看,专精特新公司的平均销售毛利率为40.11%,中位数38.25%。A股所有公司2020年平均销售毛利率为30.15%,中位数为27.75%。可见,专精特新公司的毛利率明显高于A股整体水平10个点。

仅有3家公司的销售毛利率低于10%,奥维通信(002231)是唯一毛利率为负数的公司,去年为-7.66%。赛象科技(002337)、贵研铂业(600459)毛利率为7.59%、3.41%,排名也靠后。

数据来源:Wind,新财富整理

毛利率排在前八的全是生物医药公司,并有6家公司的毛利率超过90%。而在毛利率居前的20家公司中,16家是医药生物公司,其他4家分别是中简科技(300777),毛利率83.89%;易瑞生物(300942),毛利率75.37%;信安世纪(688201),毛利率为70.75%;国盾量子(688027),毛利率为68.02%(图9)。

毛利率超过50%的共有71家公司,占比大约1/4。分行业看,医药生物公司的平均毛利率为66.58%,高居第一,也是唯一平均毛利率超过50%的行业。去年A股所有医药生物公司的平均毛利率为53.59%,中位数为56.04%,依旧是专精特新上市公司领先。

数据来源:Wind,新财富整理

计算机和通信行业瓮的平均毛利率也超过40%,分别为45.17%,42.49%。其他依次是,机械设备(39.6%)、国防军工(37.71%)、公用事业(37.5%)、电气设备(35.79%)、电子(34.79%)、化工(33.32%)、汽车(33.06%)、轻工制造(32.52%)、家用电器(29.34%)、有色金属(29.07%),如图10。

如果以行业毛利率进行对比,可以发现,同一行业的专精特新上市公司全面超过A股,显示其含金量不低。

数据来源:Wind,新财富整理

其中,通信类专精特新公司比A股同行平均毛利率高大约15个百分点,医药生物高近13个百分点,有色金属高近12个百分点,汽车和公用事业高大约11个百分点,电器设备、轻工制造也高大约10个百分点(图11)。这说明,专精特新公司在产业链中的竞争力明显优于A股同行业上市公司。

六、近半公司净利过亿,最高赚26亿超“药茅”

专精特新上市公司的盈利差异较大。2020年,有3家公司归母净利润超过10亿元,其中,圣湘生物(688289)达26.16亿元,甚至超过“药茅”片仔癀,后者净利润16.72亿元。恩捷股份以净利11.16亿元位列第三。

净利润超过亿元的,共计147家公司,大约占所有专精特新上市公司一半。净利润在5000万元至1亿元之间的公司共计94家。也有14家公司还在亏损中,其中8家亏损过亿,两家亏损超过5亿元,即三丰智能(300276)亏损13.12亿元,ST八菱(002592)亏损6.85亿元。

2020年,专精特新上市公司的销售净利润率平均为15.01%,中位数为15.12%,两个参数非常接近。

数据来源:Wind,新财富整理

共计有35家公司的销售净利率超过30%,其中12家超过40%(图12),并有3家公司超过50%,即中简科技(300777)59.65%,圣湘生物54.94%,神工股份(688233)52.2%。销售净利率超过20%共计96家。

在销售净利率超过30%的35家公司中,科创板公司16家,创业板公司12家,主板5家,中小板2家。

七、科创板、创业板公司研发投入力度更大,片仔癀意外垫底

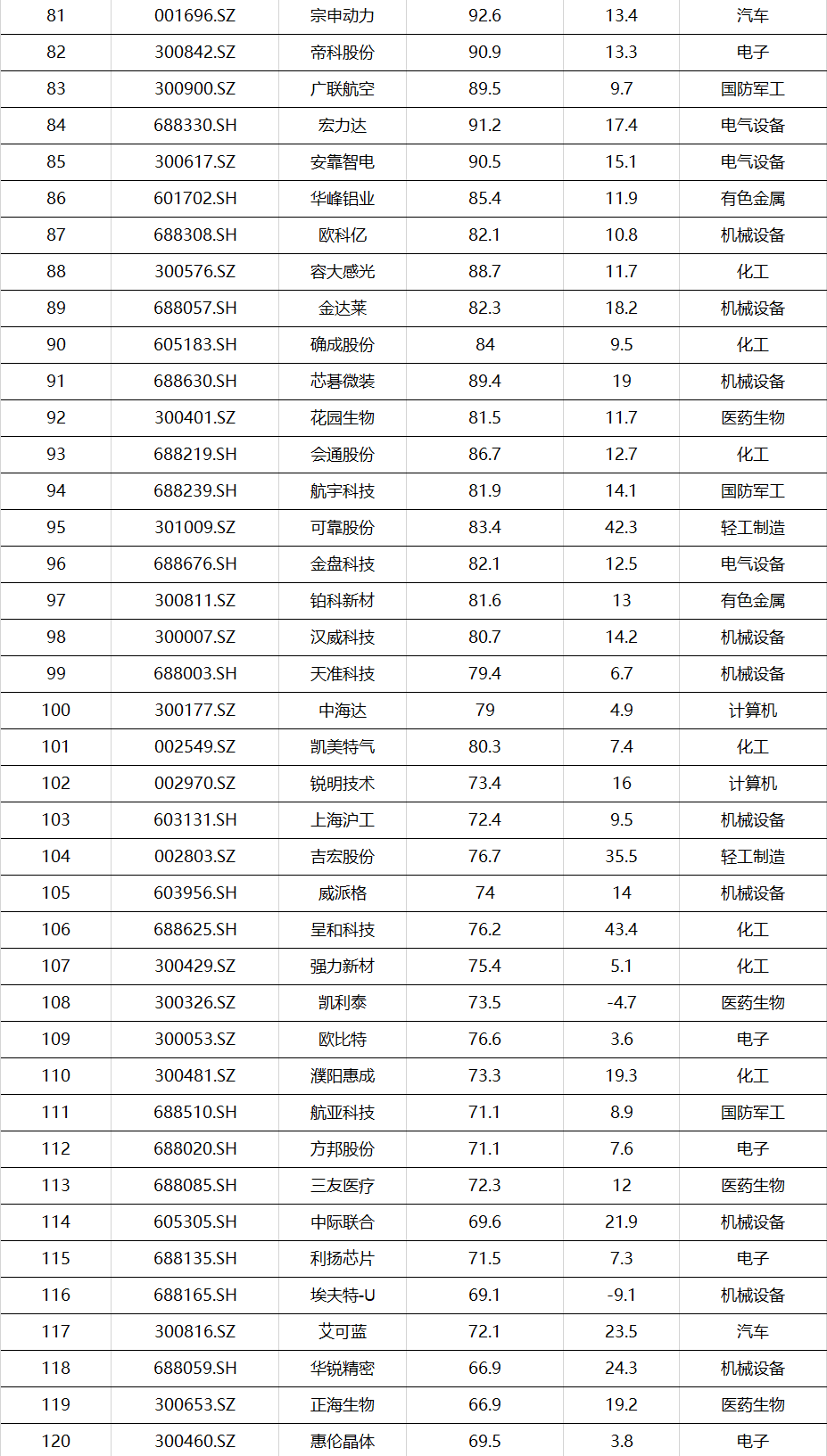

专精特新上市公司2020年研发费用总额165.15亿元,平均每家公司投入大约5600万元。

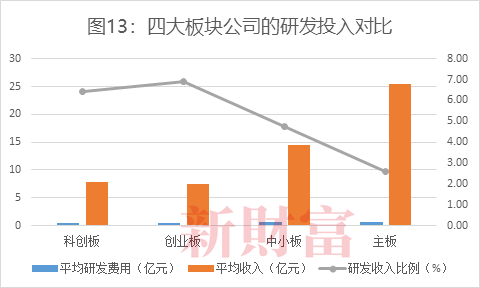

分板块看,科创板上榜公司平均研发费用约5100万元;创业板公司平均研发费用约5200万元;中小板公司平均研发费用近6900万元;主板公司平均研发费用超过6600万元。四大板块分出两大阵营,科创板和创业板公司平均研发费用接近,中小板向主板靠齐。

2020年,专精特新上市公司的营收总规模则达到了3173亿元,其中,科创板公司总收入规模为665亿元,创业板公司为948亿元,中小板公司为564亿元,主板公司为996亿元。

如果按照收入平均值看,科创板、创业板、中小板和主板专精特新公司,分别为7.92亿元、7.52亿元、14.46亿元、25.54亿元。

唯一营业收入超过百亿元的公司就是贵研铂业,其去年总收入超过289亿元。如果去掉这个“大块头”,主板专精特新公司的平均收入将剧降至14.78亿元。

数据来源:Wind,新财富整理

以平均研发费用作对比,掩盖了很多科创板和创业板公司对研发投入的重视程度,因此,按照研发支出总额占营业收入比例更为客观一点。

科创板、创业板、中小板和主板的专精特新公司,去年平均研发/收入比例分别为6.44%、6.91%、4.77%、2.58%(图13),科创板和创业板公司的研发投入力度要明显大于中小板和主板公司。

如果以华为、百度(BIDU.O)、阿里巴巴(BABA.N/09988.HK)、腾讯控股(00700.HK)等科技互联网公司的研发/收入比作为参照,2020年,华为研发费率为15.9%,阿里巴巴约为8%,腾讯约为8.1%,百度则高达18.2%。那么,科创板和创业板的专精特新上市公司研发费率与华为、百度还有相当大距离,但和阿里巴巴、腾讯差距也没有那么大。

按照研发费用投入绝对值规模看,有7家公司研发费用超过2亿元,32家公司研发费用超过1亿元。广和通(300638)以2.88亿元研发费用排在第一,厦钨新能(688788)2.61亿元,科博达(603786)2.4亿元,中海达(300177)2.15亿元,分居二、三、四位;也有7家公司研发费用低于1000万元。

数据来源:Wind,新财富整理

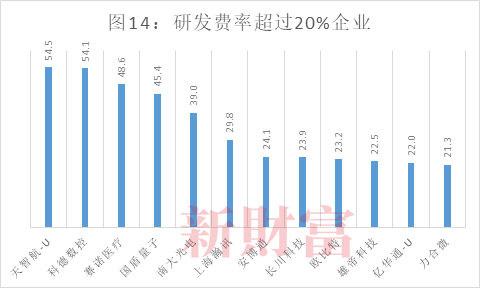

考察单个公司的研发投入力度,有12家公司研发收入比例超过20%(图14),有2家将总收入的一半以上拿去做研发,其中主要做骨科手术机器人研发销售的天智航-U(688277),研发投入比例为54.53%,高居第一;从事高端数控机床的科德数控(688305),研发投入比例为54.08%。

研发费率超过10%的公司共有66家,且排在前31名的都是科创板和创业板公司。

数据来源:Wind,新财富整理

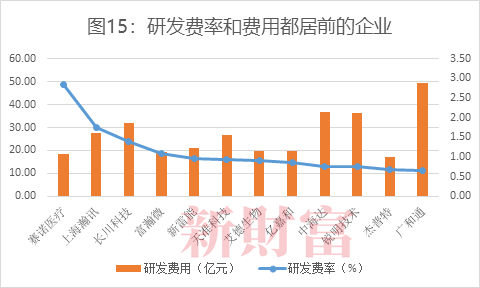

研发费用超过1亿元、研发费率超过10%的“双高”专精特新公司,共有12家(图15),并有3家研发费用超过2亿元,即广和通、中海达和锐明技术(002970),研发费用分别为2.88亿元、2.15亿元、2.11亿元,研发费率分别为11.1%、13.2%、13.1%。

专精特新公司中,市值第一的片仔癀,去年研发费用9800万元,从绝对值看排在第34位,如果对比总收入65.11亿元,其研发投入比仅有1.5%,在296家公司中却意外垫底。

另一家市值超过2000亿元的恩捷股份,研发费率为4.2%,研发费用为1.78亿元,投入力度明显领先片仔癀。

所有专精特新上市公司2020年共有研发人员约5.4万名,平均每家公司超过189人。有13家公司研发人员超过500人,主要从事高精度卫星导航定位系统软硬件产品的中海达(300177)研发人员1543人,也是唯一研发超过千人的公司。

数据来源:Wind,新财富整理

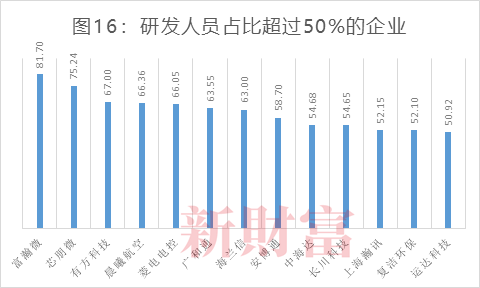

2020年,全部A股公司的研发人员占比平均为17.64%,中位数为13.51%,专精特新公司的研发人员平均占比为22.11%,中位数为18.31%,要领先A股4.5、4.8个百分点。相对更高的研发投入,将使得专精特新公司进一步巩固技术优势,奠定更强的竞争能力。

研发人员占比超过50%的专精特新公司共计13家(图16),前三是富瀚微(300613)、芯朋微(688508)、有方科技(688159),研发人员占比分别为81.7%、75.2%、67%。

八、平均ROE约12.5%,14家公司ROE超过贵州茅台

2020年报显示,专精特新上市公司的净资产收益率(ROE)平均值为12.48%,中位数为11.44%。全部A股公司的ROE平均为5.45%,中位数为8.21%。另外,科创板公司的平均ROE是14.36%,中位数是12.23%;创业板公司平均ROE是5.49%,中位数是8.75%。专精特新公司的ROE优于A股整体表现。

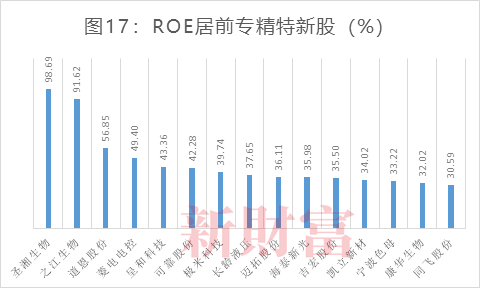

专精特新上市公司ROE呈现两极分化状态。有3家公司ROE超过50%(图17),圣湘生物、之江生物也是仅有两个ROE超过90%的公司,分别是98.69%、91.62%;道恩股份ROE为56.85%。

数据来源:Wind,新财富整理

圣湘生物是国内分子诊断龙头,技术实力强,其新型冠状病毒核酸检测试剂盒于2020年1月28日获批,成为首批获批的6家检测试剂公司之一,还被称为“抗疫第一股”。

和圣湘生物类似,之江生物也是新冠概念股,分子诊断产品齐全,新冠病毒核酸检测试剂盒和仪器设备已销往全球80多个国家和地区,这给公司带来丰厚的利润。之江生物2020年营业收入20.52亿元,同比增长693%;归母净利润9.32亿元,同比增长1709%。

ROE超过30%的专精特新上市公司共有15家,ROE超过20%的则有49家。如果把贵州茅台(600519)去年的ROE即31.4%作为参照,则专精特新上市公司中有14家超过贵州茅台。

截至8月16日,专精特新上市公司的平均市盈率PE(TTM)为31倍,中位数为59.8倍。全部A股公司的平均市盈率为30倍,中位数为29倍。科创板公司平均市盈率为46.5倍,中位数为56.5倍。

创业板有5家公司市盈率都超过负2000倍,科大智能市盈率(TTM)更负52000多倍,导致算术平均值较为异常;中位数则为40.6倍。专精特新公司的市盈率明显领先创业板,和科创板大致相当。这说明市场对于专精特新公司的认可度较高,未来它们可望利用估值上的优势进行更多募资。

九、机构持股超23%,基金和外资配置上升

2021年一季度末,机构平均持股专精特新公司的比例为23.26%,中位数为17.29%,并有40家公司的机构持股占比超过50%。其中,机构持股久之洋(300516)超过7成,福达股份(603166)和佳力图(603192),机构持股比例也接近70%。

作为对比,截至2021年一季度末,机构在科创板公司的持股比例平均为21.86%,创业板公司为24.02%。专精特新上市公司的机构持股比例略高于创业板和科创板整体水平。据WIND数据,最近8个季度,机构配置专精特新公司的比例都保持在20%以上(图18)。

数据来源:Wind,新财富整理

有研究显示,“专精特新”名单在2019年公布以来,国内基金配置规模总体呈现上升的趋势,但季度和季度之间有较大的波动,而外资对专精特新上市公司的配置呈现持续上升趋势。

至8月18日收市,沪、深股通持股占自由流通股比例,科博达最高,达到30%;艾德生物(300685)、恩捷股份和弘亚数控(002833),也在10%以上。

十、10倍股18家,最高涨287倍,谁是下一个“宁德时代”?

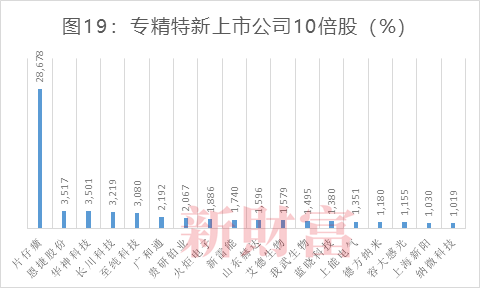

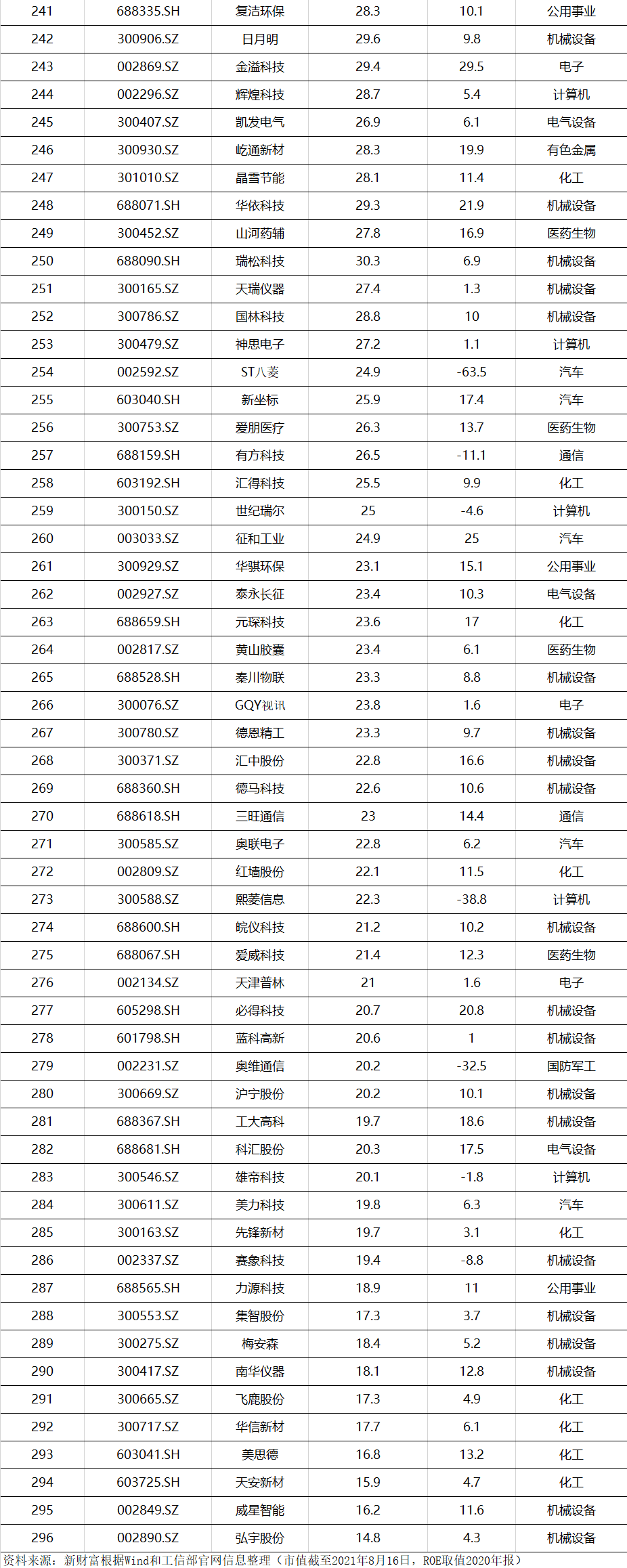

截至2021年8月18日,专精特新上市公司的最新股价相对发行价平均涨幅为412%(后复权),中位数为160%。专精特新公司中,股价涨幅超过10倍的共有18家,片仔癀以大约287倍涨幅领衔(图19)。

数据来源:Wind,新财富整理(市值基于8月18日收盘价)

涨幅超过30倍的专精特新上市公司,包括恩捷股份涨35倍、华神科技(000790)涨35倍,长川科技(300604)涨32倍,至纯科技(603690)涨大约31倍。广和通(300638)和贵研铂业涨幅也超过20倍。

10倍股中,只有一家是科创板公司,即纳微科技(688690),涨幅为1019%,这与其上市时间较短也有关系。片仔癀上市超过18年,恩捷股份IPO至今也有近5年时间。纳微科技2021年6月23日上市,属于次新股,既有增长潜力,同时也还需要经受住时间的考验。

股价高涨幅背后,是坚实的业绩作为支撑。片仔癀2003年上市,当年收入2.14亿元,归母净利润0.6亿元;2020年总收入65.11亿元,归母净利润16.72亿元,上市后收入和利润分别增长29倍、27倍,利润增幅和收入增幅基本同步,287倍的股价涨幅则在这一经营业绩的基础上又放大了10倍。

恩捷股份2016年至2020年,收入增长274%,归母净利润增长576%。至纯科技2016年至2020年,收入增长431%,归母净利润增长480%。

和10倍股的风光相比,专精特新上市公司中落寞者也不少,尚有11家公司股价不涨反跌,其中跌幅超过四成的有4家公司,即天瑞仪器(300165)、赛象科技(002337)、蓝科高新(601798)和力生制药(002393),上市以来的股价跌幅分别为-43.1%、-44.5%、-45.6%、-49%,力生制药股价几乎被生生腰斩。

天津国资背景的力生制药,产品主要集中于老慢病和常用药,近年新药推出不足,影响利润和估值。2020年公司收入和利润双降,其中收入下滑近三成,归母净利润仅剩900万元,更是断崖式下滑超过95%。

A股公司自上市后百倍股共有50余家,截至8月18日,创业板市值“一哥”宁德时代(300750)上市以来的股价累计涨幅为1817%,总市值11529亿元,专精特新公司涨幅超过宁德时代的共有8家。

整体而言,A股上市的296家专精特新公司展现了高毛利率、高ROE、高研发投入、高市盈率的特征,同时目前多数市值尚低。

一直以来,中国制造工业门类之齐全为世界首位,但在许多关键领域、细分领域仍存在卡脖子的现象。国家批量培育专精特新公司的目的,即在于冲破技术壁垒,进一步强化制造业各产业链上下游的协同效应。

从基本面也可以看出,A股专精特新公司“小巨人”特质凸显,市值规模小,但高盈利能力表明掌握核心技术,而高研发投入等则意味着成长的后劲绵长,从高市盈率及机构持股数据也可以看出,市场资金已在积极介入专精特新上市公司。

如果其能在政策利好下顺利成长,或未来可期。虽然专精特新公司短期内难以成为万亿市值的“大巨人”,却也孕育着成为下一个百倍股的可能。

本文来自微信公众号:新财富(ID:newfortune),作者:鲍有斌

Recommend

About Joyk

Aggregate valuable and interesting links.

Joyk means Joy of geeK