如何像Paradigm一样深耕兔子洞?看看他们团队成员的表现,你或许就知道了

source link: https://www.8btc.com/article/6667289

Go to the source link to view the article. You can view the picture content, updated content and better typesetting reading experience. If the link is broken, please click the button below to view the snapshot at that time.

如何像Paradigm一样深耕兔子洞?看看他们团队成员的表现,你或许就知道了

总有一种力量,让我们泪流满面,让无力者有力,让悲观者前行。莫愁前路无知己,天下谁人不识君。欢迎关注真本聪。

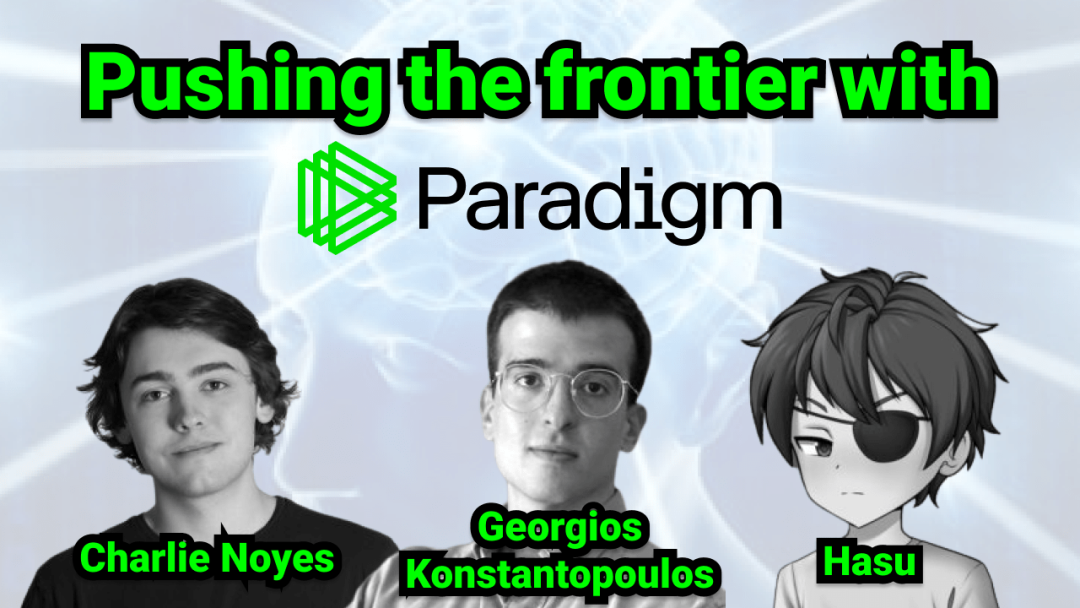

本文是根据Hasu和Suzhu的播客Uncommon Core采访Paradigm的两位团队成员的文字内容所做的学习笔记。

原标题:《Paradigm:三年深耕兔子洞,一朝高潮天下知》

整个播客看下来给我的感觉就是抽象二字。这可能和团队成员都为理工科背景有关。尤其是Georgios的回答,多为基于抽象的思考。讨论的内容过于技术。因此本篇学习笔记也只是在看懂这个播客20%的内容的情况下完成的。

Hasu觉得Paradigm异于Crypto行业内任何其他Fund的一点在于他们拥有预测未来的想象力。他们早期介入了AMM(Uniswap),借贷(Compound),稳定币(MakerDAO),以及最近的Layer2(Optimism)和MEV(Flashbots)。

Paradigm给每位团队成员提供了这样的一种机会,如果他想深耕某一细分领域,那么他尽管去钻进兔子洞里(jump into the rabbit role)越深越好。

最为世人所赞颂的事例莫过于Dan和Hayden。Dan在17年末18年初遇见Hayden,从此沉迷于xy=k无法自拔。此后的三年里,Dan对Uniswap进行了全方位的支持。从初期文档的建立,到各种分析报告。Paradigm团队其他成员也提供了帮助,比如Charlie和Gauntlet的Tarun发表的fee paper、Dave White对此问题的解决方案。这所有的一切都在Dan的Uniswap V3设计中达成高潮。

Dave White之后又研究了永续合约和基于融资费率的产品。Charlie则是花了很长时间研究MEV,在此基础上有了Flashbots产品。

你不得不花时间去深耕,这是使Paradigm与众不同的地方。

最近Paradigm深耕的一个新领域但是还没有投资的是基于融资费率的永续合约产品。

关于负利率的讨论,Paradigm最近投的一个项目是Reflexer,一个基于利率组件的自动控制理论的项目。

Paradigm是如何帮助投资组合公司的:Charlie负责经济机制设计,Georgis负责写代码,Sam则像是一个审计上帝。我们可以在项目早期阶段提供任何东西。我们尝试尽可能的帮助项目方。

Optimism因为有很多的代码库因此有组织结构上的复杂性。Georgis则帮助了Optimism项目方合并了所有代码库进入一个Monorepo。

关于MEV的基础知识:矿工根据矿工费和交易时间来排序交易,而现如今因为DeFi的崛起链上交易愈发复杂且经济价值极高,因此交易顺序变得非常重要。以太坊世界一直由简单的Gas优先拍卖原则(PGA)主导。PGA类型的MEV是良性MEV,类似三明治夹击这种是恶性MEV。矿工正在大举介入以上行为,矿工可以做以上套利机器人做的事情。

MEV是矿工可提取价值,是一种通过用特定方式改变交易顺序以此获利的想法。对于区块链上某些特定的交易顺序,矿工相对于其他群体赢利性更大。我们可以看到套利机器人在交易费拍卖中竞争以此来让他们的交易抢先在正常的DEX交易之前。矿工正在越来越多直接参与其中(矿工自己充当套利机器人的角色)。

MEV简言之矿工使用他们的权利来改变交易顺序以此获利的行为。

套利机器人之间的竞争会造成大量垃圾交易,产生冗余计算和储存。这是对协议的损伤。套利机器人的PGA行为不断推高GAS费用,这是对用户的损伤。

我们太过依赖Infura等基础设施,MEV暴露出了基础设施等一些gap问题。因此Flashbots应运而生被设计出来。Flashbots为了改进基础设施并且减轻MEV给协议和用户带来的损伤。它主张不消灭MEV,而是民主化MEV。消灭MEV不现实且会对协议层产生带来不可估量的损伤。

MEV-Geth允许用户提交交易到Overlay Mempool。通常的Mempool是所有用户通过Gas费用竞争。Overlay Mempool只提供MEV交易之间的竞争。套利交易者之间竞争,不需要同时再和非套利的普通用户之间竞争了。

因MEV牵涉太多技术性细节问题,所以我个人对MEV的理解,只停留在非常浅显的层面。如有错误欢迎纠正。

使用Uniswap V3可以获得更好的Oracle预言机。这是V3所有的功能更新中最低调的一个功能。V2的预言机调用率已经达到了20%-30%,Chainlink预言机调用率为70%。VB近期还撰文提议将UNI变成预言机代币,让Uniswap正式提供预言机服务,以提升预言机价格攻击的成本。可以期待V3的预言机调用率进一步的提升。

V3需要做市商主动调整作市区间的特性会产生一些类似收益聚合器的第三方外包的基础设施项目。V3的设计决定了在它之上会产生一个全新的生态。

希望新型聚合器的涌现会增进针对不同类型池的LP做市策略。V3会大幅挤压散户做市商/不专业的流动性提供者。但从长远角度考虑希望Uniswap还是能够给普通玩家机会,而不是现在CEX的情况,做市商全部都是专业人士。只能边走边看今后的分化将如何进行。

除了新型聚合器外,还希望看到管理流动性的工具。无论是用来跟踪价格的还是用来随着相对市场价格变化来调整报价。目前基本的智能合约只让你输入一个特定的价格范围这通常是针对一个仓位,但它不会让你creat the full distribution of your records that you want to do but to participate in the market with(这一小段没有理解固用英文呈现)

这类对LP收益会有更广泛模拟的工具是缺失的。LP是如何获得收益的,以及关于最优化的LP收益,在这些方面还有许多工作需要做。

流动性挖矿也发生了变化,从V2到均质池变成了V3非均质池。在V3基础之上开启流动性挖矿成为了一个要解决的问题。流动性挖矿合约需要重写。

在借贷协议里增加LP Shares作为抵押物,相比在V2版本里定价这些LP Shares V3稍微会困难一些。

V3让Leverage Position类似Alpha Finance的项目失效。Alpha Finance本质上和V3做的事情一样就是就是提升资本效率从而集中流动性。

在V2中Alpha提供杠杆资金让你在整一段价格区间集中流动性而在V3中你提供的LP Range越窄,你开的杠杆也就越高。

因为Uniswap需要做市商不断调整自己的仓位,往下推演就是会产生很多交易,Layer1对Uniswap来说是否足够,还是说V3会部分/全部迁移至layer2?

对于做市商来说,自然是价格越低性能越好,调整仓位的频率会越高。可以肯定的是它会变得更加有效率。但在得到一些充分数据之前很难说,倒不如问它会变得有多有效率。这是一个自然市场发现的过程。(关于此回答也是一知半解只能望文生义)

主动做市策略会产生捆绑流动性去执行策略的合约,有可能有针对提供V3流动性的抢跑策略。这有没有可能让矿工成为主要的流动性提供者?这个问题是动态的和复杂的。期待接下去会发生什么。

最后一个关于Uniswap onchain footprint问题的回答没有看懂。

以上就是关于这期博客我所做的学习笔记。

本期播客的内容达到了一定的抽象高度,其艰深晦涩程度令人望而生畏。

但同时这期播客也让我得以稍微窥见Paradigm团队的真实面貌。这是一群真正深耕的人们。就像文中Charlie所说,你不得不花时间去深耕。这是使得Paradigm与众不同的地方。这也是我们这群弱势的散户投资者唯一的投资解药。

请去深耕Crypto行业吧。

Recommend

About Joyk

Aggregate valuable and interesting links.

Joyk means Joy of geeK