被嫌弃的上海机场的一生

source link: https://www.huxiu.com/article/443029.html

Go to the source link to view the article. You can view the picture content, updated content and better typesetting reading experience. If the link is broken, please click the button below to view the snapshot at that time.

被嫌弃的上海机场的一生

本文来自微信公众号:远川研究所(ID:caijingyanjiu),作者:李橘子,编辑:戴老板、姚书衡,题图来自视觉中国

在A股,业务不性感的上市公司要想“出圈”,方式只有两种:一种是股价飙涨,涨到天上;一种是踩雷暴跌,跌进翔里。

前者的典型代表是宁德时代和隆基股份。这两家公司位于乏味枯燥的制造业中游,本该没有太多的C端知名度,但因为十倍甚至百倍的涨幅,现在至少有数千万股民对它们顶礼膜拜。

后者例子也不少。比如重庆啤酒在2011年的9个连续跌停,带来的“宣传”效果堪比广告植入春晚;而在扇贝游走之后,知道獐子岛这家公司的人,肯定要比常吃海参的人多100倍。

而那些先暴涨又踩雷的公司,则赚到了“Double Kill”的出圈效应。比如暴风影音如果没有上蹿下跳的坐过山车,这家产品已经逐渐三流化的公司,是很难有上头条和热搜资格的。

而2021年的上海机场,似乎也在享受这种“出圈”的待遇。

在疫情前,上海机场是浓眉大眼的优等生,是外资最喜欢的核心资产,在2015年甚至因外资持股超28%而成为沪港通首只暂停买盘股。易方达张坤也曾把上海机场列为自己最成功的投资。

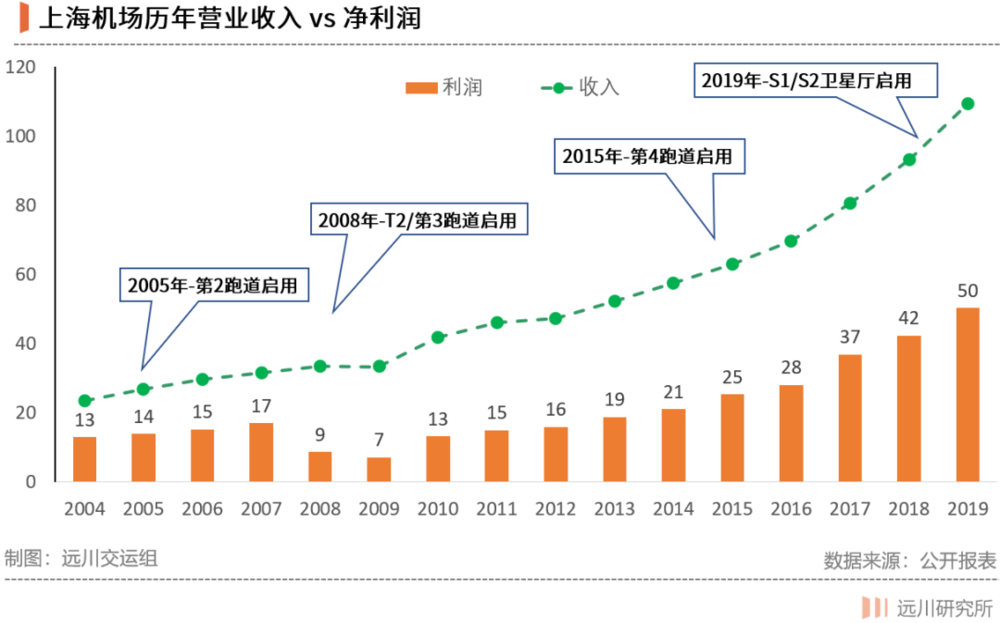

但不期而至的疫情,给了上海机场两重打击:由于国际航空客流的大幅缩水,导致上海机场从2019年营收109亿的水平下滑到了2020年的43亿,盈利也从赚50亿掉落到亏14亿的深坑之中。

屋漏偏逢连夜雨,在客流不知何时恢复的同时,原本躺着赚钱的免税业务也遭遇危机。在今年1月30日,上海机场跟日上免税店更新了协议,内容对上海机场严重不利,市场毫不客气,当即赏了2个跌停。

这彻底动摇了市场对上海机场的信仰。要知道在疫情最严重的2020年,上海机场全年仅下跌了2.94%,但免税协议调整之后股价却径直腰斩,外资纷纷砍仓,当年坚定看好上海机场的张坤也大幅削减了持有头寸。

从优等生变成留级生,割肉离去者有之,坚决抄底者有之,持币观察者有之。有人认为这是重大非经营事件危机砸出的黄金坑,也有人认为公司成长逻辑已然变化,未来恐怕会从“免税股”,变成“交运股”了。

丘吉尔曾说过:“永远不要浪费一场危机。”被抛弃的上海机场,会蕴藏着机会吗?

不同机场,不同命运

机场这个行业,有两个不为外人知道的事实:一是全球市值最大的机场,是泰国机场;二是航空最强的美国,几乎没有机场公开上市。

决定这两个事实的,是不同国家对机场的定位不同。在美国,机场属于彻底的公共事业,产权通常归地方所有,政府授权独立经营,强调非企业性和非营利性,业务创新既缺乏动力,又充满管制。

例如美国亚特兰大机场,位于美国东西南北各个城市群之间,是类似武汉的九省通衢,拥有5条跑道、2个航站楼、7个卫星厅、200个停机位……这让亚特兰大机场长期霸占全球客流量最大的机场宝座。

但亚特兰大机场属于枢纽机场(Hub机场),滞留时间短,收入利润都很低,疫情前年营收大约30亿人民币左右,基本不赚钱。它家非航业务最大的一块,居然是机场外的停车场收费(注意是停汽车,不是停飞机)。

亚特兰大机场外的庞大停车场,2019年,图片来自视觉中国

换句话说,亚特兰大机场就是个换乘站,一半的收入都得靠停车费。

要系统理解机场的商业模式,就要先明白机场靠什么赚钱:一是航空性收入(起降费、停场费、客桥费、旅客服务费、安检费等),一种是非航空收入(商业租赁、免税商业、停车场收费等)。

航空性收入跟起降架次、旅客吞吐量、货邮吞吐量等直接线性挂钩,而由于机场的公益属性,各类费用通常受到管控,机场无法自行定价。只依赖航空性收入的机场,必然商业价值有限,亚特兰大机场就是其中代表。

与之相比,非航空性收入就可以玩出很多花样,尤其是机场内的各类商业,其驱动因素是乘客不断随CPI增长的消费能力。简单来说:航班的国际化程度越高,乘客滞留机场时间越长,机场的非航空商业潜力越大。

以全世界旅客花钱最多的机场——英国希思罗机场为例,其通过“巧妙”地设计安检、商铺、登机口的位置,来“引导”顾客消费。比如在动线设计上,旅客在过了安检之后,需要经过一大片免税店区域,才能抵达登机口。

希思罗机场动线设计,来源:Wendover Productions[6]

又比如在时间设计上,希斯罗机场在飞机起飞前45-90分钟内才会将航班信息公布出来,旅客们看不到行程信息时,就不会产生急于登机的紧迫感,也促使人们更放松地流连于各个免税店之间,逛着逛着,钱就没了。

换句话说,希思罗机场的本质,是个藏在购物中心里的登机口,每平米都流露着资本家的心机。

又例如新加坡的樟宜机场,本身就设置了非常多观光休闲类设施,比如TheSlide、汇丰银行雨漩涡、星空花园、天悬桥等等。虽然是免费项目,却能提升旅客在机场里的体验:打卡拍照,网红直播。

为了充分挖掘旅客的购买力,机场会为不同的旅客分配不同登机口,像购买力高的中国游客,往往会被安排到有更多免税店、餐饮店、娱乐设施周边的登机口——谁能想到,分配给你的登机口,里面也充满了套路。

机场的封闭性虽然弱于邮轮,但因为内部空间巨大,所以可以布置更多的消费业态。更重要的是:只要飞机不飞,你就逃无可逃,只能在机场里面闲逛。遇到大面积航班延误,乘客肯定愁容满面,机场则可能内心狂喜。

因此,背靠庞大旅游市场的机场本质上就是一个封闭式购物中心。《一代宗师》里有句话讲得好:“人活一世,能耐还在其次,有的人成了面子,有的人成了里子——都是时势使然。”这段话简单修改,可以直接用于机场行业:

机场这个行业,吞吐量还在其次,有的机场活成了商场,有的机场活成了跑道,还有的机场活成了停车场——都是模式使然。

上海机场,三段历史

上海机场的历史可以划为两个阶段:一是想做“商场”而不得的时代;二是暂时坐稳了“商场”的时代。

这里涉及到一段历史往事:1998年上海机场在A股上市的时候,底下的资产其实是虹桥机场。但从2002年10月起,上海把大量国际航班转移至浦东机场起降,加上2003年非典的影响,虹桥机场盈利能力锐减。

在各方面的压力下,2003年底上海机场的母公司上海机场集团提出方案,把上市公司底下的虹桥机场置换成了国际客流多、发展限制少、盈利前景更广阔的浦东国际机场,并附赠航空油料公司40%的股权。

浦东机场1999年才竣工通航

自此之后,A股上的“上海机场”这家公司,就只等于浦东机场。2006年国企股权分置改革潮,上海机场原本计划把恢复元气的虹桥机场也注入上市公司,解决同业竞争问题,但直到上个月(2021年6月)才有实质性动作。

要想做成“商场”,必然先建“跑道”,全球所有机场都绕不开这条路。而浦东机场置换进上市公司时,其实只有一个航站楼(T1)和一条跑道,因此在之后的2004年-2015年这一阶段,浦东机场基本算是一个基建股。

浦东开发在2000年后不断提速,浦东机场也一轮轮地兴建新跑道和新航站楼,而在新设施建成之后的第二年,因为新增大量折旧和摊销,业绩必然迎来低谷,而之后随着航班架次旅客数量增长,收入才会逐步增长。

建设中的浦东T2航站楼,2005年

回顾历史,浦东机场的历史性业绩低谷,就在2008~2009年:一方面是第三跑道刚投入使用,另一方面是金融危机导致国际客流减少、免税收入减少,共同造成净利润从2007年的17亿下滑到2008年-2009年的10亿以下。

但通过多年的持续建设,浦东国际机场目前已经拥有了庞大的基础资产:5条跑道(全国最多)、2个航站楼、2个卫星厅(全球最大)、累计资本支出超过400亿,而规模更大的T3航站楼已在建设之中。

伟大的城市配得上一个伟大的机场。在疫情前,浦东机场设计吞吐能力为8000万人次,而2019年实际的吞吐量达到了7615万人次,位居全国第二,仅次于首都国际机场,而如果加上虹桥,上海机场的流量已经傲然全国。

除此之外,浦东机场还有三个无法企及的独特优势:

一是消费能力强的国际旅客多。从2015到2019年中,浦东机场的国际客流量一直保持在整体客流的4成左右,而且当中有众多消费力强的欧美旅客。相比之下,广州白云机场的国际客流仅有2成。

二是长三角经济圈内无对手。北京首都机场有大兴机场分流,广州白云机场则被珠三角的香港、澳门、深圳机场瓜分流量,唯独浦东机场在长三角形成寡头。如果后续合并虹桥的计划成功,便会更加扩大这一优势。

三是可拓展的空间广阔。浦东机场毗邻东海,可以通过不断通过围堰填海来拓展空间,事实上1998年动工建设以来,浦东机场的占地一直向东海内延伸(如下图),这是令国内绝大多数机场羡慕的独特优势。

浦东机场历史卫星图片(1996-2019) 来源:Google Earth

种种优势,让上海机场聚集了非常优质的“流量”,具备了变成“商场”的基础设施。易方达的张坤在2019年接受采访时[10],将上海机场类比成微信,言简意赅地总结了上海机场背后的商业模式:

2016年我在研究互联网,一下就想明白它的商业模式了。当时,大家还觉得它是一个公用事业股。但我认为,它本质就是一个微信,把所有的基础设施、跑道建好之后,就是一个基础平台,这个平台上的所有流量都可以变现,变现的形式可以是商业,也可以是广告。

第一,它的流量是独享的,没有人跟它竞争。第二,它的流量是零成本的,甚至是负成本的。第三,它的流量价值巨大,因为它的流量是被筛选过的,而且是在封闭的空间之内,乘客没法走,它的流量变现的单客价值是很大的。这种流量价值,对于任何一个变现方都是极其具有吸引力的。

腾讯流量变现的方法是主要靠游戏,上海机场流量变现的方法,是后来把它捧上云端,又摔进泥土的免税业务。

你是免税,我是抽税

机场天然适合做免税生意,而且这门生意的本质是:对乘客来说是“免税”,对机场来说则是“抽税”。

什么是免税购物?免税是指免掉进口商品的关税、增值税、消费税,价格自然便宜。目前国内免税渠道主要有三种:机场、海南离岛免税店、市内免税店,其中机场和海南是目前最主要的免税购物渠道。

浦东机场在引入免税店的时候开了历史先河。1999年浦东机场建成不久后就试点引进免税店,背景深厚的日上免税行中标。而2000年以后,随着新政策禁止外商经营免税业务,日上免税行也成了独一家。

日上免税店排队的人群 来源:雪球用户SevenSins

对机场来说,只需要在机场的规划设计时留足免税店的空间,然后租给中标的免税经营商,然后就可以安心地“坐地收租”。由于机场的稀缺性,机场向免税经营商收的租金相当高,俨然等于在免税商品上再抽了一道税。

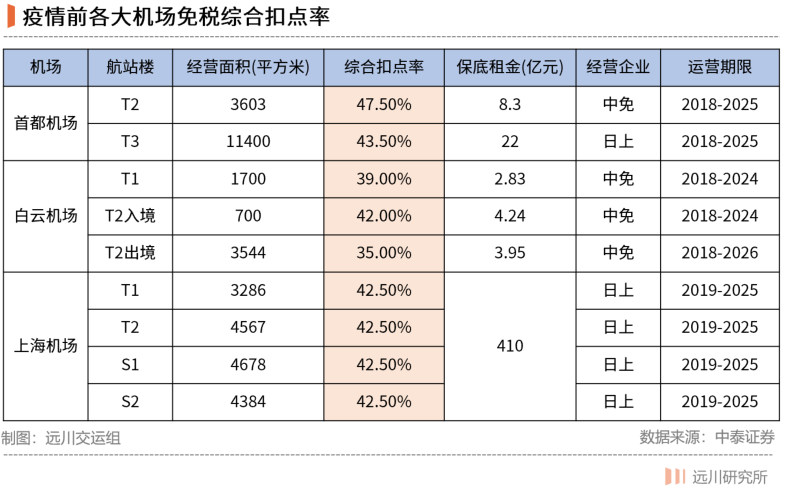

以2018年上海机场跟日上签订的协议为例:日上需要在2019-2025年7年间向上海机场缴纳总计410亿的免税保底租金,提成率为42.5%,而且还规定如果实际销售提成比保底金额高,那就取更高的那个数字来缴纳。

当然,这么高的“抽税率”并非上海机场独家。在本次疫情之前,各大机场保底租金和综合扣点率都在40%以上(如下图),而全球免税一哥Dufry跟世界各国机场的合作,综合扣点率也基本上是这个水平。

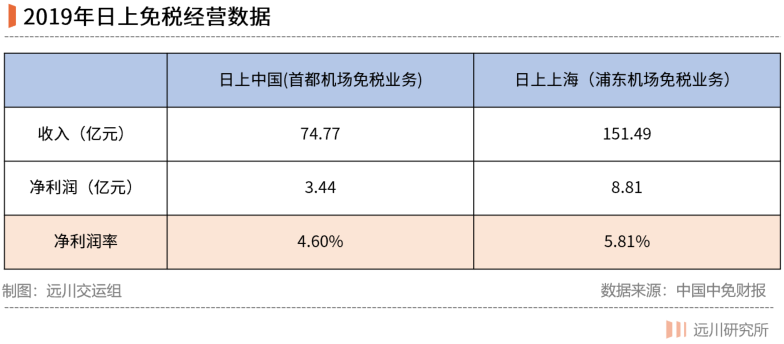

可能有读者会疑问了:抽成这么高,免税店能赚钱吗?我们不妨来拆解一下日上免税店的财务报表。

日上在中国有两个运营实体,一个叫做日上(中国),一个叫做日上(上海),前者经营首都机场免税店,后者经营上海机场免税店,它们在2018年前后被央企中免收购了51%股权,因此得见其详细的财务数据:

疫情前的2019年数据显示,日上在两个机场的免税业务尽管营收规模很大,但净利润率只有4~6%,收入的很大一部分收入(40%+)都缴纳给了机场。这告诉我们:给房东打工,也许是一种宿命。

免税业务就是“流量”的最佳变现方式,所以浦东机场在过去几年间不断扩建免税店面积,T1~T2航站楼、S1~S2卫星厅免税总面积达到了1.69万平方米,超过了首都机场的1.5万平方米。相比之下白云机场仅有5944平方米。

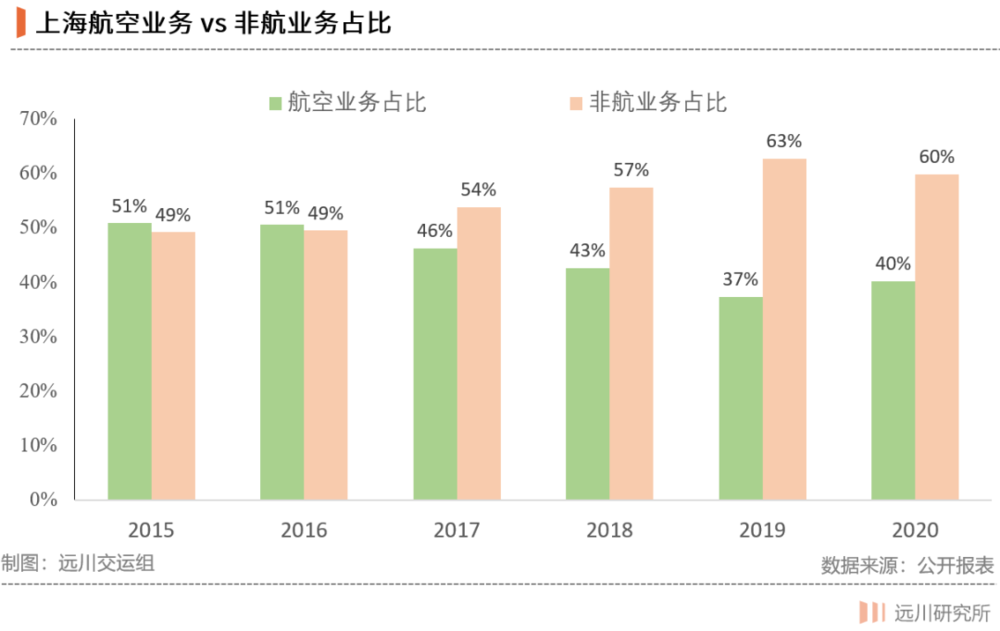

不考虑2020疫情年,从2015年开始,浦东机场的免税业务扩张飞快,到了2019年达到顶峰,仅免税业务的营收就占到了当年浦东机场非航空业务收入的76%,占总营收的47.6%,利润更是占到了90%以上。

这让上海机场彻底摆脱了“交运股”的身份,变成了一只“消费股”。比如2015年浦东机场第四跑道投入使用,这一次并没有像往常那样出现新增折旧对利润的拖累,上海机场2016年的业绩反而继续增长。

核心原因就在于浦东机场的客流量已经足够大,超过了5000万人次/年,所带动的非航收入开始超过航空收入,能够覆盖掉巨大的基建开支。上海机场的业绩也就此从基建驱动,逐步变成了消费驱动。

直到新冠疫情到来,把上海机场“流量+变现”的逻辑接连打破。

机场在疫情期间的“流量”的下滑是板上钉钉的事情,但一开始资本市场并不焦虑,认为流量会随着疫情的结束迅速回复——冲击虽然大,忍忍就好了。所以上海机场的股价在2020年全年只下跌了3%。

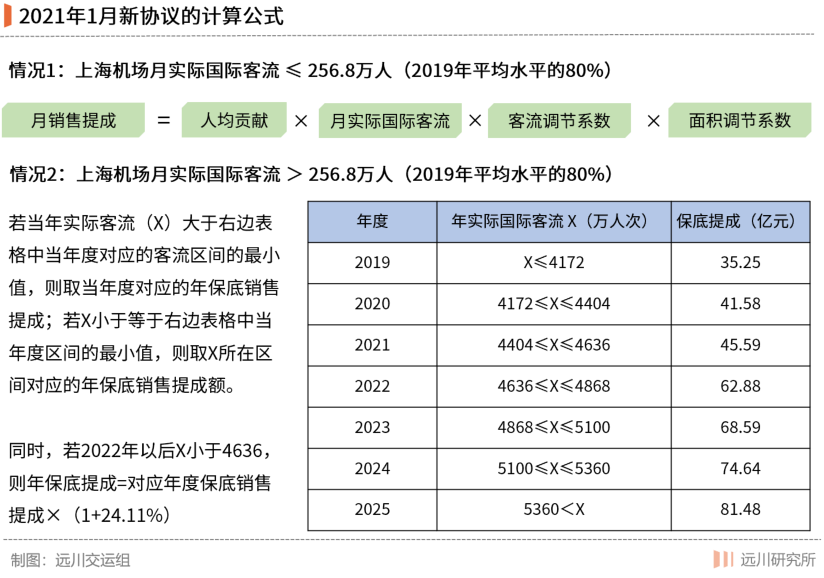

但到了2021年的1月30日,腰杆硬了的日上跟上海机场更新了协议,新协议很复杂,如下图(可以略过不看):

跟旧合同相比,新合同不但大幅度削减了保底的金额,只跟客流量挂钩,也给上海机场的“抽税”设置了一个天花板:即使客流量超预期恢复(当然这个可能性不是很大),提成也失去了向上看涨的“期权”。

简单可以总结为:如果说旧合同是“旱涝保收+看涨期权”,那新合同则是“保底时唯唯诺诺,封顶时重拳出击”。

加上大家越来越意识到海外疫情在两三年里恐怕结束不了,“流量+变现”均遭重创,因此资本市场果断用脚投票,昔日那些看好上海机场投资者纷纷离去,股价从最高点的88元腰斩到当前的44元。

易方达的张坤在2020年没有对上海机场进行减持,但2021年1季度协议重签后,他马上砍仓逃离。而他的同事、易方达另外一位基金经理萧楠则在2020年的上半年就清仓了上海机场,并转手买入了新协议的受益者——中国中免,赚的盆满钵满。

如果长期来看,上海机场的价值并未受到致命影响,但短期“流量丢失+变现受限”的问题又的的确确存在。即使未来能够重签合同,也需要疫情的结束和国际客流量的恢复——这是个更难预测的宏大命题。

因此,高情商的上海机场持(tao)有(lao)人(zhe)可以这样告慰自己:公司股价是否反转,跟全人类的命运息息相关。

在投资者视角之外,上海机场的另一个身份其实更重要:一座超级城市的核心骨干基础设施。

在疫情期间,浦东机场作为防止境外输入的第一线,堪称“全世界压力最大的机场”,机场的大量工作人员、医生、志愿者付出了艰苦卓绝的努力和汗水,最后出色地完成了守住国门的任务。

这些奉献是无法在财务报表中体现出来的,自然也不会纳入投资者计算利润时的公式。但无论如何,上海机场是那种一方面能够出色完成自己的公共基础设施角色,一方面又能给投资者带来丰厚商业回报的公司。

中国人口众多、经济发展蓬勃,机场港口交通运输公司注定是蒸蒸日上的现金牛+收税型公司,其实根本就没有必要上市。即使是没有花哨业务的宁沪高速,也能成为高分红、稳增长的好公司。

而从商业的角度上来说,上海机场其实是一块永远不会过时的顶级商业地产——在这个时代,国美苏宁永辉属于过时的商业地产,在苦苦挣扎;快手抖音美团则属于没过时的商业地产,尚如日中天。

而上海机场这种稀缺属性的“商场”,其实根本没有国美苏宁永辉甚至万达们的焦虑——机场就摆在这里,你永远绕不开。而跟虹桥机场合并之后,上海机场从某种程度上能够直接反映长三角的经济发展水平。

所以,上海机场既是一个永不过时的“商场”,也是一个“长三角经济ETF”,它有被抛弃的一天,也会有被追捧的一天,而作为一个占地面积比澳门还大的超级工程,相比资本市场的那些算计和敏感,它可能更关心的是每一位旅客的顺利出发,每一次航班的安全起降。

参考资料:

[1] 1亿人的流量生意:中国首份机场商业研究报告,RET

[2] 千亿上海机场“降速”,21世纪经济报道

[3] 免税合同签订,披露细节揭示商业价值,国金证券

[4] 国内线客流回暖,国际线仍待恢复,东方财富证券

[5] 修订免税经营协议增加短期收入,核心资产仍具备配置价值,光大证券

[6] How Airports Make Money,Wendover Productions

[7] 2021年中国便利店行业市场现状,前瞻产业研究院

[8] Top 10Airports register $12.6bn sales in 2019,TRBusiness

[9] 一文看懂机场的投资逻辑,IASC研究部

[10] 小雅深访 | 易方达张坤最完整投资思路:至少应跟全市场对抗过两三次,投资人记事

本文来自微信公众号:远川研究所(ID:caijingyanjiu),作者:李橘子

Recommend

About Joyk

Aggregate valuable and interesting links.

Joyk means Joy of geeK