国君策略:震荡格局不变,博弈天平暂向分母倾斜

source link: https://www.gelonghui.com/p/464757

Go to the source link to view the article. You can view the picture content, updated content and better typesetting reading experience. If the link is broken, please click the button below to view the snapshot at that time.

国君策略:震荡格局不变,博弈天平暂向分母倾斜

48分钟前

3,145本文来自格隆汇专栏: 国君策略陈显顺,作者:陈显顺、方奕、黄维驰、苏徽

风险偏好的边际在内不在外。

分子空窗期,新边际皆来自分母。分母虽受通胀与增长纠缠充满风险,但短期结构性机会亦来源于分母。行业配置上,续享碳中和,紧抓制造红利,布局科技成长。

摘要

震荡格局不变,但博弈天平暂向分母倾斜。财报季后分子进入空窗期,新边际来自危机并存的分母端。分子端暂时进入空窗期:一季报盈利实然高增,20个一级行业归母净利润同比增速的历史分位数(2010年至今)超80%,上游/中游周期、可选等大类行业增速均在300%以上。但当前通胀顶部形态不定,中期视角下盈利优势的行业结构仍较为模糊,博弈重心转向分母是应然选择。分母端约束暂放缓带来新的边际:市场原先预期Q2将是紧信用拐点斜率最大之时,但4月政治局会议重提“不急转弯”、新增“稳定预期”。因此尽管3月社融与信贷增速双回落,但未来信用收紧节奏将较预期放缓、利率中枢抬升过程或将拉长,缓解市场担忧。震荡格局下,结构性机会源于危机并存的分母。

分母的危与机:锚的不确定性。当前分母端确实正在提供新的边际,但是更长来看方向上仍有分歧,分歧源于分母之锚的不确定性,锚定通胀还是增长?海外还是国内?美国方面,当前政策层淡化通胀、重心仍是经济增长。目前美国经济修复不及预期,4月美国非农就业新增不及预期,失业率6.1%亦不及预期。但往后看通胀的持续以及对经济增长的逐渐乐观仍是悬顶之剑。4月CRB综合指数均值同比增长46%,未来伴随“美国家庭计划”实施,通胀在供需不平衡下将进一步向下游传导。国内方面,对通胀的容忍正在提升,重心亦是经济增长。一方面政治局会议未提通胀,以及当前核心CPI与通胀表现仍较稳定。另一方面是4月PMI超预期下滑,以及政治局“辩证看待一季度经济数据”、“经济基础不稳固”的强调。复苏之路上,通胀与增长如影相随,锚在何处?过去在国外通胀,眼下在国内增长,未来仍将持续变化。

中澳风险并无大碍,风险偏好的边际压力在内不在外。周四发改委宣布无限期暂停中澳战略经济对话机制下一切活动,考虑到中澳贸易仅占中国对外贸易总额3.6%,低依赖度下中澳关系恶化对经济整体影响不大,对权益市场风险偏好亦无影响。但结构上来看,中澳关系继续恶化或将对有色、钢铁等行业带来一定影响。2021年可能的风险偏好边际压力在于国内地方金融风险。当前地方隐性债务已远高于显性债务规模、偿付压力较大,警惕下半年降杠杆、防风险对权益市场的冲击。此外地方金融风险不仅限于地方隐性、显性债务风险,还涉及地方国有企业债务风险管控。本次政治局会议首次提出“建立地方党政主要领导负责的财政金融风险处置机制”,比12月中央经济工作会议“抓实化解地方政府隐性债务风险工作”进一步压实各方责任。

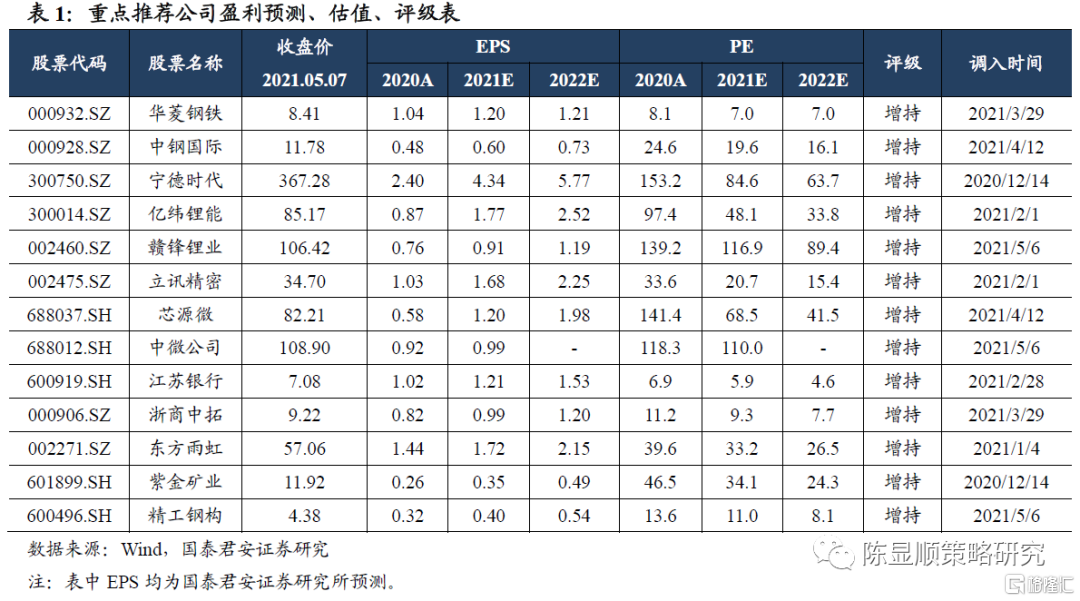

行业配置三部曲:续享碳中和,紧抓制造红利,布局科技成长。行业层面,继续关注碳中和以及中澳影响下的钢铁、有色等行业。此外当前正步入制造中段,科技成长起点,关注资本开支逻辑下的制造及终局思维盈利优势的科技成长。重点推荐:1)碳中和主题:钢铁(华菱钢铁)。2)制造:工业设备(中钢国际)。3)科技成长:新能源(宁德时代/亿纬锂能/赣锋锂业)、电子(立讯精密/芯源微/中微公司)、医药。

1

博弈天平暂向分母倾斜

震荡格局不变,但博弈天平暂向分母倾斜。财报季后分子进入空窗期,新边际来自危机并存的分母端。分子端暂时进入空窗期:一季报盈利实然高增,20个一级行业归母净利润同比增速的历史分位数(2010年至今)超80%,上游周期、中游周期、可选消费等大类行业增速均在300%以上。但当前通胀顶部形态不定,中期视角下盈利优势的行业结构仍较为模糊,博弈重心转向分母是应然选择。分母端约束暂放缓带来新的边际:市场原先预期二季度将是紧信用拐点斜率最大之时,但4月政治局会议重提“不急转弯”、新增“稳定预期”。因此尽管3月社融与信贷增速双双回落,但未来信用收紧节奏将较预期放缓、利率中枢抬升过程或将拉长,缓解市场担忧。震荡格局下,结构性机会源于危机并存的分母。

分母的危与机:锚在何处?

通胀还是增长?分母危机并存源自锚的不确定性。当前分母端确实正在提供新的边际,但是更长来看方向上仍有分歧,而分歧源于分母之锚的不确定性,锚定通胀还是增长?海外还是国内?美国方面,当前政策层淡化通胀、重心仍是经济增长。目前美国经济修复不及预期,4月美国非农就业新增26.6万人不及预期(97.8万人),失业率6.1%亦超预期(5.8%),政策重心仍是经济增长。但往后看通胀压力的持续以及对经济增长的逐渐乐观仍是悬顶之剑。当前大宗涨价仍在继续,4月CRB综合指数均值同比增长46%,为1974年来最高。未来伴随“美国家庭计划”实施,通胀在供需不平衡下将进一步向下游传导。国内方面,对通胀的容忍正在提升,重心亦是经济增长。一方面政治局会议未提通胀,以及当前核心CPI与通胀表现仍较稳定。另一方面是4月PMI超预期下滑,以及政治局“辩证看待一季度经济数据”、“经济基础不稳固”的强调。国内政策退出的边际变化更为平滑,也使过往高通胀时期政策大开大合下的投资经验指导意义弱化。复苏之路上,通胀与增长如影相随,分母之锚在何处?过去在国外通胀,眼下在国内增长,未来仍将持续变化。

3

风险偏好的边际在内不在外

中澳风险并无大碍,年内风险偏好的边际压力仍在地方金融风险。周四发改委宣布无限期暂停中澳战略经济对话机制下一切活动,考虑到中澳贸易仅占中国对外贸易总额3.6%,低依赖度下中澳关系恶化对经济整体影响不大,对权益市场风险偏好亦无影响。但结构上来看,中国从澳进口的铁矿石占总进口量超60%,氧化铝、铝土矿、锌合金则分别占总进口的66%、33%和39%,中澳关系继续恶化或将对有色、钢铁等行业带来一定影响。此外包括G7峰会联合声明对中国的指责,以及中欧投资协定(BIT)再受阻挠在内的国际事件对风险偏好亦几无影响。2021年可能的风险偏好边际压力在于地方金融风险。当前地方隐性债务已远高于显性债务规模、偿付压力较大,警惕下半年降杠杆、防风险对权益市场的冲击。此外地方金融风险不仅限于地方隐性、显性的债务风险管控,还涉及地方国有企业债务风险管控。本次政治局会议首次提出“建立地方党政主要领导负责的财政金融风险处置机制”,比12月中央经济工作会议“抓实化解地方政府隐性债务风险工作”更进一步压实各方责任。

行业配置三部曲:续享碳中和,紧抓制造红利,布局科技成长

行业配置三部曲:续享碳中和,紧抓制造红利,布局科技成长。行业配置层面,继续关注“碳中和”主题以及中澳贸易影响下的钢铁、有色等行业机会。此外,当前正步入制造的中段,科技成长的起点,我们需要关注资本开支逻辑下的制造及终局思维盈利优势的科技成长。一方面,受“补足海外供需缺口+企业全球市场份额提升+国内实现进口替代效应”三重因素拉动,国内上中游制造业实现量、价双升,盈利显著改善。同时,政治局会议强调促进制造业投资,在信贷结构优化背景下,制造业扩表进程有望加快。另一方面,在成长行业净利率上升环境下,科技成长行业ROE优势凸显。尤其新能车、医药、半导体等基本面确定性的方向,正是当前“模糊的正确”的代表。重点推荐:1)“碳中和”主题:钢铁(华菱钢铁)。2)制造:工业设备(中钢国际)。3)科技成长:新能源(宁德时代/亿纬锂能/赣锋锂业)、电子(立讯精密/芯源微/中微公司)、医药。

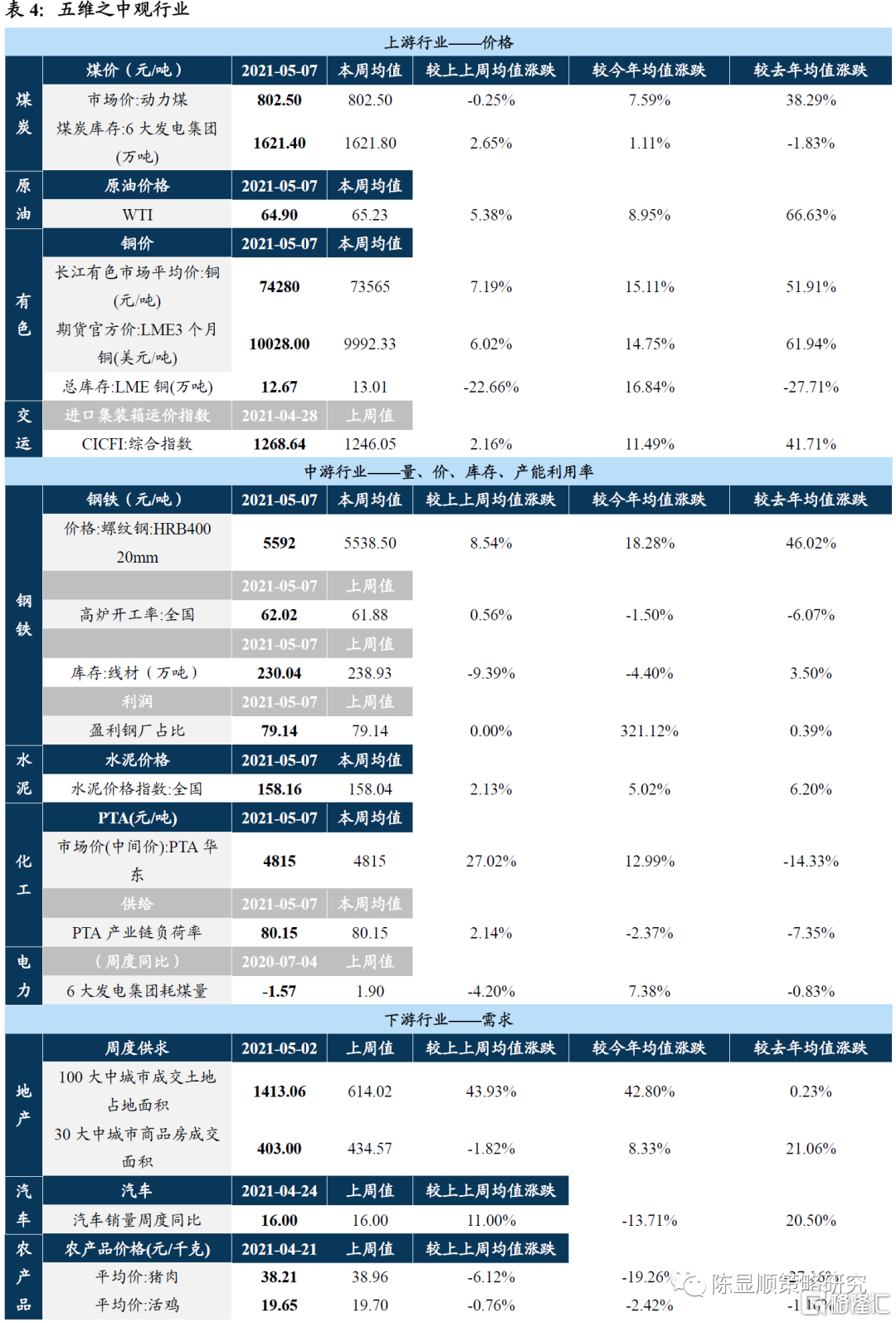

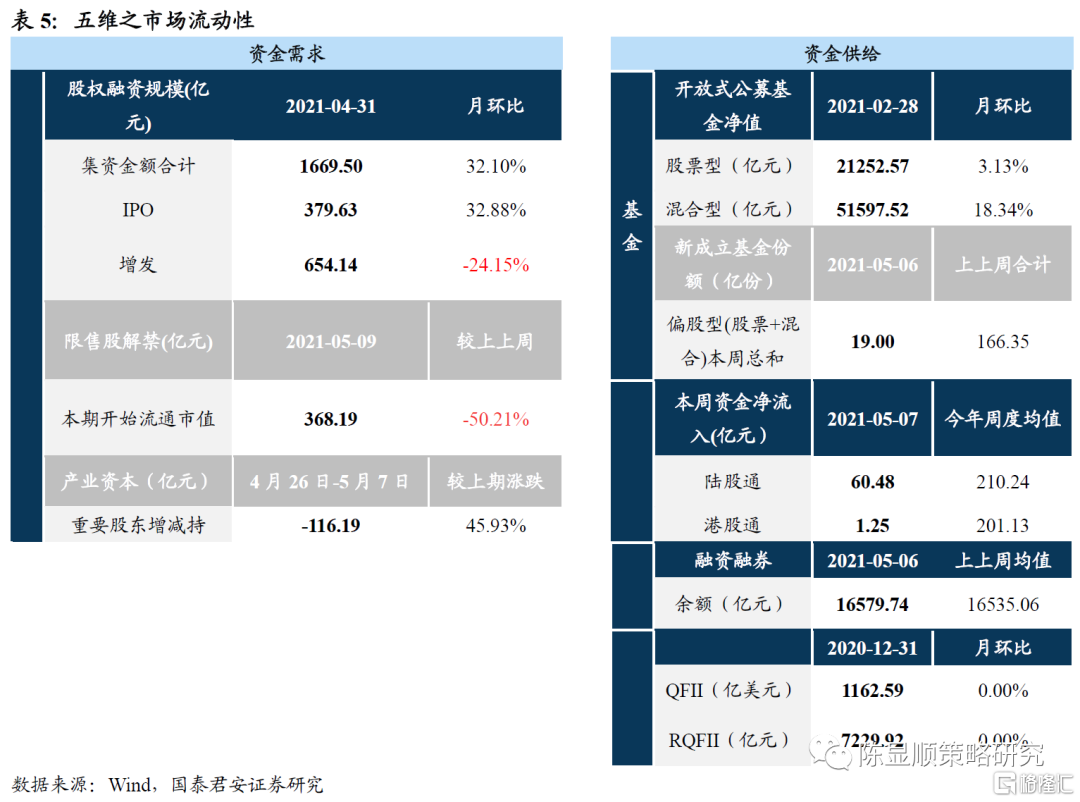

五维数据全景图

暂无更多评论

Recommend

About Joyk

Aggregate valuable and interesting links.

Joyk means Joy of geeK